Obsah

S ohledem na dnešní situaci je zřejmě pro všechny mzdové účetní aktuální téma zaměstnávání a zdanění příjmů občanů Ukrajiny, kteří přicházejí do České republiky v souvislosti s válečným konfliktem. Pro zdanění daní z příjmů fyzických osob bude rozhodující otázkou, zda bude mít dotyčný Ukrajinec statut daňového rezidenta či daňového nerezidenta.

Odměňování ukrajinského zaměstnance

Od účinnosti tzv. lex Ukrajina (21. 3. 2022) mají všichni držitelé vízových štítků nebo razítek o strpění na území ČR či dočasné ochraně volný přístup na trh práce. Zaměstnavatel může uzavřít s ukrajinským zaměstnancem podle zákona č. 262/2006 Sb., zákoníku práce pracovní smlouvu, dohodu o pracovní činnosti nebo dohodu o provedení práce.

Hlavní zásadou zákoníku práce je také zásada zvláštní zákonné ochrany postavení zaměstnance, spravedlivého odměňování zaměstnance, rovného zacházení se zaměstnanci a zákazu jejich diskriminace. V případě zaměstnání cizince je tedy zaměstnavatel povinen nabídnout tomuto cizinci pracovní a mzdové podmínky obvyklé u občana ČR, a to ve stejném pracovním zařazení podle platných právních předpisů.

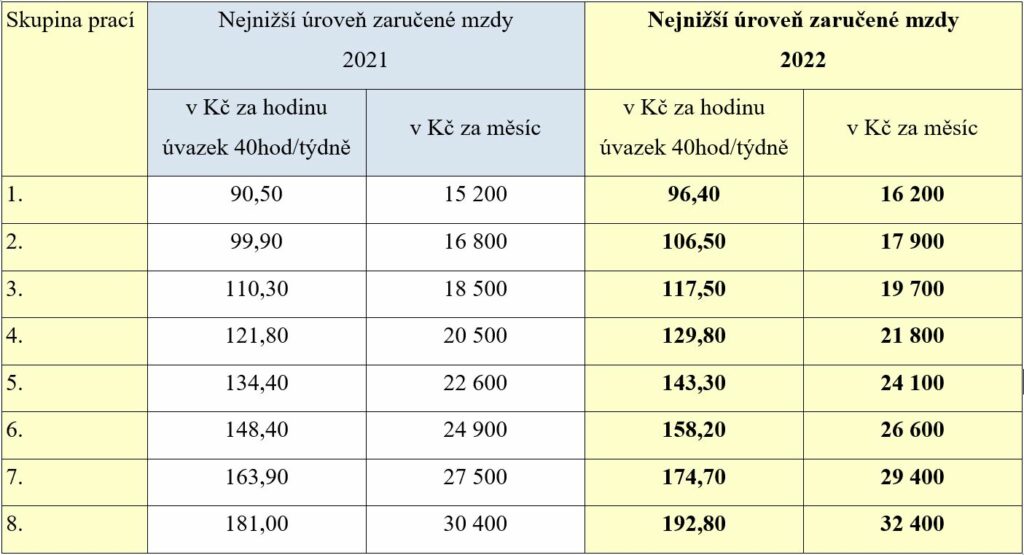

V tomto ohledu je nutno také v případě zaměstnávání ukrajinských občanů dodržovat nejnižší úrovně minimální mzdy, a mimo dohod konaným mimo pracovní poměr, také nejnižší úrovně zaručené mzdy.

Od 1. ledna 2022 činí minimální mzda částku 16 200 Kč. Spolu s ní se zvýšily i nejnižší úrovně zaručené mzdy, které jsou uvedeny v osmi skupinách prací, odstupňovaných zejména podle jejich složitosti a odpovědnosti. Pro srovnání uvádíme i nejnižší úrovně zaručené mzdy pro rok 2021.

Daň z příjmů ukrajinského poplatníka

Pro zdanění příjmů ze závislé činnosti platí téměř stejná pravidla pro všechny poplatníky. Na prvním místě je rozhodují, zda poplatník podepsal či nepodepsal „Prohlášení poplatníka daně z příjmů ze závislé činnosti“, tzv. růžový papír.

Nepodepsané prohlášení poplatníka

Pokud ukrajinský občan, nebo jakýkoliv český poplatník či jiný státní příslušník nepodepíše prohlášení k dani, pak u něj nelze zohlednit žádné slevy na dani a takový poplatník zaplatí státu daň z příjmů v plné výši, tj. 15 % z hrubého příjmu (nebo 23 % z příjmu přesahujícího měsíčně částku příjmu 155 644 Kč).

Podepsané prohlášení daňového nerezidenta ČR

Každý poplatník (zaměstnanec), tedy i cizí státní příslušník, má ze zákona o daních příjmů právo předložit plátci daně (zaměstnavateli) učiněné výše zmiňované prohlášení poplatníka, a to do třiceti dnů od nástupu do zaměstnání a každoročně do 15. února pro následné zdaňovací období. Prohlášení poplatník předkládá konkrétnímu zaměstnavateli a není při tom rozhodné, zda zaměstnanec uzavřel se zaměstnavatelem pracovní smlouvu, dohodu o pracovní činnosti nebo dohodu o provedení práce, případně jejich kombinaci.

Pokud tedy ukrajinský občan podepíše toto prohlášení k dani, avšak nedoloží zaměstnavateli daňový domicil či jiné rozhodné skutečnosti pro určení jeho příslušnosti k daním na území České republiky, může pak v rámci výpočtů čisté mzdy zaměstnavatel zohlednit pouze základní slevu na poplatníka, případně slevu na jeho vlastní studium.

| Slevy na dani | Za rok 2022 | Měsíčně |

| Základní sleva na poplatníka | 30 840 Kč | 2 570 Kč |

| Na studenta (vlastní studium) | 4 020 Kč | 335 Kč |

Podepsané prohlášení daňového rezidenta ČR

Pokud ukrajinský občan podepíše prohlášení a doloží zaměstnavateli potvrzení o tzv. daňovém domicilu, může pak zaměstnavatel zohlednit všechny ostatní doložené slevy na dani a také daňové zvýhodnění na děti žijící s ním ve společně hospodařící domácnosti.

| Slevy na dani | Za rok 2022 | Měsíčně |

| Na invaliditu I. a II. stupeň | 2 520 Kč | 210 Kč |

| Na invaliditu III. stupeň | 5 040 Kč | 420 Kč |

| Na invaliditu ZTP/P | 16 140 Kč | 1 345 Kč |

| Daňové zvýhodnění | Za rok 2022 | Měsíčně |

| Daňové zvýhodnění na 1. dítě | 15 204 Kč | 1 267 Kč |

| Daňové zvýhodnění na 2. dítě | 22 320 Kč | 1 860 Kč |

| Daňové zvýhodnění na 3. a na každé další dítě | 27 840 Kč | 2 320 Kč |

| Daňové zvýhodnění na dítě, které je držitelem průkazu ZTP/P, se daňové zvýhodnění zvyšuje na dvojnásobek. | ||

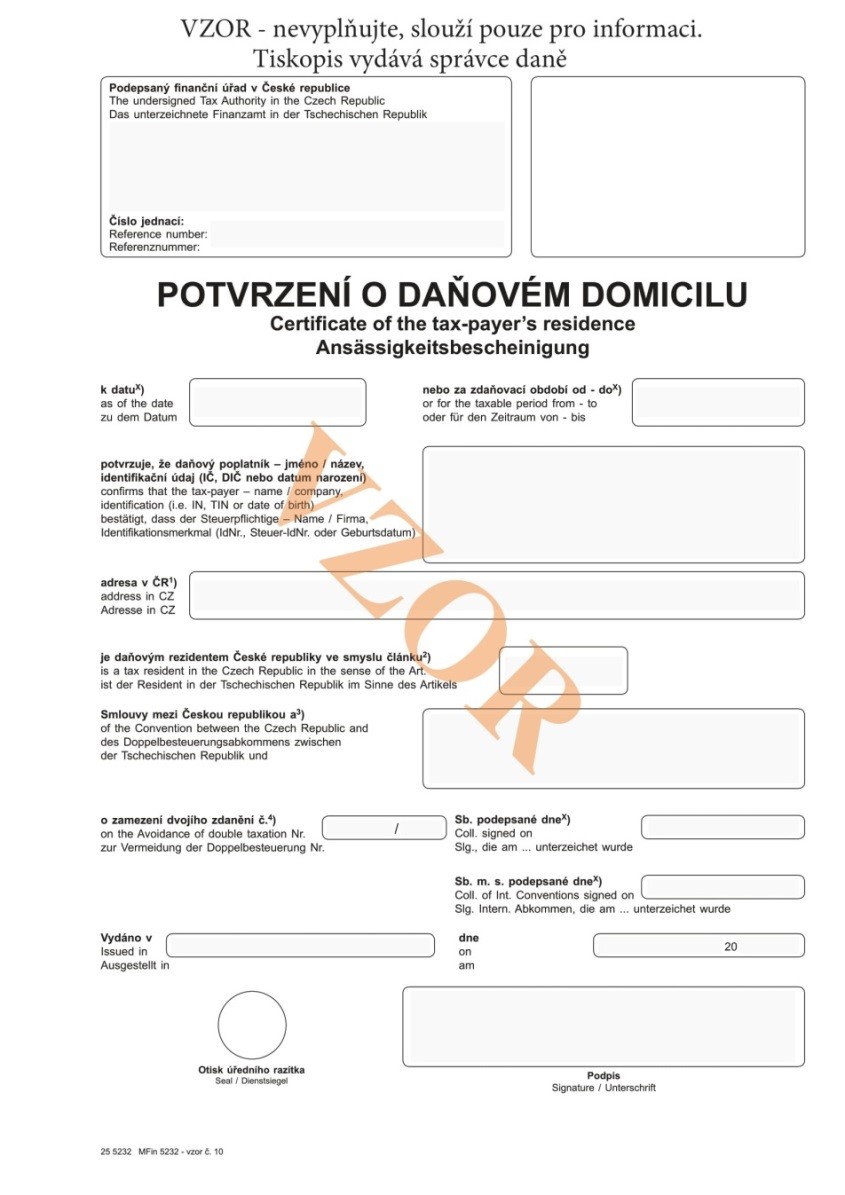

Co je to daňový domicil?

Statut daňového rezidentství prohlašuje vždy sám zaměstnanec. V případě pochybností zaměstnavatele ohledně možného rezidenství v České republice je možné zaměstnance – poplatníka odkázat na místně příslušný finanční úřad v České republice, který může na základě žádosti poplatníka, po posouzení všech okolností, vydat daňovým rezidentům České republiky potvrzení o tzv. daňovém domicilu. Žádost je zpoplatněna částkou 100 Kč.

Vzor potvrzení o daňovém domicilu:

Bližší informace k problematice daňového rezidentství a vydávání potvrzení o daňovém domicilu lze nalézt rovněž pod následujícím odkazem Informace Generálního finančního ředitelství k vydávání potvrzení o daňovém domicilu | Daňový domicil a legalizace – ověřování dokumentů | Mezinárodní spolupráce (financnisprava.cz) (anglická verze / English version).

Na problematiku zdravotního a sociálního pojištění cizinců se podíváme v našem příštím článku.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.