Obsah

Novela zákona o DPH z roku 2021 zavádí nová pravidla pro uplatňování DPH v oblasti tzv. e-commerce tedy elektronického obchodování. Jedna z oblastí, kterou se novela zabývá je dodání zboží skrze provozovatele elektronického rozhraní. V následujícím článku vás seznámíme s povinnostmi, které provozovateli elektronického rozhraní vznikají ve vztahu k DPH.

Co je to elektronické rozhraní?

Vysvětlivky k pravidlům pro DPH v oblasti elektronického rozhraní uvádí, že tento pojem je nutné chápat jako široce pojatou koncepci, která umožňuje, aby dva nezávislé systémy nebo jeden systém a konečný uživatel komunikovali za pomoci zařízení nebo programu. Může se jednat např. o internetové stránky, portál, bránu, tržiště či rozhraní pro programování aplikací (API). Praktickým příkladem může být např. Aliexpress nebo Mall.cz.

Kdo je provozovatel elektronického rozhraní?

Jedná se o osobu povinnou k dani, která používá elektronické rozhraní např. portál k usnadnění dodání zboží. Za něj se považuje dodání přes elektronické rozhraní, kdy příjemce plnění a dodavatel nabízející zboží navážou např. přes portál (elektronické rozhraní) kontakt, který vede právě k dodání konkrétního zboží.

Kdy provozovatel elektronického rozhraní usnadňuje dodání zboží?

V případě, že se provozovatel elektronického rozhraní podílí na jedné z níže uvedených činností, pak je z pohledu zákona o DPH považován za provozovatele elektronického rozhraní. Jedná se o následující činnosti:

- stanovuje podmínky za nichž se dodání zboží uskutečňuje, nebo

- podílí se na objednání, doručení zboží (např. vykonává přepravu zboží) či vrácení zboží, nebo

- podílí se na platebním procesu např. zařizuje platební proces, nastavuje podmínky platby či vybírá peníze od zákazníka a předává je dodavateli, nebo

- vlastní informace o příjemci, nebo

- organizuje/spravuje komunikaci týkající se objednávky.

Za provozovatele elektronického rozhraní se naopak nepovažuje osoba, která např. jen přesměrovává příjemce na jiné elektronické rozhraní či vytváří inzerci zboží.

Kdy se stává osoba povinná k dani domnělým dodavatelem?

Aby byl zajištěn účinný a efektivní výběr DPH byl do zákona o DPH zaveden nový § 13a, který upravuje dodání zboží usnadněné provozovatelem elektronického rozhraní. Uvedený paragraf uvádí situace, kdy se má za to, že osoby povinné k dani dodání provádějí sami a jsou tedy povinni z těchto prodajů odvádět DPH.

Osoba povinná k dani, která usnadňuje dodání prostřednictvím elektronického rozhraní se stává domnělým dodavatelem u dodání následujících položek (za předpokladu, že jsou provedeny prostřednictvím jejího elektronického rozhraní):

- zboží dodávané příjemci v EU a dovezeného do EU jehož hodnota nepřesahuje 150 EUR,

- zboží, které již bylo propuštěno do volného oběhu v EU a také zboží, které se již nachází v EU, dodávané příjemcům v EU, a to bez ohledu na hodnotu zboží za předpokladu, že dodavatel není usazen v EU (třetizemec).

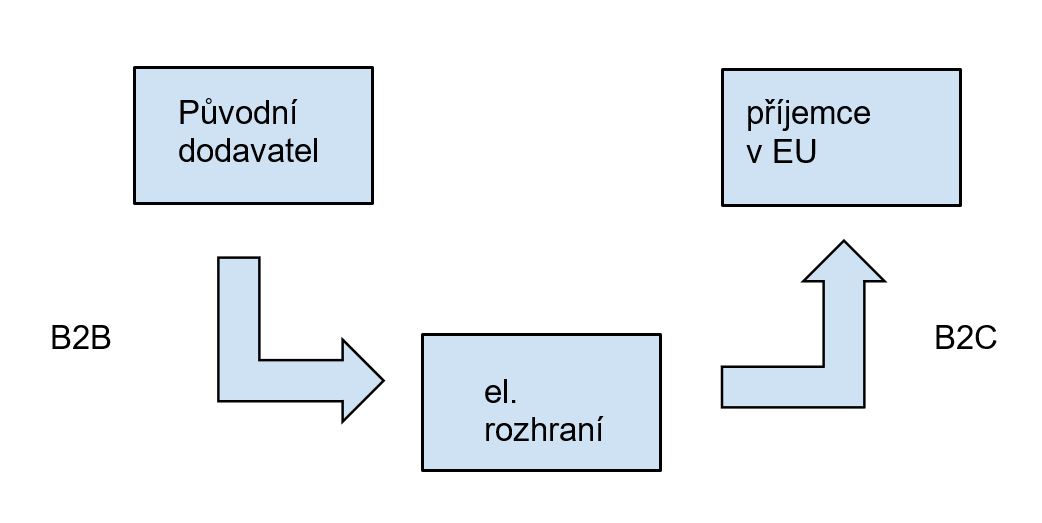

Přijatá úprava stanoví, že osoba povinná k dani, která usnadňuje dodání zboží sama přijala a dodala. To znamená, že dodání zboží skrze domnělého dodavatele dělíme do dvou dodání.

První je dodání od původního dodavatele elektronickému rozhraní (dodání B2B). Toto dodání se považuje za dodání bez přepravy.

Druhé je dodání od elektronického rozhraní konečnému příjemci (dodání B2C). Tomuto dodání se přiřazuje přeprava.

Výše uvedené stanovuje, že se s osobou povinnou k dani, která usnadňuje dodání prostřednictví elektronického rozhraní se pro účely DPH zachází tak, jako by byla skutečným dodavatelem zboží tj. že nakoupila zboží od původního dodavatele a následně ho prodala příjemci (viz. obrázek níže).

DPH režim

Domnělým dodáním B2B tedy od původního dodavatele elektronickému rozhraní může být:

- prodej dovezeného zboží na dálku – dodání je uskutečňováno mimo EU tzn. že pro něj neplatí unijní pravidla pro DPH,

- dodání zboží v rámci EU – bude se jednat o osvobozené dodání od DPH s nárokem na odpočet daně.

Domnělým dodáním B2C tedy od elektronického rozhraní příjemci v EU může být:

- prodej dovezeného zboží na dálku – elektronické rozhraní je povinné odvést DPH platné v členské státě spotřeby,

- dodání zboží v rámci EU – elektronické rozhraní je povinné odvést DPH platné v členském státě spotřeby.

Odvod daně správci daně ve členském státě spotřeby může být proveden skrze zvláštní režim jednoho správního místa nebo se může elektronické rozhraní zaregistrovat v jednotlivých členských státech. Je tedy na osobě povinné k dani jakou variantu zvolí.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.