Obsah

Předmětem tohoto článku bude na praktických příkladech demonstrovat aplikaci zdanění kryptoměn u fyzických osob.

V prvé řadě je třeba si uvědomit, kdy dochází k okamžiku zdanění kryptoměn. Ke zdanění dochází při prodeji kryptoměn, při směně kryptoměn za jinou kryptoměnu, při placení kryptoměnou i při těžbě kryptoměn apod. Lze tedy shrnout, že jakákoli směna je předmětem daně. To vyplývá z ustanovení § 3 odst. 2 zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů (dále jen „ZDP“), kde je uvedeno, že příjmem se rozumí příjem peněžní i nepeněžní dosažený i směnou.

Pokud dojdeme k závěru, že je třeba daný příjem z kryptoměn zdanit, ukážeme si, kam se takový příjem uvádí. Pokud se jedná o těžbu kryptoměn, zde je třeba daný příjem uvést do příjmů ze samostatné činnosti dle § 7 ZDP. Jedná se o řádek č. 37 daňového přiznání z příjmů fyzických osob, kde se rozklikne příloha 1.

Od 1. 7. 2021 je uzákoněna povinnost ohlásit volnou živnost v oboru činnosti „Poskytování služeb spojených s virtuálním aktivem“. Tuto činnost musí ohlásit osoba, která jako předmět své podnikatelské činnosti kupuje, prodává, uchovává, pro jiného spravuje, převádí či zprostředkovává nákup nebo prodej virtuálního aktiva, poskytuje finanční služby týkající se nabídky nebo prodeje virtuálních aktiv, případně poskytuje jiné obdobné služby spojené s virtuálním aktivem.

U daného dílčího základu daně si můžeme vybrat, zda budeme uplatňovat paušální výdaje ve výši 60 % z příjmů nebo skutečné výdaje. Při použití paušálních výdajů je třeba zaškrtnout „uplatňuji výdaje procentem z příjmů“ a vyplnit 2. tabulku, oddíl B „druh činnosti“. V rámci daného dílčího základu daně budou zdaňovány i kryptoměny, které byly zahrnuty do obchodního majetku dle § 4 odst. 4 ZDP.

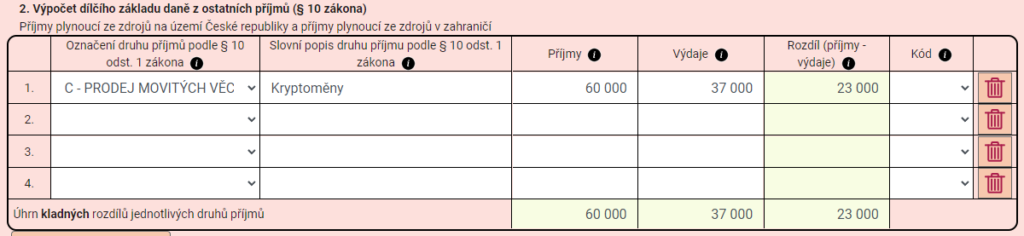

Pokud kryptoměny pouze nakupujeme, prodáváme, směňujeme, budou se příjmy zdaňovat v rámci dílčího základu daně ostatní příjmy dle § 10 ZDP. Jedná se o řádek č. 40 daňového přiznání z příjmů fyzických osob, příloha 2. V dané příloze se vyplní tabulka 2 dle výstřižku uvedeného níže.

Je třeba si dát pozor, že u daného dílčího základu daně nelze vykazovat daňovou ztrátu, tudíž pokud výdaje budou vyšší, lze uplatnit výdaje maximálně do výše příjmů.

V případě podávání daňového přiznání, kde se uvádí příjem z kryptoměn, není potřeba jako přílohu uvádět výpisy či reporty z kryptoměn.

Pokud bylo provedeno více operací a je velmi obtížné spočítat výdaje, lze použít jednu ze dvou metod oceňování úbytků. Jedná se o vážený aritmetický průměr (dále jen „VAP“) nebo metodu First-in-first-out (dále jen „FIFO“).

Příklad 1

| Transakce | Hodnota BTC (v EUR) | Hodnota nákupu (v EUR) | Nakoupená hodnota BTC | Celkem v CZK | Úbytek BTC (v CZK) |

| Počáteční stav | 42 158,52 | 2 302,98 | 0,054627 | ? | |

| První nákup

10/2021 |

41 511,00 | 608,16 | 0,014651 | ? | |

| Druhý nákup

11/2021 |

32 299,74 | 3 241,33 | 0,100352 | ? | |

| Transakce | Hodnota BTC (v EUR) | Hodnota prodeje (v EUR) | Prodaná hodnota BTC | Celkem v CZK | |

| Prodej – VAP

12/2021 |

51 210,00 | 5 200,00 | 0,1015427 | ? | ? |

| Prodej – FIFO

12/2021 |

51 210,00 | 5 200,00 | 0,1015427 | ? | ? |

Řešení 1

Hodnota Bitcoinu (dále jen „BTC“) je aktuální hodnota bitcoinu v době nákupu. Při nákupu na burzách se v drtivé většině obchoduje v zahraniční měně. V e-peněženkách či burzách si můžeme nastavit přepočet na koruny, a tak vidíme celkovou částku v CZK. Je třeba ovšem brát v potaz, že fyzická osoba musí přepočítávat svoje zahraniční transakce dle pokynu GFŘ. Pro rok 2021 platí pokyn GFŘ D-54, kde je uvedeno, že kurz činí 25,65 CZK/EUR. Z tabulky je dále patrné, že došlo k prodeji ještě v roce 2021. Tudíž i prodej budeme přepočítávat kurzem dle pokynu D-54. Pokud by výdaj vznikl již v roce 2020, je třeba takový výdaj přepočítat pokynem D-49. Na každý rok platí jiný pokyn.

VAP se spočítá jako podíl celkové hodnoty BTC v CZK ku celkové hodnoty BTC v kusech. Celkovou hodnotu BTC v CZK si přepočteme skrze kurz = (2 302,98 + 608,16 + 3 241,33)*25,65 = 157 810,86 CZK. Celkový počet BTC činí 0,1696288. Abychom spočítali úbytek BTC dle metody VAP, je potřeba zlomek vynásobit počtem prodaných BTC.

VAP = 157 810,86 / 0,100352 * 0,100352 = 94 468,23 CZK.

U metody FIFO je situace komplikovanější. Je třeba „nulovat“ prvotní výdaje. Jdeme tedy ze shora. Prodáváme 0,100352 BTC, tudíž je nutné tuto část BTC vynulovat.

FIFO = 0,054627 BTC * 2 302,98 * 25,65 + 0,014651 BTC * 608,16 * 25,65 + zbytek

Ve druhém nákupu jsme nakoupili 0,100352 BTC, neprodáváme všechny BTC, tudíž z daného nákupu je třeba vypočítat jen zbývající část jako: 0,1015427 – 0,054627 – 0,014651, což je 0,0322647 BTC.

FIFO = 59 071,44 + 15 599,30 + 83 140,11 / 0,100352 * 0,0322647 = 101 401,56 CZK.

Příjem spočítáme už jednoduše: 5 200*25,65 = 133 380 CZK. Můžeme tedy již doplnit celou tabulku.

| Transakce | Hodnota BTC (v EUR) | Hodnota nákupu (v EUR) | Nakoupená hodnota BTC | Celkem v CZK | Úbytek BTC (v CZK) |

| Počáteční stav | 42 158,52 | 2 302,98 | 0,054627 | 59 071,44 | |

| První nákup | 41 511,00 | 608,16 | 0,014651 | 15 599,30 | |

| Druhý nákup | 32 299,74 | 3 241,33 | 0,100352 | 83 140,11 | |

| Transakce | Hodnota BTC (v EUR) | Hodnota prodeje (v EUR) | Prodaná hodnota BTC | Celkem v CZK | |

| Prodej – VAP | 51 210,00 | 5 200,00 | 0,1015427 | 133 380,00 | 94 468,23 |

| Prodej – FIFO | 51 210,00 | 5 200,00 | 0,1015427 | 133 380,00 | 101 402,26 |

Realizovaná obchodní marže při metodě VAP = 133 380 – 94 468,23 = 38 911,77 Kč

Realizovaná obchodní marže při metodě FIFO = 133 380 – 101 402,26 = 31 977,74 Kč

Konec příkladu 1

Fyzické osoby se musí zaobírat i problematikou daně z přidané hodnoty. Pojďme si tedy na příkladu ukázat, zda se může fyzická osoba stát plátcem daně z přidané hodnoty.

Příklad 2

Pan Šťastný obchoduje s kryptoměnami. Netěží je, pouze je nakupuje a poté prodává. V rámci roku 2021 prodal celkem kryptoměny v hodnotě 1 352 000 Kč. K prodeji došlo v dubnu 2021. Vedle toho uskutečnil ještě jeden prodej, jednalo se o poskytování poradenských činností v oblasti informačních technologií pro tuzemské zákazníky v hodnotě 3 000 Kč. Toto plnění bylo uskutečněno v prosinci 2021.

Řešení 2

Těžba kryptoměn není předmětem daně z přidané hodnoty (to neplatí pro těžbu v tzv. poolu). Směna kryptoměn je ovšem předmětem daně z přidané hodnoty. Jedná se o činnost osvobozenou bez nároku na odpočet. Pokud fyzická osoba vykonává pouze takové činnosti, nikdy se plátcem daně z přidané hodnoty nestane, viz § 6 odst. 1 zákona č. 235/2004 Sb., o dani z přidané hodnoty, ve znění pozdějších předpisů. Pan Šťastný se stane plátcem DPH, jelikož překročil obrat 1 000 000 Kč. Fyzická osoba nevykonává pouze činnosti, které jsou osvobozené bez nároku na odpočet. Tím, že pan Šťastný poskytoval poradenské činnosti, které nejsou osvobozené, ale zdanitelné, se částka 1 352 000 Kč stává relevantní. Registraci je třeba učinit do 15. ledna 2022, plátcem se stane od 1. února 2022.

Konec příkladu 2

U kryptoměn nelze aplikovat osvobození jako u cenných papírů.

Příklad 3

Fyzická osoba nakoupila BTC v roce 2017 za 16 000 Kč a rozhodla se BTC prodat v roce 2021 za 29 000 Kč.

Řešení 3

Do dílčího základu daně § 10 ZDP uvede 13 000 Kč. Nelze uplatnit osvobození na příležitostnou činnost do 30 000 Kč, jelikož se nejedná o činnost, ale správu majetku.

Konce příkladu 3

Pokud by fyzická osoba dostala BTC v rámci dědického řízení nebo daru, který by byl osvobozen a hodnota BTC by byla vyšší než 5 000 000 Kč, je třeba podat oznámení o osvobozených příjmech do lhůty pro podání daňového přiznání.

Příklad 4

Fyzická osoba zdědila po svém otci BTC v celkové hodnotě 4 800 254 Kč. Tato hodnota BTC byla stanovena ke dni ukončení dědického řízení. Dále fyzická osoba zdědila cenné papíry v hodnotě 300 000 Kč a poté dostala bezúplatně další kryptoměny od svého strýce v hodnotě 50 000 Kč.

Řešení 4

Hodnota 5 000 000 Kč se posuzuje za každý příjem zvlášť, viz § 38v ZDP. Fyzická osoba nemusí podávat oznámení o osvobozených příjmech.

Konec příkladu 4

V rámci kryptoměn je třeba myslet také na progresivní zdanění ve výši 23 %, které se vztahuje i na dílčí základ daně § 10 ZDP.

Příklad 5

Fyzická osoba nakoupila v roce 2022 BTC za 2 312 100 Kč. Ke konci roku se rozhodla veškeré BTC prodat za 4 792 051 Kč.

Řešení 5

Dílčí základ daně bude tedy činit rozdíl mezi příjmy a výdaje, tj. 2 479 951 Kč. Pro rok 2022 činí průměrná mzda 38 911 Kč. Pokud bychom počítali progresivní zdanění za rok 2021, museli bychom vycházet z průměrné mzdy 35 441 Kč.

- Základ daně pro 15 % = 48*38 911 = 1 867 728 Kč (vychází z průměrné mzdy)

- Daň ze základu daně pro 15 % = 1 867 728*0,15 = 280 159,2

- zaokrouhlený základ daně na 100 Kč dolů = 2 479 900

- základ daně pro 23 % = 2 479 900 – 48*38 911 = 612 172

- daň ze základu daně pro 23 % = 612 172*0,23 = 140 799,56

- celková daň = 280 159,2 + 140 799,56 = 420 958,76

- zaokrouhlíme na celé koruny nahoru = 420 959

Daň tedy bude činit 420 959 Kč. Od této částky lze ještě odečíst slevy a daňová zvýhodnění.

Konec příkladu 5

Na závěr ovšem nesmíme zapomenout na pojistné. Pokud naše příjmy podléhají zdanění v dílčím základu daně § 7 ZDP, je třeba podat i přehledy na pojistném.

Závěr

S kryptoměnami se setkáváme čím dál tím častěji, a proto je nutné se nimi zabývat. Zdanění kryptoměn není nijak složité, kalkulace příjmů a výdajů je ale už složitější. K ulehčení práce lze využívat různé chytré reporty jako např. Koinly. Nemůžeme se ovšem na tyto reporty 100% spolehnout, a proto doporučuji takové věci řešit s daňovým poradcem.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.