Obsah

Používáte automobil pro podnikání a zároveň také pro soukromé účely? Víte, že je nutno již při pořízení takového automobilu krátit DPH na vstupu? Víte, že musíte sledovat další 4 roky poměr skutečného využití takto pořízeného automobilu?

Legislativní rámec

Zákon č. 235/2004 Sb., Zákon o dani z přidané hodnoty (dále jen ZDPH)

6. Způsob výpočtu nároku na odpočet daně v krácené výši podle §76 ZDPH

Plátce DPH uplatní krácení nároku na odpočet v případě, kdy uskutečňuje v rámci své ekonomické činnosti jak plnění zdanitelná, tak plnění osvobozená bez nároku na odpočet daně, tj. některá z plnění uvedených v § 51 ZDPH.

U přijatých plnění musí plátce posoudit, k jakým plněním jednotlivá přijatá plnění použije. Pokud je použije jak k osvobozeným plněním, tak ke zdanitelným plněním, pak následuje použití krátícího koeficientu podle § 76 odst. 2 ZDPH.

Výpočet tzv. vyrovnávacího koeficientu:

| K (koeficient) = | základy daně za zdanitelná plnění |

| dtto + osvobozená plnění |

Do výpočtu koeficientu se nezapočítává:

- prodej dlouhodobého majetku:

- pokud tento majetek plátce využíval pro své ekonomické činnosti

- fikce dodání majetku vytvořeného vlastní činností

- pokud se jedná o činnosti, které mají doplňkový charakter a jsou uskutečňovány příležitostně, pak se do jmenovatele nezapočítává:

- finanční činnosti

- dodání nemovité věci

- nájem nemovité věci

Výpočet krátícího koeficientu §76 odst. 3 ZDPH dle jednotlivých řádků přiznání k DPH:

| K = | ř. 1, 2 (základ daně) + ř. 20 až 26 + ř. 30 (dodání) – ř. 51 (levý sloupec) |

| čitatel + ř. 50 – ř. 51 (pravý sloupec) |

Do výpočtu koeficientu se podle §76 odst. 3 započítávají také přijaté úplaty (zálohy), pokud z těchto úplat plátci vznikla povinnost přiznat daň nebo přiznat plnění.

PŘÍKLAD:

Pan Jan, plátce DPH vlastní budovu, kterou vždy pronajímal jen plátcům DPH. V dubnu 2020 začal část budovy pronajímat podnikateli, neplátci DPH. Musí tomuto neplátci DPH účtovat nájem jako plnění osvobozené, bez nároku na odpočet daně. Jak bude pan Jan postupovat při sestavení přiznání k DPH?

Plátce provede předběžný výpočet koeficientu, a to podle předpokládaných tržeb (v poměru zdanitelných plnění a osvobozených plnění bez nároku na odpočet daně). Dospěl tak ke kvalifikovanému odhadu 90%: 10%. Nastavil tedy v dubnovém přiznání k DPH zálohový koeficient 0,90.

Na konci roku musí plátce provést výpočet skutečného vypořádacího koeficientu za rok 2020:

| V průběhu roku vykázal ve svých daňových přiznáních celkem: | |

| Uskutečněná zdanitelná plnění: | 10 000 000 Kč bez DPH |

| Uskutečněná osvobozená plnění bez nároku na odpočet daně: | 2 500 000 Kč bez DPH |

10 000 000 / 10 000 000 + 2 500 000 = 0,80, tj. 80%

| V průběhu roku byl používán koeficient 90% (odhad) a poplatník si takto v roce 2020 uplatnil: | |

| Krácený nárok na odpočet | DPH 189 000 Kč (90% z 210 000 Kč) |

| Přepočet skutečně uplatněných nároků na odpočet s nově vypočteným koeficientem 80%: | |

| Nově krácený nárok na odpočet | DPH 168 000 Kč (80% z 210 000 Kč) |

Rozdíl 168 000 Kč – 189 000 Kč = – 21 000 Kč.

DPH ve výši (mínus) 21 000 Kč je poplatník povinen odvést FÚ prostřednictvím přiznání k DPH za prosinec 2020.

7. Korekční mechanismy u dlouhodobého majetku

Použije-li plátce přijaté zdanitelné plnění jak pro účely svých uskutečněných plnění, tak pro jiné účely, má nárok na odpočet daně pouze v poměrné výši odpovídající rozsahu použití pro účely svých uskutečněných plnění.

7.1. Způsob výpočtu odpočtu daně v poměrné výši podle §75 ZDPH

Zkrácený nárok na odpočet daně poměrným koeficientem dle § 75 uvede plátce na řádku 40 přiznání k DPH, do sloupce „Krácený odpočet“.

PŘÍKLAD:

Pan Ferda, plátce DPH, pořídil v srpnu 2019 osobní automobil za 1 000 000 Kč. Při koupi odhadl, že jej bude používat i pro osobní potřebu ve výši 20 %. Plátce tedy uplatnil z celkové výše DPH 210 000 Kč jen 80 %, tj. 168 000 Kč. Jak bude pan Ferda postupovat při sestavení přiznání k DPH?

V průběhu roku uplatnil plátce jen 168 000 Kč DPH. Jelikož předem nezná přesný poměr k využití k ekonomické činnosti a pro osobní potřebu, použil tzv. kvalifikovaný odhad. Tento poměr bude činit 80 %: 20 %. Do kontrolního hlášení uvede pouze tu část nároku na odpočet, kterou uplatnil v daňovém přiznání a ve sloupci 11 označí, zda použil poměr či ne.

Po skončení prvního roku (ve stejném roce, kdy automobil pořídil), tedy k 31. 12. 2019, provede plátce výpočet skutečného použití automobilu za příslušný rok.

Dle knihy jízd za rok 2019 zjistil pan Ferda, že najel pro firemní účely 5 000 km a pro soukromé účely 5 000 km (poměr 50 %: 50 %).

| Výpočet nároku: | 210 000 Kč x 50 % = 105 000 Kč |

| Uplatněný odpočet: | 105 000 Kč (50 %) – 168 000 Kč (80 %) = – 63 000 Kč |

Vzhledem ke skutečnosti, že rozdíl činí více než 10%, uvede plátce částku 63 000 Kč do přiznání k DPH za prosinec 2019 na řádku 45 se znaménkem mínus (DPH se vrací finančnímu úřadu).

Do kontrolního hlášení se tato hodnota neuvádí.

TIP: Přečtěte si, jak na výpočet DPH podle nové legislativy.

7.2. Úprava odpočtu daně podle §78 ZDPH

Původní odpočet daně uplatněný u pořízeného dlouhodobého majetku podléhá úpravě, pokud v některém z kalendářních roků následujících po roce, ve kterém byl původní odpočet uplatněn, dojde ke změně v rozsahu použití tohoto majetku.

Lhůta pro úpravu odpočtu daně činí:

- 5 let a počíná běžet kalendářním rokem, v němž byl dlouhodobý majetek pořízen

- 10 let v případě pozemků, staveb, jednotek a jejich technického zhodnocení

Pokud pan Ferda pořídil automobil v srpnu 2019, pak prvním rokem je rok pořízení a posledním rokem pro úpravu odpočtu je rok 2023.

8/2019

/—–0——/————-/————-/————/————-/

2019 2020 2021 2022 2023

Po skončení druhého a každého dalšího roku, tedy v následujících 4 letech, provede plátce opět výpočet skutečného použití automobilu za příslušný kalendářní rok. Změna rozsahu využití podléhá úpravě podle §78 DPH a uvádí se do posledního daňového přiznání k DPH.

Dle knihy jízd za rok 2020 zjistil pan Ferda, že najel pro firemní účely 5 100 km a pro soukromé účely 6 900 km (poměr 42 %: 58 %). V roce 2020 nečinil rozdíl mezi původně uplatněným odpočtem a skutečným nárokem (skutečné využití automobilu v roce 2020) více než 10%. Pan Ferda nemusí provádět žádnou úpravu.

Dle knihy jízd za rok 2021 zjistil, že najel pro firemní účely 9 000 km a pro soukromé účely 1 000 km (poměr 90 %: 10 %). V roce 2021 činil rozdíl mezi původně uplatněným odpočtem a skutečným nárokem více než 10%. Vzhledem ke skutečnosti, že poměr pro ekonomickou činnost se zvýšil (vznikl tedy nárok na odpočet DPH na vstupu), může pan Ferda provést úpravu odpočtu daně.

DPH na vstupu x (nový – mínus starý ukazatel nároku na odpočet) x zbytek z pěti let / 5 let

Výpočet nároku: 210 000 Kč x (0,9 – 0,5) / 5 = 16 800 Kč

Částku 16 800 uvede do přiznání k DPH za prosinec 2021 na řádku 60 se znaménkem plus (DPH nám finanční úřad vrací). Do kontrolního hlášení se tato hodnota neuvádí.

8. Změna zdaňovacího období pro plátcovství DPH podle §99a ZDPH

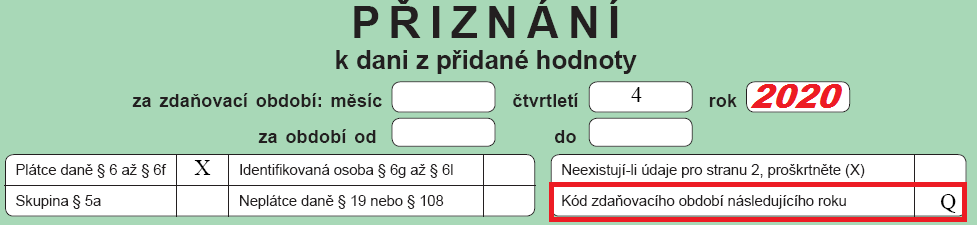

Výjimečnost posledního přiznání k DPH spočívá také v tom, že právě v rámci tohoto daňového tvrzení za poslední zdaňovací období kalendářního roku 2020 bude možné zjistit obrat za uskutečněná plnění za celý uplynulý rok 2020. Na základě této skutečnosti se budou moci někteří plátci, kteří nepřekročili za rok 2020 obrat 10 mil. Kč, rozhodnout, že by se od roku 2021 stali dobrovolně čtvrtletními plátci DPH. Pokud se tak rozhodnou, stačí vyplnit údaje na první straně daňového přiznání (kód M/Q).

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.