Obsah

S účinností od 1. 7. 2022 bylo novelizováno ustanovení § 6 odst. 6 zákona o daních z příjmů, které vymezuje podmínky pro zdanění jedné z nejčastějších zaměstnaneckých výhod, a to používání firemního automobilu pro soukromé účely zaměstnance. V novele došlo ke snížení dodaňované částky u nízkoemisních vozidel z 1% na 0,5%.

Novela zákona o daních z příjmů

Zákonem č. 142/2022 Sb. byla provedena novelizace zákona č. 586/1992 Sb., o daních z příjmů. Ačkoli novela zákona nabývá účinnosti až v průběhu roku 2022, platí změna ustanovení § 6 odst. 6 na celé zdaňovací období roku 2022, tedy zpětně od 1. 1. 2022.

Postup zaměstnavatele ve zdaňování mzdy zaměstnance v průběhu roku 2022

| Do 30. 6. 2022 |

| Zákon stanoví, že při zúčtování mzdy a výpočtu zálohy na daň z příjmů fyzických osob za kalendářní měsíce, které skončily před nabytím účinnosti tohoto zákona, se postupuje podle dosavadní právní úpravy. |

| U všech motorových vozidel se při využívání firemního vozidla pro soukromé účely zaměstnance dodaňovala zaměstnanci k jeho hrubé mzdě částka ve výši 1% ze vstupní ceny tohoto vozidla. |

| Od 1. 7. 2022 |

| Od kalendářního měsíce, ve kterém tento zákon nabývá účinnosti, se již při zúčtování mzdy a výpočtu zálohy postupuje podle nové právní úpravy. |

| Pouze u nízkoemisních motorových vozidel se při použití firemního vozidla bude zdaňovat zaměstnanci k jeho hrubé mzdě částka ve výši 0,5% ze vstupní ceny tohoto vozidla. U ostatních vozidel, která nesplňují tyto emisní požadavky, se nadále bude dodaňovat 1% vstupní ceny vozidla. |

To znamená, že od července již bude při zúčtování mzdy a výpočtu zálohy na daň z příjmů fyzických osob zohledněna nová právní úprava pro určení příjmu z důvodu bezplatného poskytnutí nízkoemisních motorových vozidel zaměstnavatele zaměstnanci ke služebním i soukromým účelům zaměstnance. Z takto dodaňovaného příjmu se odvádí také povinné pojistné odvody (sociální a zdravotní), a to jak za zaměstnance, tak za zaměstnavatele. V případě nízkoemisních vozidel ušetří jak zaměstnanec, tak i zaměstnavatel jednu polovinu dosavadních odvodů.

Postup zaměstnavatele po skončení roku 2022

V rámci ročního zúčtování záloh a daňového zvýhodnění potom bude zohledněn nižší základ daně z příjmů ze závislé činnosti též ve vztahu ke kalendářním měsícům skončeným před nabytím účinnosti nové právní úpravy. Zaměstnanci tak vznikne minimálně z tohoto důvodu přeplatek na dani. Viz příklad níže.

Pokud zaměstnanec nebude žádat plátce daně o provedení ročního zúčtování, vystaví zaměstnavatel Potvrzení o zdanitelných příjmech ze závislé činnosti. V tomto potvrzení za rok 2022 provede mzdová účetní úpravu. Buď jí to umožní její software, nebo bude muset provést tuto úpravu ručně.

Roční zúčtování daně a výpočet daně

V případě, že má zaměstnanec příjmy pouze od jednoho plátce daně, a požádá u něj o provedení ročního zúčtování, pak mzdová účetní zohlední v rámci tohoto ročního zúčtování záloh za rok 2022 nižší základ daně z příjmů ze závislé činnosti za měsíce leden až červen 2022. Upraví tedy celkový roční úhrn příjmů – dílčí základ daně.

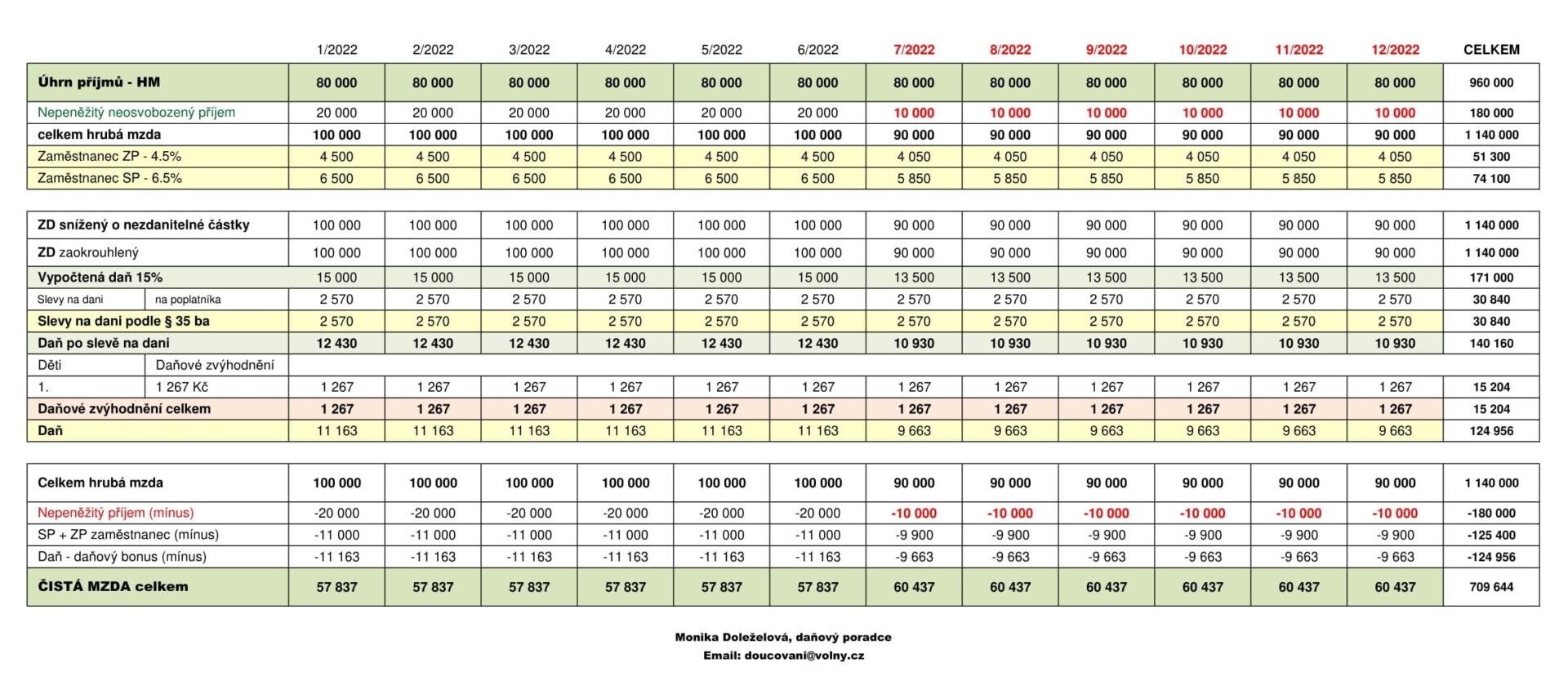

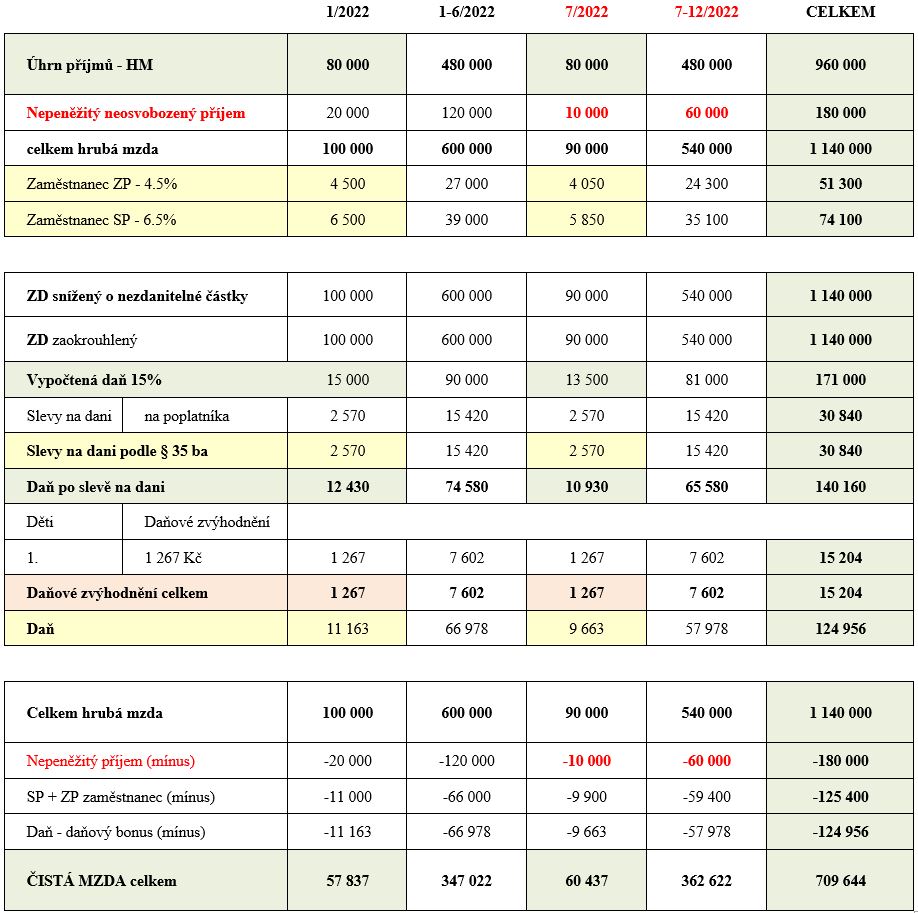

Příklad – výpočet příjmů zaměstnance s bezplatně poskytnutým nízkoemisním vozidlem

Měsíční hrubý příjem zaměstnance činí 80 000 Kč. Zaměstnavatel mu bezplatně umožnil využívat nízkoemisní motorové vozidlo, jehož pořizovací hodnota činila 2 mil. Kč včetně DPH. Zaměstnanec na rok 2022 učil u tohoto plátce prohlášení k dani, v němž také uplatňuje daňové zvýhodnění na jedno dítě. Tyto hodnoty platí po celý rok 2022.

Do 30. 6. 2022 bylo zaměstnanci zdaněno v každé měsíční mzdě 1% vstupní ceny vozidla, tj. částka 20 000 Kč měsíčně. Od 1. 7. 2022 bude dodaněno pouze 0,5% ze vstupní ceny nízkoemisního vozidla. Tím zaměstnanec od července obdrží vyšší čistou mzdu.

Celý mzdový list je ke stažení ZDE

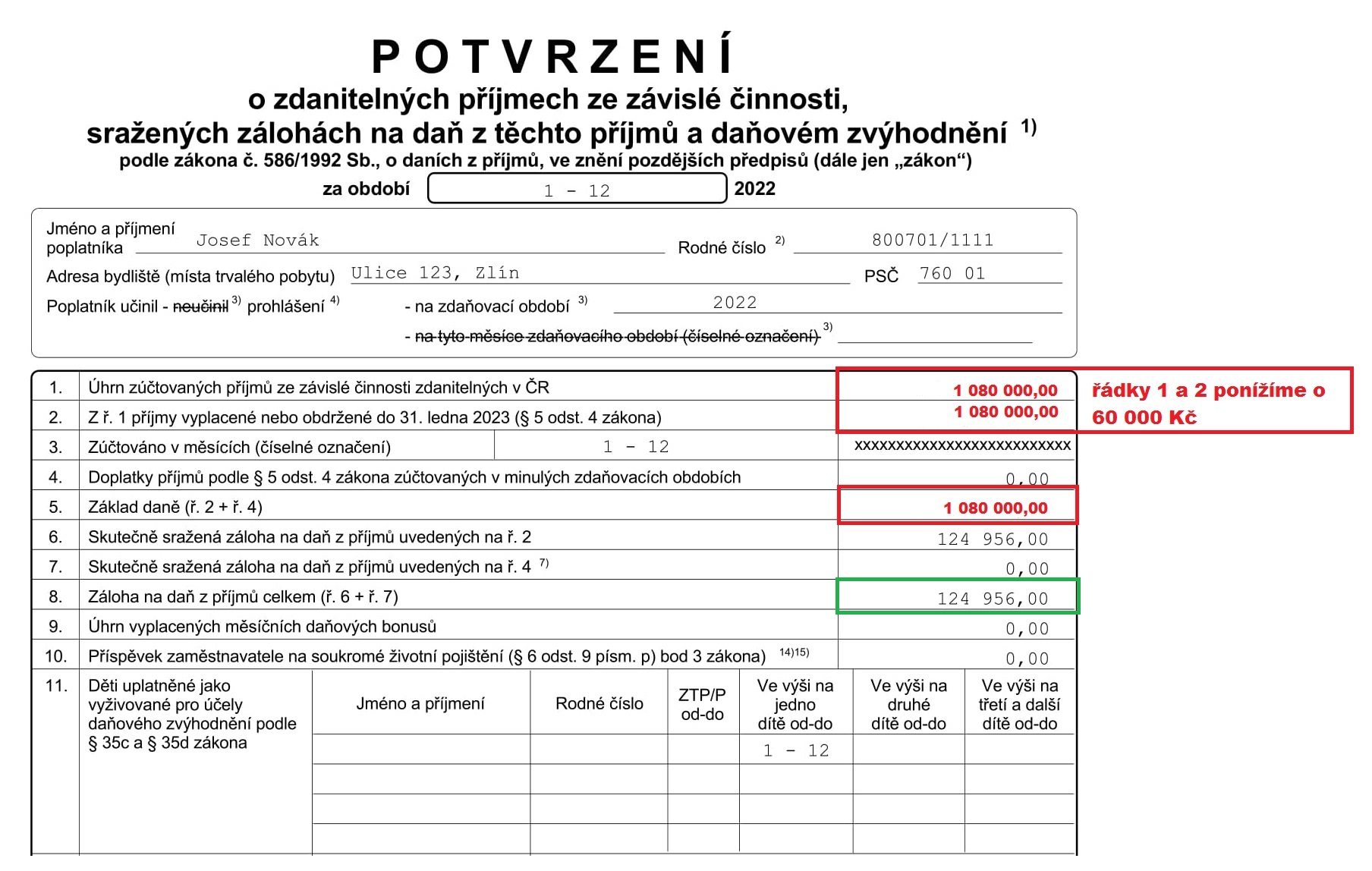

Příklad – potvrzení o zdanitelných příjmech za rok 2022

Zaměstnanci bylo v měsících leden až červen 2022 v rámci výpočtu zálohy na daň přidaněno 1% vstupní ceny nízkoemisního vozidla ve výši 120 000 Kč. Dle přechodných ustanovení novely zákona o daních z příjmů se zohlední již od počátku zdaňovacího období pouze 0,5% vstupní ceny tohoto vozidla (používaného bezplatně pro soukromé účely zaměstnance). Příjem zaměstnance ponížíme o polovinu výše uvedené částky, tedy o 60 000 Kč. Tato úprava se nám projeví na řádcích 1 a 2, a dále v součtovém řádku 5. Zaplacené zálohy na daň se nemění.

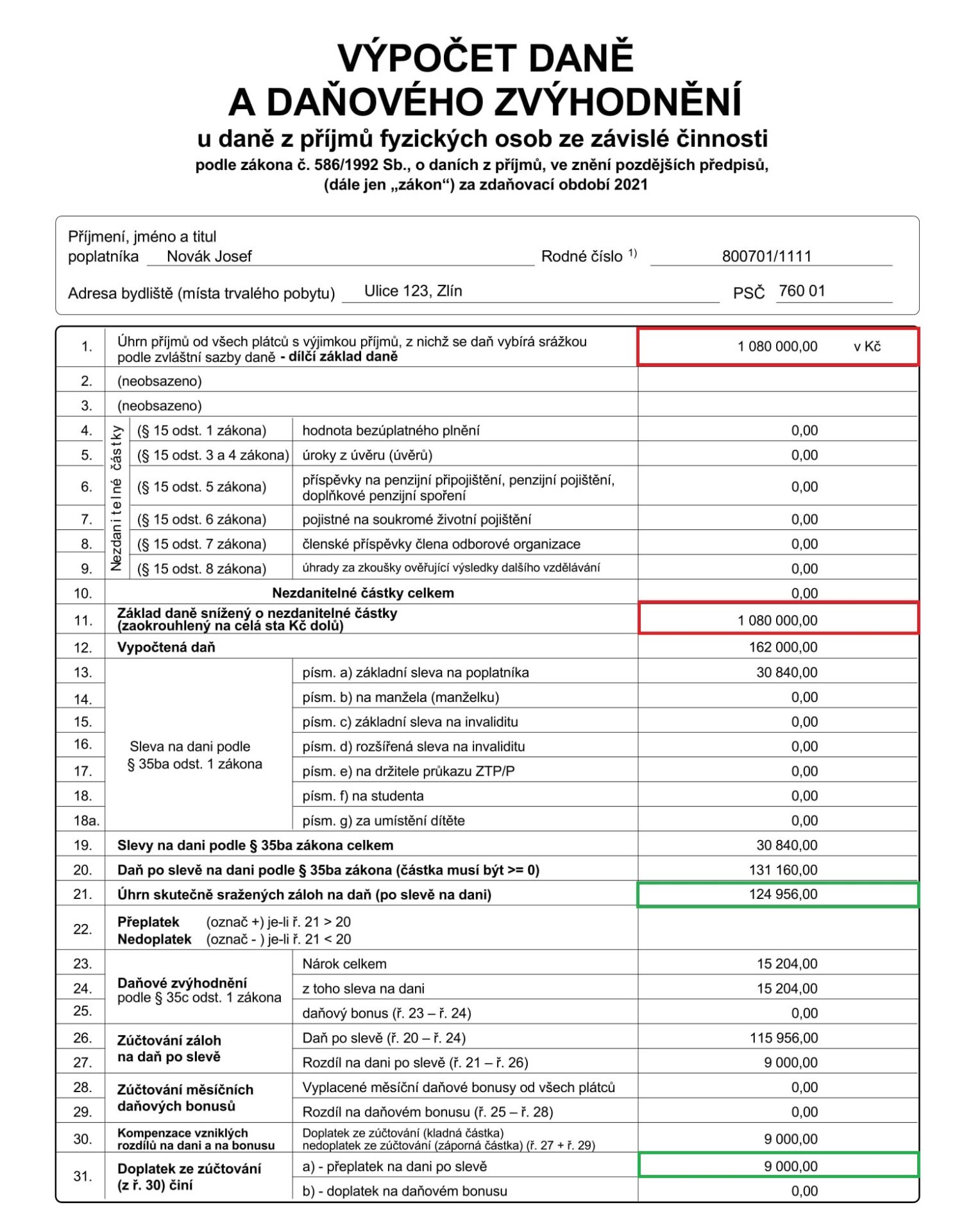

Příklad – příklad výpočtu ročního zúčtování daně za rok 2022

Stejně jako v případě Potvrzení o zdanitelných příjmech ze závislé činnosti za rok 2022 je nutno upravit řádek 1 ve Výpočtu daně a daňového zvýhodnění za rok 2022.

Po provedení ročního zúčtování zaplacených záloh na dani tak vznikne tomuto zaměstnanci přeplatek na dani ve výši 9 000 Kč, což odpovídá poníženému příjmu o 60 000 Kč (zdaněném 15% daní z příjmů).

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.