Obsah

Při vedení účetnictví, při provádění činností v rámci účetní uzávěrky a při sestavování účetní závěrky je nutné nezapomínat na specifická pravidla, která se týkají dluhových cenných papírů. Známe vymezení a rozdělení dluhových cenných papírů? Rozumíme základním formám jejich oceňování? Jsou nám jasné principy pro účtování o těchto složkách? V této souvislosti je zcela zásadní respektování zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů (dále jen ZoÚ), prováděcí Vyhlášky č. 500/2002 Sb., kterou se provádějí některá ustanovení zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů, pro účetní jednotky, které jsou podnikateli účtujícími v soustavě podvojného účetnictví (dále jen Vyhláška č. 500/2002 Sb.), Českých účetních standardů (dále jen ČÚS), jakož i zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů (dále jen ZDP). Důležitou roli na tomto místě zaujímají rovněž firemní směrnice (vnitropodnikové účetní předpisy). V následujícím článku si přiblížíme základní souvislosti této problematiky z hlediska českých účetních předpisů.

Vymezení dluhových cenných papírů

Dluhový cenný papír představuje úvěrový vztah, v němž se dlužník (emitent) zavazuje ve lhůtě splatnosti odkoupit dluhový cenný papír (dluhopis či směnku) a kromě vrácení půjčeného kapitálu, vyplatit věřiteli i úrok.

Krátkodobý cenný papír je pořizován účetní jednotkou za účelem obchodování s ním ve snaze generovat zisk v krátkodobém časovém období, maximálně dvanáct měsíců. Rovněž se za krátkodobý cenný papír v případě dluhového cenného papíru považuje pořízení za účelem držby do splatnosti, maximálně po dobu dvanácti měsíců.

Dlouhodobý cenný papír pořizuje účetní jednotka za účelem jeho držby po dobu delší než dvanáct měsíců. Rovněž se za krátkodobý cenný papír v případě dluhového cenného papíru považuje pořízení za účelem držby do splatnosti, po dobu delší dvanácti měsíců.

Z hlediska účtování nalezneme dlouhodobé dluhové cenné papíry zejména na účtu:

065 – Dluhové cenné papíry držené do splatnosti – dlouhodobé.

Z hlediska účtování nalezneme krátkodobé dluhové cenné papíry na zejména na účtech:

253 – Dluhové cenné papíry k obchodování,

254 – Směnky k inkasu,

256 – Dluhové cenné papíry držené do splatnosti – se splatností do jednoho roku.

V této souvislosti je dobré zmínit účty, na které se účtují výnosy plynoucí z držby cenných papírů:

665 – Výnosy z dlouhodobého finančního majetku

Účet slouží pro vyúčtování výnosů z dluhových cenných papírů (například úrok z dluhopisu), které jsou účtovány jako dlouhodobý finanční majetek.

666 – Výnosy z krátkodobého finančního majetku

Účet slouží pro vyúčtování výnosů z dluhových cenných papírů (například úrok z dluhopisu), které jsou účtovány jako krátkodobý finanční majetek.

Oceňování dluhových cenných papírů

V rámci oceňování dluhových cenných papírů je nutné rozlišovat tři situace:

- ocenění při pořízení,

- ocenění při vyřazení,

- ocenění k rozvahovému dni (sestavení účetní závěrky).

Ocenění při pořízení

Při pořízení cenných papírů koupí se provádí ocenění pořizovací cenou, která je tvořena cenou pořízení a vedlejšími pořizovacími náklady (provize, poplatky). Dle Vyhlášky č. 500/2002 Sb. však součástí vedlejších pořizovacích nákladů nejsou především úroky z úvěrů na pořízení cenných papírů a náklady spojené s držbou cenných papírů.

V případě bezúplatného nabytí cenných papírů se používá reprodukční pořizovací cena.

Ocenění při vyřazení

Při vyřazení cenných papírů lze použít:

- historické ocenění (skutečná historická pořizovací cena),

- vážený aritmetický průměr,

- metodu „FIFO“ (první na sklad, první ze skladu).

Ocenění k rozvahovému dni (sestavení účetní závěrky)

K rozvahovému dni se cenné papíry oceňují, v závislosti na jejich druhu:

- reálnou hodnotou,

- ekvivalencí,

- pořizovací cenou,

- tvorbou opravné položky v případě přechodného snížení hodnoty.

Reálnou hodnotou se oceňují cenné papíry s výjimkou:

- cenných papírů držených do splatnosti,

- dluhopisů pořízených v primárních emisích neurčených účetní jednotkou k obchodování,

- cenných papírů představujících účast v ovládaných účetních jednotkách, nebo účetních jednotkách pod podstatným vlivem,

- cenných papírů emitovaných účetní jednotkou.

Jako reálná hodnota se použije:

- tržní hodnota,

- hodnota vyplývající z obecně uznávaných oceňovacích modelů a technik, pokud tyto oceňovací modely a techniky zajišťují přijatelný odhad tržní hodnoty,

- ocenění kvalifikovaným odhadem nebo posudkem znalce,

- ocenění stanovené podle zvláštních právních předpisů, pokud nelze použít žádnou z předchozích technik ocenění.

Jestliže není možné objektivně stanovit reálnou hodnotu, považuje se za tuto hodnotu ocenění ke dni uskutečnění účetního případu (například pořizovací cenou).

Mikro účetní jednotka nepoužije ocenění reálnou hodnotou nebo ekvivalencí s výjimkami podle ZoÚ, například obchodníci s cennými papíry, platební instituce, investiční společnosti a fondy důchodového nebo penzijního spoření.

Mikro účetní jednotka, která změnila kategorii účetní jednotky na vyšší (malou, střední a velkou), ocení příslušný majetek reálnou hodnotou, a to k prvnímu dni účetního období změny kategorie.

Účetní jednotka (malá, střední a velká), která změnila kategorii účetní jednotky na mikro a oceňovala majetek reálnou hodnotou, zruší toto ocenění k prvnímu dni účetního období změny kategorie.

Účtování dluhových cenných papírů

Pojďme si představit základní účetní operace spojené s dluhovými cennými papíry:

|

Účetní případ |

Částka (Kč) |

MD |

D |

|

Nákup krátkodobých dluhopisů držených do splatnosti (věřitel) (VÚD) |

90.000,– |

256 |

379 |

|

Úhrada dluhu z bankovního účtu (věřitel) (VBÚ) |

90.000,– |

379 |

221 |

|

V den splatnosti předloženy dluhopisy k proplacení (věřitel) (VÚD) |

90.000,– |

378 |

256 |

|

Předpis nároku na úrok (věřitel) (VÚD) |

6.000,– |

378 |

666 |

|

Inkaso na bankovní účet za dluhopisy a úroky (věřitel) (VBÚ) |

96.000,– |

221 |

378 |

|

Účetní případ |

Částka (Kč) |

MD |

D |

|

Emitovány krátkodobé dluhopisy (emitent) (VÚD) |

90.000,– |

375 |

241 |

|

Dluhopisy odkoupeny věřiteli a uhrazeny na bankovní účet (emitent) (VÚD) |

90.000,– |

221 |

375 |

|

V den splatnosti předloženy věřiteli dluhopisy k proplacení (emitent) (VÚD) |

90.000,– |

241 |

379 |

|

Předpis nároku věřitelů na úrok (emitent) (VÚD) |

6.000,– |

562 |

379 |

|

Z bankovního účtu zaplaceny předložené dluhopisy a úroky |

96.000,– |

379 |

221 |

Shrnutí

V případě dluhových cenných papírů se v případě krátkodobých položek můžeme setkat zejména s účtem 253 – Dluhové cenné papíry k obchodování, 254 – Směnky k inkasu a 256 – Dluhové cenné papíry držené do splatnosti – krátkodobé. U dlouhodobých položek se jedná především o účet 065 – Dluhové cenné papíry držené do splatnosti – dlouhodobé. Cenné papíry se při pořízení oceňují pořizovací cenou (v případě úplatného nabytí) nebo reprodukční pořizovací cenou (v případě bezúplatného nabytí). V případě vyřazení se pro ocenění majetkových cenných papírů používá metoda ocenění v historické ceně (skutečná vstupní cena), metoda váženého aritmetického průměrů nebo metoda „FIFO“ (první na sklad, první ze skladu).

Specifické je oblast oceňování majetkových cenných papírů k rozvahovému dni, tj. ke dni sestavování účetní závěrky. Ve vazbě na druh cenného papírů a další podmínky dle účetních předpisů rozlišujeme ocenění (přecenění) na reálnou hodnotu, ocenění ekvivalencí, ocenění pořizovací cenou a využití opravné položky pro zachycení přechodného snížení hodnoty aktiva.

V oblasti dluhových cenných papírů je nutné při účtování rozlišovat stranu věřitele (investora) a stranu dlužníka (emitenta). Zatímco v případě věřitele hovoříme o aktivních položkách, které jsou zachyceny na účtech účtové třídy 2 – Krátkodobý finanční majetek a dluhy nebo 0 – Dlouhodobý finanční majetek, u dlužníka se nacházíme při účtování na syntetických účtech účtové třídy 2 – Krátkodobý finanční majetek a dluhy nebo 4 – Vlastní kapitál a dlouhodobé dluhy.

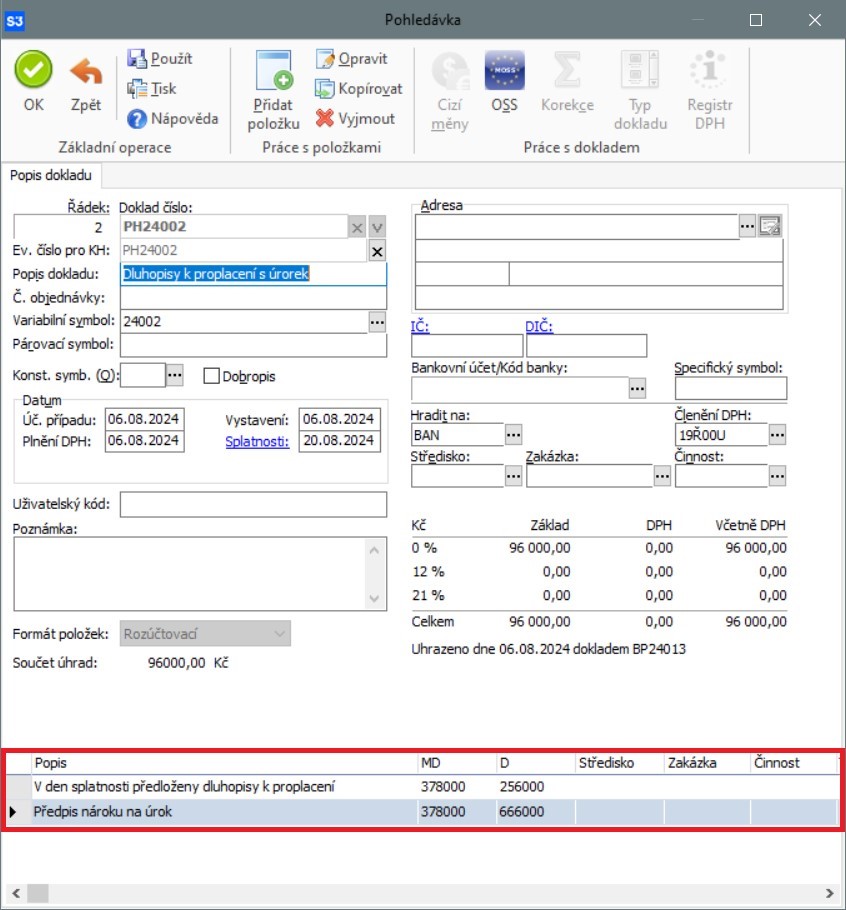

Účtování dluhových cenných papírů v Money S3

Ve videu výše uvidíte v čase od 2:44 ukázku praktického účtování dluhopisů. V závazcích a pohledávkách můžete sledovat i to, jestli jsou uhrazené, případně můžete závazky propojit s příkazy k úhradě.

Účetní program se podobá kancelářským programům Microsoft Office, takže se v něm snadno zorientujete. Pokud byste si s něčím náhodou nevěděli rady, zavoláte na zákaznickou linku nebo pošlete písemný dotaz přes zákaznický portál.

Všechny moduly Money S3 si zdarma vyzkoušíte. Stačí, když si stáhnete bezplatnou verzi Money S3 Start. Jestliže s ní budete spokojení, se všemi svými daty můžete plynule přejít na placenou verzi. Software funguje na principu modulů – vyberete si jen ty, které opravdu využijete a neplatíte za nadbytečné funkce.

- Zákon č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů

- Vyhláška č. 500/2002 Sb., kterou se provádějí některá ustanovení zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů, pro účetní jednotky, které jsou podnikateli účtujícími v soustavě podvojného účetnictví

- České účetní standardy pro účetní jednotky, které účtují podle Vyhlášky č. 500/2002 Sb.

- Zákon č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů

- Líbal, Tomáš. Účetnictví – principy a techniky. 5. aktualizované vydání. Praha: Institut certifikace Svazu účetních, a.s. 2019. 424 s.

- Zákon č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů

- Pokyn GFŘ D-59 čj. 75325/22/7100-10111-702407, k jednotnému postupu při uplatňování některých ustanovení zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.