Obsah

Znalost pravidel pro používání a účtování tzv. jiného výsledku hospodaření je nepostradatelná při vedení účetnictví každého podnikatelského subjektu – účetní jednotky. V čem spočívá smysl použití tzv. jiného výsledku hospodaření? Jak se projevuje jeho použití v běžném účtování? Jak se projevuje jeho existence v rámci účetní uzávěrky a účetní závěrky, zejména v rozvaze (bilanci) a výkazu zisků a ztrát (výsledovce)? V tomto článku si základní principy představíme, při respektování zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů (dále jen ZoÚ), Vyhlášky č. 500/2002 Sb., kterou se provádějí některá ustanovení ZoÚ pro účetní jednotky, které jsou podnikateli účtujícími v soustavě podvojného účetnictví (dále jen Vyhláška č. 500/2002 Sb.) a Českých účetních standardů pro podnikatele (dále jen ČÚS).

Dle českých účetních předpisů je použití tzv. jiného výsledku hospodaření minulých let možné ve třech případech:

- účtování významné opravy nákladů minulých účetních období,

- účtování změny účetní metody,

- účtování o odložení dani v prvním roce účtování.

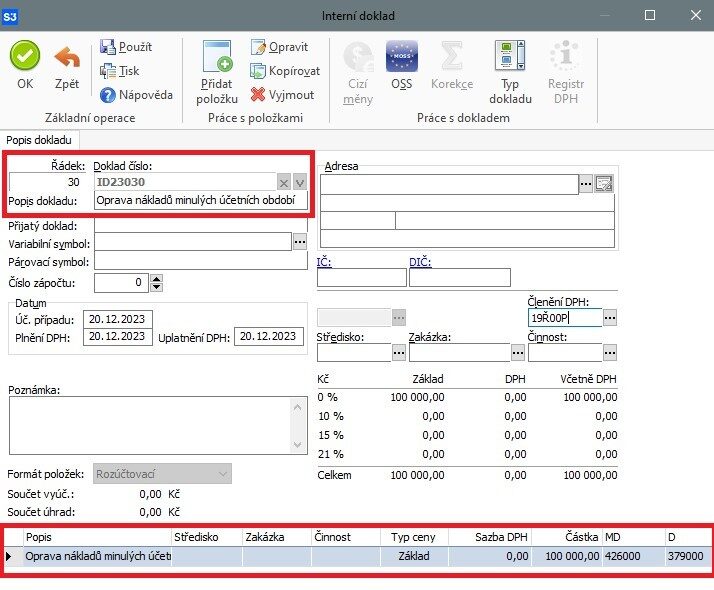

Účtování významné opravy nákladů minulých účetních období

Oprava nákladů minulých účetních období se účtuje na vrub (MD) účtové skupiny 42 – Fondy ze zisku a převedené výsledky hospodaření, v praxi nejčastěji na účet 424 – Jiný výsledek hospodaření minulých let a ve prospěch (D) zpravidla účtů dluhů (závazků), například účtovou skupinu 32 – Závazky, v praxi nejčastěji na účet 321 – Dodavatelé, 325 – Ostatní závazky nebo účtovou skupinu 37 – Jiné pohledávky a závazky, v praxi nejčastěji na účet 379 – Jiné závazky.

Jestliže účetní jednotka, jakožto poplatník daně z příjmů, podá dodatečné daňové přiznání a nárokuje vrácení daně od správce daně, účtuje vzniknuvší přeplatek na dani na vrub (MD) účtové skupiny 34 – Zúčtování daní a dotací, v praxi nejčastěji na účet 341 – Daň z příjmů a ve prospěch (D) účtové skupiny 42 – Fondy ze zisku a převedené výsledky hospodaření, v praxi nejčastěji na účet 424 – Jiný výsledek hospodaření.

Praktický příklad

|

Účetní doklad |

Text |

Částka |

MD |

D |

|

Vnitřní účetní doklad |

Oprava nákladů minulých účetních období |

Kč 100.000,– |

424 |

379 |

|

Vnitřní účetní doklad |

Předpis pohledávky (přeplatku) na dani z příjmů dle dodatečného daňového přiznání |

Kč 21.000,– |

341 |

424 |

Účtování změny účetní metody

Za změnu účetní metody lze považovat například změnu ve vymezení ocenění dlouhodobého hmotného a dlouhodobého nehmotného majetku či změnu ve způsobu stanovení vlastních nákladů pro ocenění zásob vlastní výroby.

V této souvislosti si připomeňme základní podobu kalkulačního vzorce z vnitropodnikového účetnictví:

- Přímý materiál

- Přímé mzdy

- Ostatní přímé náklady

- Přímé náklady celkem

- Výrobní režie

- Vlastní náklady výroby

- Zásobovací režie

- Správní režie

- Vlastní náklady výkonu

- Odbytové náklady

- Úplné vlastní náklady výkonu

- Hrubá obchodní marže (zisk)

- Prodejní cena bez daně z přidané hodnoty (DPH)

Praktický příklad

|

Účetní doklad |

Text |

Částka |

MD |

D |

|

Vnitřní účetní doklad |

Zvýšení ocenění zásob polotovarů vlastní výroby |

Kč 90.000,– |

122 |

424 |

Účtování o odložené dani v prvním roce účtování

Tzv. odložená daň vzniká z titulu přechodného časového rozdílu mezi účetními a daňovými veličinami. Důležité je zdůraznit, že se jedná o rozdíl „přechodný“ a „časový“. Odložená daň se zachycuje v rozvaze, kde představuje očekávanou budoucí daňovou pohledávku nebo budoucí daňový závazek vůči správci daně, tj. „odloženou“ položku.

O odložené dani z příjmů se účtuje ve třech situacích:

- Jedná se o účetní jednotku konsolidovanou nebo konsolidující, která je součástí konsolidačního celku dle ZoÚ.

- Jedná se o účetní jednotku, která má povinnost mít účetní závěrku ověřenou auditorem.

- Účetní jednotka se dobrovolně rozhodne o účtování o odložené dani.

Titulem pro vznik odložené daňové pohledávky jsou zejména:

- vyšší daňová zůstatková cena než účetní zůstatková cena dlouhodobého majetku,

- tvorba opravné položky k aktivní položce, přičemž tato tvorba opravné položky představuje pouze účetní náklad, nikoliv náklad daňový z hlediska zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů,

- tvorba rezervy, přičemž tato tvorba rezervy představuje pouze účetní náklad, nikoliv náklad daňový z hlediska zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů a zákona č. 593/1992 Sb., o rezervách pro zjištění základu daně z příjmů, ve znění pozdějších předpisů,

- pojistné na sociální zabezpečení a veřejné zdravotní pojištění, které nebylo zaměstnavatelem uhrazeno do konce kalendářního měsíce následujícího po skončení zdaňovacího období,

- neuhrazené nákladové smluvní sankce (smluvní pokuty, smluvní úroky z prodlení),

- neuhrazená nákladová daň z nemovitých věcí,

- neuplatněná daňová ztráta.

Pokud se nejedná o účtování o odložené dani v prvním roce účtování, účtuje se o odložené daňové pohledávce na vrub (MD) účtové skupiny 48 – Odložený daňový závazek a pohledávka (v praxi nejčastěji na účet 481 – Odložená daňová pohledávka) a ve prospěch (D) účtové skupiny 59 – Daně z příjmů a převodové účty a rezerva na daň z příjmů (v praxi nejčastěji na účet 592 – Daň z příjmů z běžné činnosti – odložená).

V případě, že pominou tituly pro její existenci, účtuje se opačným účetním zápisem.

V prvním roce účtování o odložené dani z příjmů se neúčtuje výsledkově pomocí účtu 592 – Daň z příjmů z běžné činnosti – odložená, nýbrž prostřednictvím účtu 424 – Jiný výsledek hospodaření minulých let.

Titulem pro vznik odloženého daňového závazku jsou zejména:

- vyšší účetní zůstatková cena než daňová zůstatková cena dlouhodobého majetku,

- neuhrazené výnosové smluvní sankce (smluvní pokuty, smluvní úroky z prodlení).

Pokud se nejedná o účtování o odložené dani v prvním roce účtování, účtuje se o odloženém daňovém závazku na vrub (MD) účtové skupiny 59 – Daně z příjmů a převodové účty a rezerva na daň z příjmů (v praxi nejčastěji na účet 592 – Daň z příjmů z běžné činnosti – odložená) a ve prospěch (D) účtové skupiny 48 – Odložený daňový závazek a pohledávka (v praxi nejčastěji na účet 481 – Odložený daňový závazek).

V případě, že pominou tituly pro jeho existenci, účtuje se opačným účetním zápisem.

V případě prvního účtování o odložené daňové pohledávce nebo odloženém daňovém závazku v prvním roce účtování se namísto účtu 592 – Daň z příjmů z běžné činnosti – odložená, použije účet 424 – Jiný výsledek hospodaření minulých let.

Praktický příklad

|

Účetní doklad |

Text |

Částka |

MD |

D |

|

Vnitřní účetní doklad |

Odložený daňový závazek (dluh) vztahující se k předchozím účetním obdobím |

Kč 66.000,– |

424 |

481 |

|

Vnitřní účetní doklad |

Rozdíl v odložené dani vztahující se k běžnému účetnímu období – zvýšení odloženého daňového závazku |

Kč 11.000,– |

592 |

481 |

Závěr

O tzv. jiném výsledku hospodaření minulých let účtujeme při účtování významné opravy nákladů minulých účetních období, při účtování změny účetní metody a při účtování o odložené dani (odložené daňové pohledávce nebo odloženém daňovém závazku (dluhu)) v prvním roce účtování. Pro jiný výsledek hospodaření minulých let ze používá účtová skupina 42 – Fondy ze zisku a převedené výsledky hospodaření, v praxi nejčastěji účet 424 – Jiný výsledek hospodaření minulých let.

- Zákon č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů

- Vyhláška č. 500/2002 Sb., kterou se provádějí některá ustanovení zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů, pro účetní jednotky, které jsou podnikateli účtujícími v soustavě podvojného účetnictví

- České účetní standardy pro účetní jednotky, které účtují podle Vyhlášky č. 500/2002 Sb.

- Líbal, Tomáš. Účetnictví – principy a techniky. 5. aktualizované vydání. Praha: Institut certifikace Svazu účetních, a.s. 2019. 424 s.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.