Obsah

Účetní uzávěrku tvoří zejména tyto činnosti: účtování inventarizačních rozdílů, vyúčtování nevyfakturovaných dodávek, uzávěrkové účetní případy při účtování o zásobách způsobem „B“, analýza účtů časového rozlišení, tvorba a rozpouštění (rušení) rezerv, tvorba a rozpouštění (rušení) opravných položek, přecenění majetku a závazků v cizí měně a vyúčtování kurzových rozdílů k okamžiku sestavování účetní závěrky, zaúčtování přecenění cenných papírů a podílů reálnou hodnotou a ekvivalencí, výpočet a zaúčtování předpisu splatné daně z příjmů, výpočet a zaúčtování změny stavu odložené daně z příjmů a účtování na závěrkových účtech. V této souvislosti je zcela zásadní respektování zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů (dále jen ZoÚ), prováděcí Vyhlášky č. 500/2002 Sb., kterou se provádějí některá ustanovení zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů, pro účetní jednotky, které jsou podnikateli účtujícími v soustavě podvojného účetnictví, ve znění pozdějších předpisů (dále jen Vyhláška č. 500/2002 Sb.) a Českých účetních standardů (dále jen ČÚS). Důležitou roli na tomto místě zaujímají rovněž firemní směrnice (vnitropodnikové účetní předpisy). V tomto článku si přiblížíme základní souvislosti některých z těchto činností účetní uzávěrky.

Tvorba a rozpouštění (rušení) opravných položek

Opravné položky jsou nástrojem pro zabezpečení respektování zásady opatrnosti na straně aktiv. Opravná položka představuje peněžní vyjádření přechodného snížení hodnoty konkrétní položky aktiv. Důležité je si uvědomit, že se jedná o „přechodné“ a současně „snížení“ hodnoty aktiv. Hodnota opravné položky vychází z rozdílu mezi účetní hodnotou a běžné realizovatelné hodnoty aktiva.

Tvorba opravné položky se účetně zachytí na vrub nákladů (provozních nebo finančních – v závislosti na aktivní položce, k níž se opravná položka tvoří) a ve prospěch účtu opravné položky, která se nachází v té účtové třídě, v níž se nachází aktivum s tvořenou opravnou položkou. Rozpouštění (rušení) opravné položky se účtuje na vrub účtu příslušné opravné položky a ve prospěch nákladů.

Nutné je rozlišovat, zda tvorba a rozpouštění (rušení) opravné položky má či nemá daňový dopad z hlediska daně z příjmů. ZDP pro daňovou uznatelnost opravné položky odkazuje na zákon č. 593/1992 Sb., o rezervách pro zjištění základu daně z příjmů, ve znění pozdějších předpisů.

| Účetní případ | Částka | Účetní předpis |

| Tvorba daňové opravné položky k pohledávce (interní doklad) | Kč 10.000,– | 558 / 391 |

| Rozpouštění (rušení) opravné položky k pohledávce (interní doklad) | Kč 10.000,– | 391 / 558 |

Přecenění majetku a závazků v cizí měně a vyúčtování kurzových rozdílů k okamžiku sestavení účetní závěrky

Typickou situací, kdy dochází k účtování kurzových rozdílů v okamžiku sestavení účetní závěrky, jsou tzv. nerealizované kurzové rozdíly u neuhrazených cizoměnových pohledávek a závazků k rozvahovému dni. Kurzový rozdíl v tomto případě vzniká v důsledku rozdílné historické korunové hodnoty neuhrazené cizoměnové pohledávky či neuhrazeného cizoměnového závazku a korunové hodnoty, která je vypočtena použitím kurzu České národní banky k poslednímu dni účetního období (rozvahovému dni). V důsledku toho vzniká kurzový rozdíl výnosový (zisk) nebo kurzový rozdíl nákladový (ztráta). O těchto kurzových rozdílech se účtuje výsledkovým způsobem, tj. na vrub 5. účtové třídy nebo ve prospěch 6. účtové třídy.

| Účetní případ | Částka | Účetní předpis |

| Kurzový rozdíl výnosový u cizoměnové pohledávky k rozvahovému dni (interní doklad) | Kč 10.000,– | 311 / 663 |

| Kurzový rozdíl ztrátový u cizoměnové pohledávky k rozvahovému dni (interní doklad) | Kč 15.000,– | 563 / 311 |

Zaúčtování přecenění cenných papírů a podílů reálnou hodnotou a ekvivalencí

V případě změny v ocenění cenných papírů při uplatnění reálné hodnoty rozlišujeme situace, kdy se účtuje výsledkovým způsobem a rozvahovým způsobem.

Výsledkové účtování při zaúčtování přecenění cenných papírů na reálnou hodnotu se používá u cenných papírů určených účetní jednotkou k obchodování s cílem dosahovat zisk z cenových rozdílů v krátkodobém horizontu.

Zvýšení reálné hodnoty se zaúčtuje na vrub účtu 251 – Registrované majetkové cenné papíry k obchodování nebo 253 – Registrované dluhové cenné papíry k obchodování, tedy jako zvýšení ocenění. Souvztažný zápis je proveden ve prospěch účtu 664 – Výnosy z přecenění cenných papírů k obchodování.

Snížení reálné hodnoty se zaúčtuje ve prospěch účtu 251 – Registrované majetkové cenné papíry k obchodování nebo 253 – Registrované dluhové cenné papíry k obchodování, tedy jako snížení ocenění. Souvztažný zápis je proveden na vrub účtu 564 – Náklady z přecenění cenných papírů k obchodování.

Pokud se u cenných papírů používá pro zaúčtování změny v ocenění cenných papírů při uplatnění reálné hodnoty rozvahový způsob, aplikuje se rozvahový účet 414 – Oceňovací rozdíly z přecenění majetku a závazků.

| Účetní případ | Částka | Účetní předpis |

| Zvýšení reálné hodnoty cenného papíru výsledkové (interní doklad) | Kč 10.000,– | 251, 253 / 664 |

| Snížení reálné hodnoty cenného papíru výsledkové (interní doklad) | Kč 10.000,– | 564 / 251, 253 |

| Zvýšení reálné hodnoty cenného papíru rozvahové (interní doklad) | Kč 10.000,– | 25, 06 / 414 |

| Snížení reálné hodnoty cenného papíru rozvahové (interní doklad) | Kč 10.000,– | 414 / 25, 06 |

Výpočet a zaúčtování předpisu splatné daně z příjmů

Pro výpočet daně z příjmů vycházíme z pravidel dle ZDP a výslednou splatnou daň zaúčtujeme účetním předpisem (MD) 591 – Daň z příjmů z běžné činnosti – splatná / (D) Daň z příjmů.

| Účetní případ | Částka | Účetní předpis |

| Předpis splatné daně z příjmů (interní doklad) | Kč 15.000,– | 591 / 341 |

Výpočet a zaúčtování změny stavu odložené daně z příjmů

Výpočet odložené daně z příjmů je založen na existenci přechodných časových rozdílů mezi účetními a daňovými veličinami. O odložené daňové pohledávce účtujeme účetním zápisem (MD) 481 – Odložená daňová pohledávka / (D) 592 – Odložená daň z příjmů z běžné činnosti – odložená. O odloženém daňovém dluhu účtujeme účetním zápisem (MD) 592 – Odložená daň z příjmů z běžné činnosti – odložená / (D) 481 – Odložený daňový dluh.

| Účetní případ | Částka | Účetní předpis |

| Předpis odložené daňové pohledávky (interní doklad) | Kč 15.000,– | 481 / 592 |

| Předpis odloženého daňového dluhu (interní doklad) | Kč 15.000,– | 592 / 481 |

Účtování na závěrkových účtech

Konečné zůstatky účtů rozvahových se převádějí na účet 702 – Konečný účet rozvažný. Konečné zůstatky účtů výsledkových se převádějí na účet 710 – Účet zisků a ztrát.

| Účetní případ | Částka | Účetní předpis |

| Převod konečných zůstatků účtů rozvahových aktivních a pasivních (interní doklad) | Kč XY,– | 702 / Rozvahový účet (A) Rozvahový účet (P) / 702 |

| Převod konečných zůstatků účtů výsledkových nákladů a výnosů (interní doklad) | Kč YY,– | Výsledkový účet (V) / 710 710 / Výsledkový účet (N) |

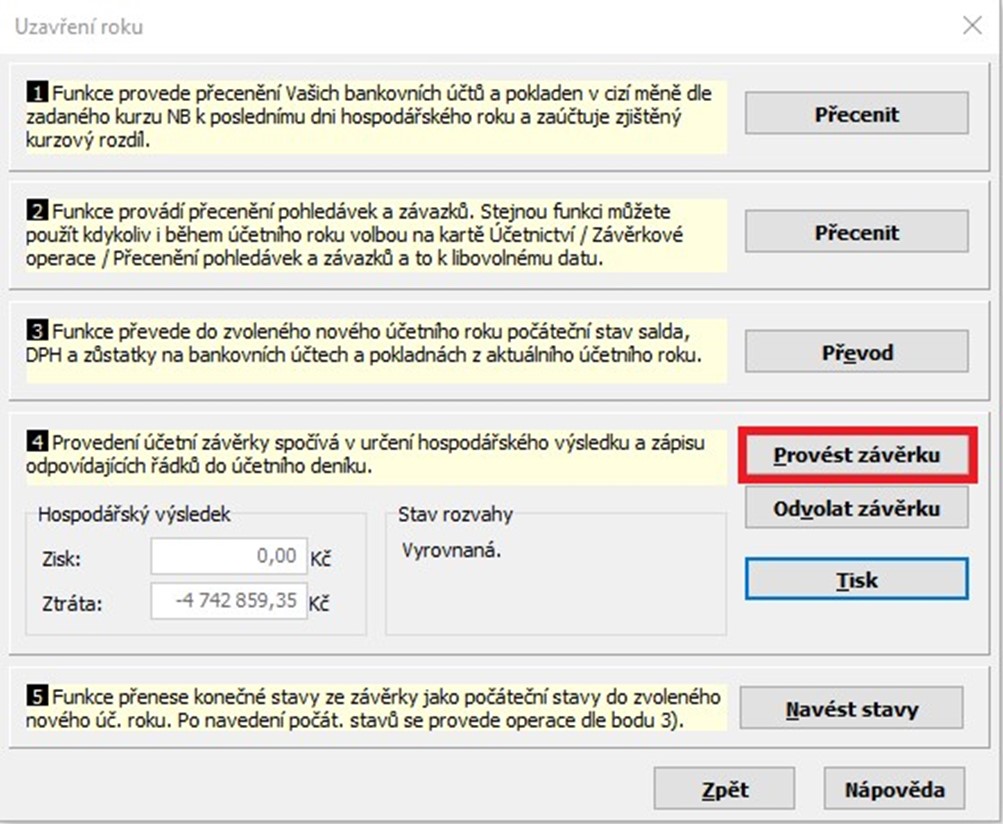

Závěrkové operace / Uzavření roku v bodě č. 4 a tlačítkem „Provést závěrku“ vytvoříme do účetního deníku zaúčtování na uzávěrkových účtech.

Shrnutí

Mezi další operace v rámci účetních uzávěrkových prací patří tvorba a rozpouštění (rušení) opravných položek, přecenění majetku a závazků v cizí měně a vyúčtování kurzových rozdílů k okamžiku sestavování účetní závěrky, zaúčtování přecenění cenných papírů a podílů reálnou hodnotou a ekvivalencí, výpočet a zaúčtování předpisu splatné daně z příjmů, výpočet a zaúčtování změny stavu odložené daně z příjmů a účtování na závěrkových účtech. Opravné položky se tvoří a rozpouštějí (ruší) výsledkovým způsobem a při splnění zákonných podmínek dle ZDP a zákona č. 593/1992 Sb., o rezervách pro zjištění základu daně z příjmů, ve znění pozdějších předpisů má jejich tvorba a rozpouštění (rušení) daňový dopad na daň z příjmů. Přecenění na reálnou hodnotu se u vyjmenovaných cenných papírů provádí rozvahovým nebo výsledkovým způsobem. Vyjmenované cenné papíry se však na reálnou hodnotu nepřeceňují. Splatná daň z příjmů se počítá v souladu se ZDP, přičemž se vychází dle § 23 odst. 1 ZDP z výsledku hospodaření, zjištěného z účetnictví vedeného bez vlivu Mezinárodních standardů finančního výkaznictví IFRS. Odložená daň (odložená daňová pohledávka nebo odložený daňový dluh) vychází z přechodných časových rozdílů mezi účetními a daňovými veličinami, přičemž se účtuje výsledkovým způsobem. V případě prvního účtování o odložené dani se však účtuje rozvahovým způsobem, s využitím účtu 424 – Jiný výsledek hospodaření minulých let.

Jak udělat závěrku v Money S3

Nyní vám ukážeme, jak vypadá účetní závěrka, tedy finální zaúčtování do účetního deníku na uzávěrkových účtech, v Money S3.

Prvním krokem jsou správně nastavené uzávěrkové účty. To Money S3 provede automaticky dle nastaveného subjektu (firma, nezisková organizace, příspěvková organizace).

Nastavení závěrkových účtů si zkontrolujte v Nastavení účetního roku. Z nabídky vyberete Účetnictví a pak Uzávěrkové operace. Nyní vidíte čísla účtů.

Poté se můžete pustit do účetní závěrky. Klikněte na záložku Účetnictví a pak v menu zvolte Závěrkové operace. V rozbalovací nabídce vyberte Uzavření roku. U bodu č. 4 kliknete na Provést závěrku. Během chvíle bude hotová. Následně si ji můžete vytisknout nebo uložit do PDF.

Uvedený postup si prohlédnete ve videu výše v čase 3:20 a dál.

Money S3 je spolehlivý účetní program pro menší a střední firmy. Často v něm pracují i účetní kanceláře. Oceňují například kvalitní zákaznickou podporu. Pokud se potřebujete poradit, můžete volat na zákaznickou linku, nebo dotaz položíte přes zákaznický portál.

Vyzkoušejte Money S3 a udělejte si vlastní názor. Stáhněte si zdarma účetní program a otestujte všechny funkce, které potřebujete.

- Zákon č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů

- Vyhláška č. 500/2002 Sb., kterou se provádějí některá ustanovení zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů, pro účetní jednotky, které jsou podnikateli účtujícími v soustavě podvojného účetnictví, ve znění pozdějších předpisů

- České účetní standardy pro účetní jednotky, které účtují podle Vyhlášky č. 500/2002 Sb.

- Zákon č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů

- Zákon č. 593/1992, o rezervách pro zjištění základu daně z příjmů, ve znění pozdějších předpisů

- Líbal, Tomáš. Účetnictví – principy a techniky. 5. aktualizované vydání. Praha: Institut certifikace Svazu účetních, a.s. 2019. 424 s.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.