Obsah

Účtování daňových povinností, poplatků a dotací představují často se vyskytující transakce, které je nutné mít v účetním systému každého podnikatelského subjektu správně nastavené. Jaká pravidla se pro jejich účtování dle českých účetních předpisů používají? V tomto článku si jednotlivé postupy představíme.

Jak na účtování daní

Pro účtování daňových povinností je z rozvahového hlediska vyhrazena účtová skupina 34 – Zúčtování daní a dotací. V zásadě se jedná o rozvahové účty pasivní, tzn. přírůstky se účtují ve prospěch (D) příslušných účtů, úbytky na vrub (MD). V případě přímých daní se předpis daňové povinnosti účtuje souvztažně s nákladovým účtem 5. účtové skupiny. Pokud se jedná o nepřímou daň, konkrétně daň z přidané hodnoty, daňová povinnost (vlastní daňová povinnost nebo nadměrný odpočet) se „vybilancuje“ rozvahovým způsobem souvztažně s úhradou ve vztahu ke správci daně.

Praktický příklad účtování daní

|

Účetní doklad |

Text |

Částka |

MD |

D |

|

Vnitřní účetní doklad |

Předpis daně z příjmů účetní jednotky |

61 000 Kč |

591 |

341 |

|

Vnitřní účetní doklad |

Srážka daně z příjmů ze závislé činnosti |

11 000 Kč |

331 |

342 |

|

Vnitřní účetní doklad |

Úhrada vlastní daňové povinnosti správci daně |

14 000 Kč |

343 |

221 |

|

Vnitřní účetní doklad |

Úhrada nadměrného odpočtu od správce daně |

22 000 Kč |

221 |

343 |

|

Vnitřní účetní doklad |

Přepis silniční daně |

9 000 Kč |

531 |

345 |

|

Vnitřní účetní doklad |

Předpis daně z nemovitých věcí |

7 000 Kč |

532 |

345 |

Jak na účtování dotací

Při účtování dotací je zásadní využití účtů účtové skupiny 34 – Zúčtování daní a dotací, v praxi nejčastěji účtů 346 – Dotace ze státního rozpočtu a 347 – Ostatní dotace. Jedná se o rozvahové pasivní účty, které představují povinnost využít získanou dotaci ke stanovenému účelu. To znamená, že vznik povinnosti použít dotace ke stanovenému účelu se účetně zachytí ve prospěch (D) účtové skupiny 34, čerpání dotace na vrub této účtové skupiny.

Je nutné rozlišovat tři typy dotací: provozní (ke krytí provozních nákladů), finanční (ke krytí finančních nákladů) a investiční (na pořízení dlouhodobého majetku).

Praktický příklad účtování dotací

|

Účetní doklad |

Text |

Částka |

MD |

D |

|

Vnitřní účetní doklad |

Příslib dotace |

140 000 Kč |

378 |

346 |

|

Výpis z bankovního účtu |

Získání peněžních prostředků |

140 000 Kč |

221 |

378 |

|

Vnitřní účetní doklad |

Čerpání provozní dotace |

140 000 Kč |

346 |

648 |

|

Vnitřní účetní doklad |

Čerpání finanční dotace |

140 000 Kč |

346 |

668 |

|

Vnitřní účetní doklad |

Čerpání investiční dotace |

140 000 Kč |

346 |

041, 042 |

Video – Účet 34 – Jak účtovat daně a dotace v praxi?

Shrnutí

Při účtování daňových povinností a dotací se používá účtová třída 3 – Zúčtovací vztahy, konkrétně účtová skupina 34 – Zúčtování daní a dotací. Obecně lze konstatovat, že účty této účtové skupiny jsou z pohledu daňových povinností většinou považovány za rozvahové pasivní, pokud není konečný zůstatek účtu považován za pohledávku vůči státním orgánům. V této účtové skupině se účtuje také o vzniku povinnosti využití přislíbených dotací ke stanoveným účelům a jejich následném čerpání. Dotace se rozlišují do tří skupin (provozní, finanční a investiční) a ve vazbě na tuto skutečnost se o jejich čerpání účtuje odpovídajícím způsobem.

Jak účtovat daně a dotace v Money S3

Pro účtování přímých daní v Money S3 využijete závazkový doklad. Následně závazek uhradíte a proúčtujete příslušným účetním dokladem. U nepřímých daní, jako je DPH, účtujete při platbě daného závazku.

Aby bylo účtování co nejjednodušší, v předkontaci vyberete správné zaúčtování daně rovnou ze seznamu.

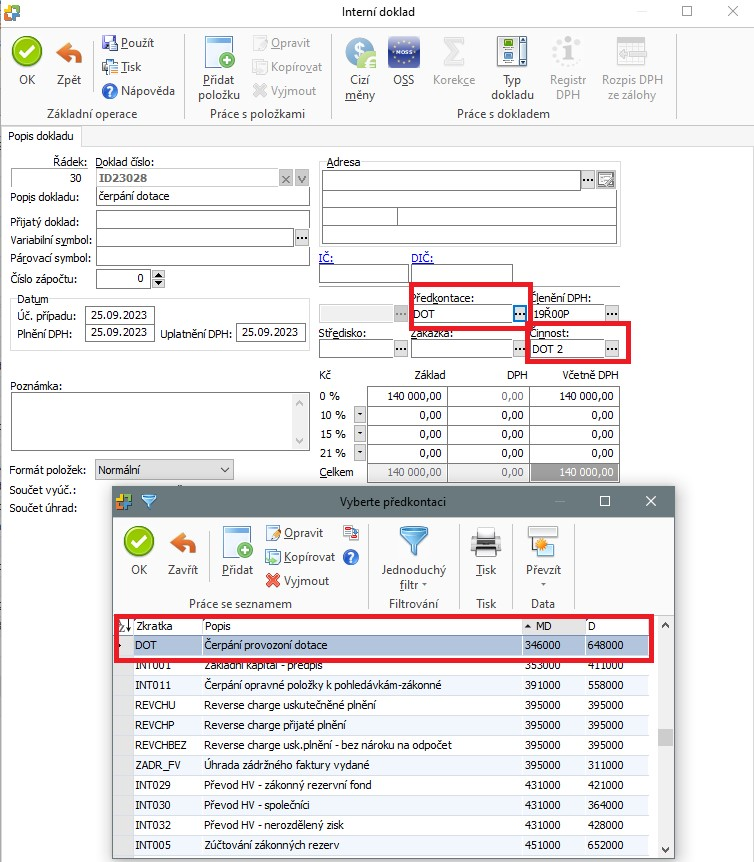

Při účtování dotací využijete interní doklady. V nich zaúčtujete příslib dotace i její čerpání.

Navíc můžete využít takzvané kontrolní proměnné, které vám usnadní sledování a inventarizaci dotací.

Při účtování daní a dotací platí, že při výběru předkontace Money S3 automaticky doplní správné účty Má dáti, resp. Dal. Díky tomu vám ušetří čas a zároveň se vyhnete zbytečným chybám.

Přesvědčte se o tom i vy a vyzkoušejte si Money S3 zdarma. Program ve verzi Start můžete používat po neomezeně dlouhou dobu, limitováni jste pouze počtem vystavených dokladů.

- Zákon č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů

- Vyhláška č. 500/2002 Sb., kterou se provádějí některá ustanovení zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů, pro účetní jednotky, které jsou podnikateli účtujícími v soustavě podvojného účetnictví

- České účetní standardy pro účetní jednotky, které účtují podle Vyhlášky č. 500/2002 Sb.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.