Obsah

Pokud je dodáváno zboží z jednoho členského státu do jiného státu Evropské unie a dodání zboží se účastní více než dva subjekty, vzniká problém s určením, které dodání je činěno s přepravou a které bez přepravy. Novelizace zákona o dani z přidané hodnoty nám v této oblasti přinesla novou právní úpravu.

Jednou ze stěžejních otázek pro správnou aplikaci daně z přidané hodnoty při dodání zboží do jiného členského státu (dále také „JČS“) je správné určení místa plnění.

Důvod je zřejmý – pokud místo plnění určíme jako tuzemské, režim DPH je dán naším českým zákonem o dani z přidané hodnoty (dále také „ZDPH“), naopak za situace, kdy je místo plnění v JČS, je nutné aplikovat zákon o dani z přidané hodnoty daného JČS.

Zvláště za situace, kdy se obchodní transakce účastní více jak 2 subjekty z různých členských států, může dojít k situaci, kdy českému subjektu můžou z pohledu DPH vzniknout povinnosti v JČS a to právě přes místo plnění v daném JČS. Těmi povinnostmi se rozumí odvod tamního DPH, registrace k tamní DPH a s tím spojené povinnosti jako např. podávat tamní přiznání k DPH.

Ještě než se budeme zabývat jednotlivými alternativami dodání zboží, je třeba zdůraznit, že tento článek neřeší dodání zboží s instalací a ani zasílání zboží.

Dodání zboží bez přepravy

Jedná se o nejjednodušší alternativu dodání zboží. Podle ZDPH platí, že pokud je dodání zboží uskutečněno bez odeslání nebo přepravy, je místo plnění tam, kde se zboží nachází v době, kdy se dodání uskutečňuje.

Pokud tedy český plátce dodává zboží tzn. převádí na kupujícího právo nakládat se zbožím jako vlastník, v kamenném obchodě na území ČR, pak se jedná o tuzemské plnění standardně zatíženou českou DPH.

Pro úplnost je vhodné doplnit, že dodáním zboží se dle ZDPH rozumí převod práva na kupujícího nakládat se zbožím jako vlastník. Jedná se o právní fikci, kdy se kupující stává „ekonomickým“ vlastníkem, kterým však podle soukromého práva vůbec být nemusí.

Dodání zboží s přepravou

Podle tuzemského ZDPH je místo plnění u dodání zboží, které je odesláno nebo přepraveno prodávajícím, kupujícím nebo jimi zmocněnou třetí osobou tam, kde se přeprava začíná uskutečňovat.

Dodání zboží s přepravou mezi 2 subjekty

Za situace, kdy český plátce dodává zboží osobě registrované v JČS a přeprava zboží začíná v tuzemsku, je místo plnění taktéž v tuzemsku.

Z pohledu DPH je tedy celá obchodní transakce v režimu našeho ZDPH a jsou v podstatě dvě možnosti řešení: buď český dodavatel splní podmínky pro osvobození od DPH dle ustanovení § 64 ZDPH (viz minulý článek „Osvobození od DPH při dodání zboží do JČS“) nebo prodej zatíží tuzemskou DPH.

Dodání zboží s přepravou mezi 3 subjekty

Jedná se o relativně komplikovanou situaci, kdy je dodáváno totožné zboží více subjektům v řetězci, přičemž přeprava začíná v jednom členském státě (pro další výklad je místem zahájení přepravy tuzemsko) a končí v jiném členském státě od státu zahájení přepravy odlišném.

Komplikace spočívá v tom, že máme dvě dodání totožného zboží, ale pouze jednu přepravu. Pro správnou aplikaci DPH je tedy nezbytně nutné určit, které dodání zboží je s přepravou a které bez přepravy

Argumentem, proč je nutné určit, které dodání je s přepravou, je to, že pouze dodání s přepravou může být ve smyslu § 64 ZDPH od DPH osvobozeno.

Pro názornost je vhodné si řešenou situaci přiblížit na příkladu:

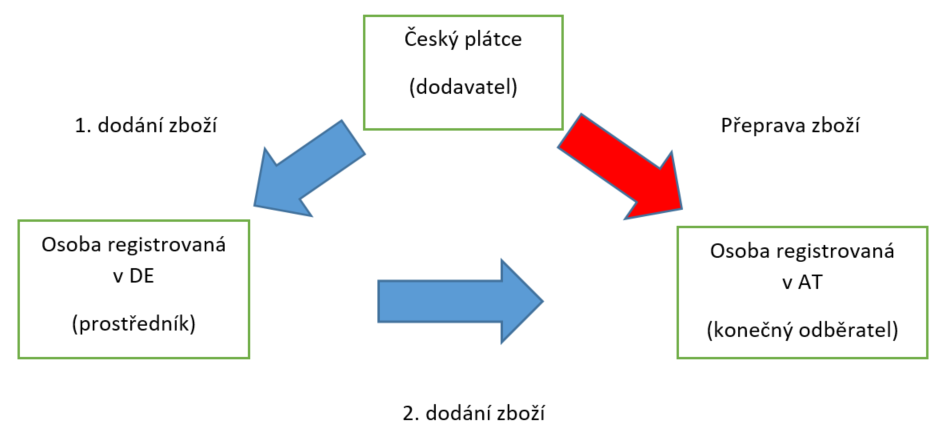

Zboží dodává český plátce svému německému odběrateli (osoba registrovaná k dani v Německu) a tento německý odběratel to samé zboží dodává koncovému odběrateli do Rakouska (osoba registrovaná v Rakousku). Zboží jede přímo z tuzemska do Rakouska. Grafické znázornění příkladu:

Novela ZDPH účinná od 1. září 2020 nám přinesla nová pravidla, podle kterých jsme schopni přiřadit přepravu prvnímu či druhému dodání toho samého zboží.

Nově byl nadefinován pojem prostředník, který musí splňovat kumulativně tyto podmínky:

- není prvním dodavatelem v řadě a

- zboží přepravuje sám nebo jím zmocněná osoba.

Nové základní pravidlo říká, že se přeprava přiřazuje k prvnímu dodání – tzn. mezi českým dodavatelem a německým prostředníkem. Zde tedy dochází k možnosti uplatnit osvobození dle § 64 ZDPH.

Pokud však prostředník (německý subjekt) je registrován k DPH v tuzemsku a sdělí své české DIČ českému dodavateli, pak se přeprava přiřazuje k druhému dodání – tzn. mezi německým prostředníkem a rakouským koncovým odběratelem. Za této situace nemůže český dodavatel uplatnit osvobození dle § 64 ZDPH.

Závěrem lze shrnout jednotlivé situace následovně:

- český dodavatel zajišťuje přepravu – přeprava je přiřazena k prvnímu dodání,

- prostředník (nemá či nesdělí české DIČ dodavateli) – přeprava je přiřazena k prvnímu dodání,

- prostředník (sdělí české DIČ dodavateli) – přeprava je přiřazena k druhému dodání,

- rakouský koncový odběratel zajišťuje přepravu – přeprava je přiřazena k druhému dodání.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.