Obsah

Znalost základních postupů a principů daňového odpisování u vybraných majetkových složek, u kterých bylo rozhodnuto o uplatnění ročního daňového odpisování zrychleného, patří mezi důležité znalosti každého účetního / každé účetní. U kterých majetkových složek se může aplikovat daňové roční odpisování zrychlené? Jakým způsobem se stanovují roční zrychlené daňové odpisy? Na které aspekty daňového ročního zrychleného odpisování si dávat v praxi pozor? V tomto článku si základní principy představíme, při respektování zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů (dále jen ZDP).

Majetkové složky, u nichž se aplikuje roční zrychlené daňové odpisování

Při rozhodování o metodě způsobu daňového odpisování hmotného majetku je nutné věnovat pozornost testování, zda příslušná majetková složka nepodléhá tzv. časovému (měsíčnímu) daňovému odpisování. Tento způsob daňového odpisování má totiž přednost před uplatněním ročních daňových odpisů rovnoměrných a zrychlených.

Teprve poté, kdy vyloučíme možnost / povinnost aplikovat u příslušné majetkové složky časové (měsíční) daňové odpisy, můžeme přistoupit k aplikaci daňových odpisů ročních. Roční daňové odpisy se člení na rovnoměrné a zrychlené, přičemž je na rozhodnutí podnikatelského subjektu, jaký druh (rovnoměrný x zrychlený) ročního daňového odpisu bude u konkrétní majetkové položky aplikovat.

Je nutné zdůraznit, že pokud nedochází během doby živostnosti k provedení technického zhodnocení majetku, doba ročního daňového odpisování je v případě rovnoměrného i zrychleného způsobu stejně dlouhá. Pokud je však hmotná majetková složka technicky zhodnocena, může docházet k prodloužení délky daňového odpisování – v závislosti na druhu daňového odpisování, okamžiku provedení technického zhodnocení a hodnoty provedeného technického zhodnocení. Dle obecného pravidla, v rámci daňové optimalizace, se doporučuje u movitých majetkových složek uplatňovat roční daňové odpisování zrychlené, zatímco u nemovitých majetkových složek roční daňové odpisování rovnoměrné.

V případě rovnoměrného i zrychleného daňového odpisování je možné dále rozhodnout o uplatnění tzv. standardní nebo nestandardní metody. Nestandardní metoda spočívá v 20%, 15% nebo 10% navýšení odpisu prvního roku. V případě rovnoměrného odpisování pro tyto účely existuje speciální tabulka s použitými odpisovými sazbami. V případě zrychleného odpisování speciální tabulka s odpisovými koeficienty neexistuje a dochází k modifikaci vzorce pro výpočet daňového odpisu prvního roku.

Navýšení daňového odpisu prvního roku o 20 % může použít poplatník s převážně zemědělskou a lesní výrobou, který je prvním odpisovatelem stroje pro zemědělství a lesnictví, v klasifikaci produkce CZ-CPA označeného kódem 28.3. Za poplatníka s převážně zemědělskou a lesní výrobou se pro tyto účely považuje poplatník, u něhož příjmy z této činnosti činily v předcházejícím zdaňovacím období více než 50 % z celkových příjmů.

Navýšení daňového odpisu prvního roku o 15 % může použít poplatník, který je prvním odpisovatelem zařízení pro čištění a úpravu vod v klasifikaci produkce CZ-CPA označeného kódem 28.29.12 využívaného ve stavbách zařazených podle Klasifikace stavebních děl CZ-CC vydané Českým statistickým úřadem do podtřídy 125113, pro třídicí a úpravárenské zařízení na zhodnocení druhotných surovin zahrnutých v oddílu 28, pomocí něhož jsou zpracovány druhotné suroviny specifikované ve třídě CZ-CPA 38.32.

Navýšení daňového odpisu prvního roku o 10 % může použít poplatník, který je prvním odpisovatelem hmotného majetku zatříděného podle ZDP v odpisových skupinách 1 až 3 s výjimkou hmotných majetkových složek, které definuje ZDP. Za prvního odpisovatele hmotného movitého majetku se pro účely ZDP považuje poplatník, který si jako první pořídil nový hmotný movitý majetek, který dosud nebyl užíván k určenému účelu a u předchozího odpisovatele byl zbožím. Za prvního odpisovatele hmotného movitého majetku se považuje i poplatník, který tento majetek pořídil nebo vyrobil ve vlastní režii.

Společným znakem ročních daňových (rovnoměrných a zrychlených) odpisů je například:

- daňové odpisování nemusí být v roce zařazení majetku do užívání zahájeno,

- v roce zařazení majetku do užívání může být uplatněn celoroční daňový odpis (tj. majetek nebyl ve stavu majetku k prvnímu dni zdaňovacího období, avšak byl ve stavu k poslednímu dni zdaňovacího období),

- daňové odpisování lze přerušit,

- v roce vyřazení majetku z užívání může být uplatněna polovina řádného celoročního daňového odpisu (tj. majetek byl ve stavu majetku k prvnímu dni zdaňovacího období, avšak nebyl ve stavu k poslednímu dni zdaňovacího období),

- daňové odpisy se zaokrouhlují na celé koruny nahoru.

Jak se stanovují roční zrychlené daňové odpisy

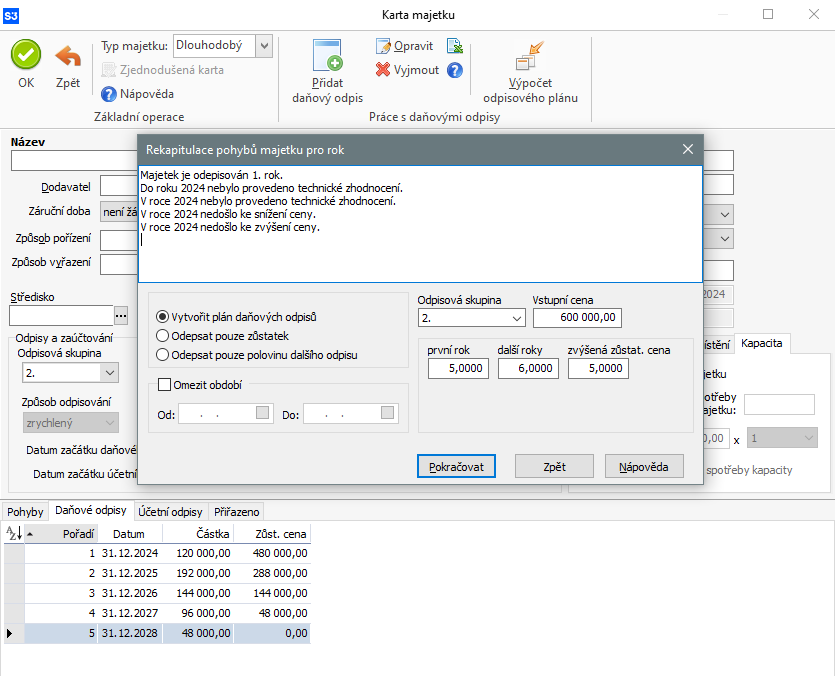

ZDP definuje v § 32 odpisové koeficienty, které jsou přiřazeny jednotlivým odpisovým skupinám dle Přílohy č. 1 ZDP. Nejedná se o procentuální sazby, nýbrž o „koeficienty“, tudíž se při výpočtu zrychlených daňových odpisů vzorec nebude dělit 100. Jak již bylo uvedeno výše, v případě nestandardních zrychlených daňových odpisů nedefinuje ZDP speciální tabulky s koeficienty pro tento typ odpisování a dochází k modifikaci vzorce prvního roku odpisování.

Při zrychleném daňovém odpisování se stanoví odpisy hmotného majetku:

- v prvním roce odpisování jako podíl jeho vstupní ceny a přiřazeného koeficientu pro zrychlené odpisování platného v prvním roce odpisování. Přitom poplatník, který je prvním odpisovatelem, může tento odpis zvýšit o 20 % vstupní ceny, 15 % vstupní ceny nebo 10 % vstupní ceny, jak bylo definováno v prvním bodě a dle zákonných podmínek ZDP,

- v dalších zdaňovacích obdobích jako podíl dvojnásobku jeho zůstatkové ceny a rozdílu mezi přiřazeným koeficientem pro zrychlené odpisování a počtem let, po které byl již odpisován.

Při zrychleném daňovém odpisování majetku zvýšeného o jeho technické zhodnocení se odpisy stanoví:

- v roce zvýšení zůstatkové ceny jako podíl dvojnásobku zvýšené zůstatkové ceny majetku a přiřazeného koeficientu zrychleného odpisování platného pro zvýšenou zůstatkovou cenu,

- v dalších zdaňovacích obdobích jako podíl dvojnásobku zůstatkové ceny majetku a rozdílu mezi přiřazeným koeficientem zrychleného odpisování platným pro zvýšenou zůstatkovou cenu a počtem let, po které byl odpisován ze zvýšené zůstatkové ceny.

Je nutné zdůraznit, že zatímco v případě rovnoměrných daňových odpisů ročních jsou odpisové sazby nastaveny zákonem jako „maximální“, v případě zrychlených daňových odpisů ročních jsou odpisové koeficienty definovány zákonem „právě ve výši“. To znamená, že daňový odpis roční zrychlený je pro příslušné zdaňovací období přerušen nebo vypočten „právě ve výši“ odpovídající výpočtu dle daného koeficientu, nikoliv „maximálně do výše“ daného koeficientu.

Zrychlené daňové odpisy se zaokrouhlují na celé koruny nahoru.

ZDP obsahuje v § 32 tabulku s odpisovými koeficienty pro jednotlivé odpisové skupiny dle Přílohy č. 1 ZDP, přičemž tyto koeficienty jsou v tabulce uvedeny vždy ve třech sloupcích. První sloupec se použije pro daňový odpis prvního roku. Druhý sloupec se použije pro výpočet daňového odpisu počínaje druhým rokem (tedy i pro další roky), pokud majetková složka není počínaje druhým rokem technicky zhodnocena. Třetí sloupec se použije pro výpočet daňového odpisu počínaje druhým rokem (tedy i pro další roky), pokud majetková složka je, respektive byla počínaje druhým rokem technicky zhodnocena.

Závěr

V rámci daňového odpisování hmotných majetkových složek rozlišujeme tzv. časové (měsíční) daňové odpisování a tzv. roční (rovnoměrné a zrychlené) daňové odpisování. Je nutno zdůraznit, že přednost má uplatnění časového (měsíčního) daňového odpisování. Pokud není dobrovolně nebo povinně u příslušné majetkové složky použito časové (měsíční) daňové odpisování, přistupuje podnikatelský subjekt k aplikaci ročního (rovnoměrného nebo zrychleného) daňového odpisování.

Pro každou tu kterou majetkovou složku může podnikatel rozhodnout, zda použije rovnoměrný nebo zrychlený daňový odpis a v některých případech má právo uplatnit vyšší daňový odpis v prvním roce odpisování – pro to však musí splnit speciální podmínky dle ZDP. Zrychlené daňové odpisy používají při výpočtu odpisové koeficienty. Daňové odpisy zrychlené pro dané zdaňovací období lze zcela přerušit. Daňové odpisy se zaokrouhlují na celé koruny nahoru.

Zákon č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.