Obsah

Účtování o tzv. odložené dani z příjmů patří k transakcím, s nimiž se setkáváme v rámci účetní uzávěrky. Znalost základních souvislostí o tzv. odložené dani z příjmů patří do vědomostní výbavy každého účetního pracovníka účetního oddělení podnikatelského subjektu. Jaké jsou tituly pro vznik odložené daňové pohledávky a odloženého daňového závazku? Jak se o odložené dani, tj. odložené daňové pohledávce a odloženém daňovém závazku účtuje? V tomto článku si jednotlivá pravidla představíme.

Odložená daňová pohledávka a její účtování

Tzv. odložená daň vzniká z titulu přechodného časového rozdílu mezi účetními a daňovými veličinami. Důležité je zdůraznit, že se jedná o rozdíl „přechodný“ a „časový“. Odložená daň se zachycuje v rozvaze, kde představuje očekávanou budoucí daňovou pohledávku nebo budoucí daňový závazek vůči správci daně, tj. „odloženou“ položku.

O odložené dani z příjmů se účtuje ve třech situacích:

- Jedná se o účetní jednotku konsolidovanou nebo konsolidující, která je součástí konsolidačního celku dle zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů.

- Jedná se o účetní jednotku, která má povinnost mít účetní závěrku ověřenou auditorem.

- Účetní jednotka se dobrovolně rozhodne o účtování o odložené dani.

Titulem pro vznik odložené daňové pohledávky jsou zejména:

- vyšší daňová zůstatková cena než účetní zůstatková cena dlouhodobého majetku,

- tvorba opravné položky k aktivní položce, přičemž tato tvorba opravné položky představuje pouze účetní náklad, nikoliv náklad daňový z hlediska zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů,

- tvorba rezervy, přičemž tato tvorba rezervy představuje pouze účetní náklad, nikoliv náklad daňový z hlediska zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů a zákona č. 593/1992 Sb., o rezervách pro zjištění základu daně z příjmů, ve znění pozdějších předpisů,

- pojistné na sociální zabezpečení a veřejné zdravotní pojištění, které nebylo zaměstnavatelem uhrazeno do konce kalendářního měsíce následujícího po skončení zdaňovacího období,

- neuhrazené nákladové smluvní sankce (smluvní pokuty, smluvní úroky z prodlení),

- neuhrazená nákladová daň z nemovitých věcí,

- neuplatněná daňová ztráta.

O odložené daňové pohledávce se účtuje na vrub (MD) účtové skupiny 48 – Odložený daňový závazek a pohledávka (v praxi nejčastěji na účet 481 – Odložená daňová pohledávka) a ve prospěch (D) účtové skupiny 59 – Daně z příjmů a převodové účty a rezerva na daň z příjmů (v praxi nejčastěji na účet 592 – Daň z příjmů z běžné činnosti – odložená).

V případě, že pominou tituly pro její existenci, účtuje se opačným účetním zápisem.

V prvním roce účtování o odložené dani z příjmů se neúčtuje výsledkově pomocí účtu 592 – Daň z příjmů z běžné činnosti – odložená, nýbrž prostřednictvím účtu 424 – Jiný výsledek hospodaření minulých let.

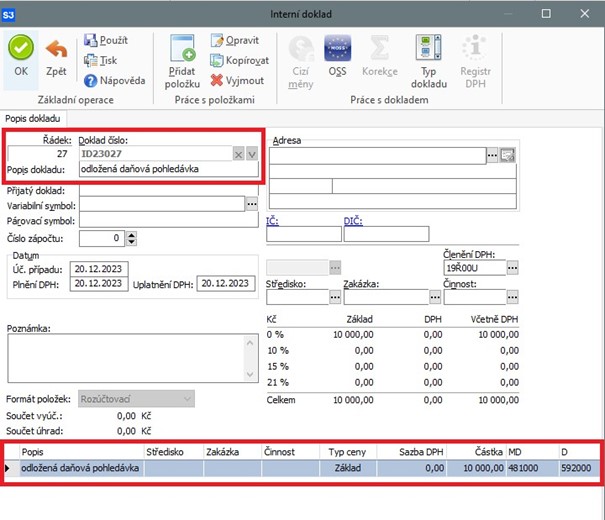

Praktický příklad účtování odložené pohledávky

|

Účetní doklad |

Text |

Částka |

MD |

D |

|

Vnitřní účetní doklad |

Odložená daňová pohledávka |

Kč 10.000,– |

481 |

592 |

|

Vnitřní účetní doklad |

Zrušení odložené daňové pohledávky |

Kč 10.000,– |

592 |

481 |

Odložený daňový závazek a jeho účtování

Titulem pro vznik odloženého daňového závazku jsou zejména:

- vyšší účetní zůstatková cena než daňová zůstatková cena dlouhodobého majetku,

- neuhrazené výnosové smluvní sankce (smluvní pokuty, smluvní úroky z prodlení).

O odloženém daňovém závazku se účtuje na vrub (MD) účtové skupiny 59 – Daně z příjmů a převodové účty a rezerva na daň z příjmů (v praxi nejčastěji na účet 592 – Daň z příjmů z běžné činnosti – odložená) a ve prospěch (D) účtové skupiny 48 – Odložený daňový závazek a pohledávka (v praxi nejčastěji na účet 481 – Odložený daňový závazek).

V případě, že pominou tituly pro jeho existenci, účtuje se opačným účetním zápisem.

Praktický příklad účtování odložení daňového závazku

|

Účetní doklad |

Text |

Částka |

MD |

D |

|

Vnitřní účetní doklad |

Odložený daňový závazek |

Kč 10.000,– |

592 |

481 |

|

Vnitřní účetní doklad |

Zrušení odloženého daňového závazku |

Kč 10.000,– |

481 |

592 |

Závěr

Odložená daň z příjmů vyplývá z přechodných časových rozdílů mezi účetními a daňovými veličinami. Tyto rozdíly jsou titulem pro odloženou daňovou pohledávku nebo odložený daňový závazek. Zákon č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů, definuje tři situace, v nichž se o odložené dani účtuje. Odložená daň nabývá formy odložené daňové pohledávky nebo odloženého daňového závazku.

V případě prvního účtování o odložené dani z příjmů se účtuje rozvahově pomocí účtu 424 – Jiný výsledek hospodaření minulých let, v dalších krocích se o odložené dani účtuje výsledkově pomocí účtové skupiny 59 – Daně z příjmů a převodové účty a rezerva na daň z příjmů (v praxi nejčastěji na účtu 592 – Daň z příjmů z běžné činnosti – odložená).

- Zákon č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů

- Vyhláška č. 500/2002 Sb., kterou se provádějí některá ustanovení zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů, pro účetní jednotky, které jsou podnikateli účtujícími v soustavě podvojného účetnictví

- České účetní standardy pro účetní jednotky, které účtují podle Vyhlášky č. 500/2002 Sb.

- Zákon č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.