Obsah

Znalost pravidel pro vyřazování majetku z účetního a daňového hlediska je nepostradatelná při vedení účetnictví každého podnikatelského subjektu – účetní jednotky. V čem spočívají účetní a daňové aspekty vyřazení dlouhodobých majetkových složek? Jak se projevuje rozdíl mezi účetní a daňovou zůstatkovou cenou vyřazovaného majetku? V tomto článku si základní principy představíme, při respektování zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů (dále jen ZDP).

Účetní zůstatková cena vyřazovaného majetku

V případě, že se jedná o majetkovou složku, která splňuje definici tzv. dlouhodobého hmotného majetku dle účetních předpisů a současně definici tzv. hmotného majetku dle ZDP, je nutné posuzovat, zda v okamžiku vyřazení vykazuje podnikatelský subjekt – účetní jednotka u tohoto vyřazovaného majetku účetní, resp. daňovou zůstatkovou cenu.

V případě účetního odpisování se jedná o tzv. účetní zůstatkovou cenu, která je vyjádřena jako rozdíl mezi vstupní cenou a účetními oprávkami neboli vstupní cenou a dosavadními účetními odpisy. Účetní zůstatková cena by jakožto představitel účetní veličiny měla korespondovat se skutečným „hodnotovým“ stavem hmotné majetkové složky, tj. brát v úvahu fyzické opotřebení majetku.

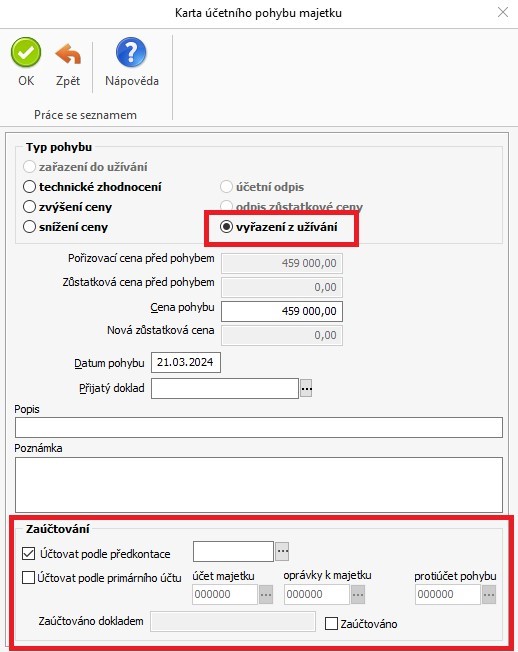

Pokud v případě vyřazení majetku existuje nenulová účetní zůstatková cena, je na základě interního (vnitřního účetního) dokladu zúčtována tato účetní zůstatková cena ve prospěch (Dal) účtů oprávek účtové skupiny 08 – Oprávky k dlouhodobému hmotnému majetku a na vrub (Má dáti) příslušného účtu, který odpovídá na otázku, proč byla majetková složka vyřazena. Ve většině případů se bude jednat o účetní náklady účtové třídy 5, avšak nemusí se o náklady jednat vždy.

Příklady účtování na vrub (Má dáti) vybraných účtů v případě vyřazení hmotné majetkové složky s nenulovou účetní zůstatkovou cenou:

- 541 (Zůstatková cena prodávaného dlouhodobého hmotného majetku): prodej

- 543 (Dary): darování

- 551 (Odpisy dlouhodobého hmotného majetku): fyzická likvidace

- 549 (Manka a škody): manka, škody, krádeže

- 491 (Účet individuálního podnikatele): fyzická osoba vyřazuje majetkovou složku z obchodního majetku do soukromého majetku

Daňová zůstatková cena vyřazovaného majetku

Jak již bylo výše uvedeno, daňová zůstatková cena představuje neodepsanou část vstupní ceny hmotného majetku, který je vyřazován. Označení „daňová“ však nutně automaticky neznamená, že se jedná o daňově uznatelný náklad dle ZDP. Daňová uznatelnost se posuzuje v závislosti na důvodu vyřazení hmotného majetku.

Proto je tedy nutné matematicky vypočítanou daňovou zůstatkovou cenu testovat na daňovou uznatelnost dle ZDP. V některých případech může matematicky vypočtená daňová zůstatková cena plně představovat daňový náklad, v jiných zcela nedaňový náklad a v některých případech může představovat daňový náklad pouze částečně.

Pojďme se stručně podívat na příklady některých daňových souvislostí z hlediska ZDP:

541 (Zůstatková cena prodávaného dlouhodobého hmotného majetku): prodej

V případě prodeje existuje řada výjimek, avšak na obecné rovině můžeme konstatovat, že pokud bude prodej majetkové složky v konkrétním případě dle ZDP představovat daňově účinný náklad, bude daňová zůstatková cena zcela daňově účinným nákladem.

543 (Dary): darování

V ZDP existují historicky výjimky na daňovou uznatelnost darů (poskytnutých bezúplatných plnění), avšak na obecné úrovni můžeme konstatovat, že poskytnutí darů je daňově neuznatelný náklad a teprve následně při úpravě základu daně o odčitatelné položky se posuzuje uplatnění poskytnutých bezúplatných plnění jako položka snižující základ daně dle § 15 odst. 1 ZDP u dárců fyzických osob a § 20 odst. 8 u dárců právnických osob. Obecně tedy daňová zůstatková cena darovaného majetku představuje daňově neuznatelný náklad z hlediska ZDP.

551 (Odpisy dlouhodobého hmotného majetku): fyzická likvidace

Pokud jsou splněny podmínky dle ZDP na tzv. fyzickou likvidaci majetku, považuje se za daňově uznatelný náklad.

549 (Manka a škody): manka, škody, krádeže

Vyřazení hmotného majetku z důvodu manka, škody nebo krádeže je typická situace, kde daňová zůstatková cena může být zcela daňově účinný náklad, zcela daňově neúčinný náklad nebo částečně daňově účinný a částečně daňově neúčinný náklad – záleží na splnění podmínek dle ZDP.

V případě krádeže se považuje daňová zůstatková cena za daňově účinný náklad, pokud podnikatelský subjekt obdrží od Policie České republiky ve lhůtě pro podání daňového přiznání za zdaňovací období, v němž došlo ke krádeži, potvrzení o pachateli neznámém.

V případě škody se považuje daňová zůstatková cena vyřazovaného hmotného majetku za daňově uznatelný náklad, pokud je škoda způsobena živelní pohromou. Živelní pohromou se pro účely ZDP považují nezaviněný požár a výbuch, blesk, vichřice s rychlostí větu nad 75 km/h, povodeň, záplava, krupobití, sesouvání půdy, sesuny půdy a skalní zřícení, pokud k nim nedošlo v souvislosti s průmyslovým nebo stavebním provozem, sesouvání nebo zřícení lavin a zemětřesení dosahující alespoň 4. stupně mezinárodní stupnice udávající makroseizmické účinky zemětřesení. Výše škody musí být doložena posudkem pojišťovny, a to i v případě, že poplatník není pojištěn, nebo posudkem soudního znalce.

V případě manka, škody a krádeže e daňová zůstatková cena považuje za daňově účinný náklad rovněž do výše náhrady (například od pojišťovny, zaměstnance).

Rozdíl mezi účetní a daňovou zůstatkovou cenou vyřazovaného majetku

Poté, co je matematicky vypočítaná daňová zůstatková cena „očištěna“ (transformována) na „zcela, částečně nebo nulový“ daňově účinný náklad, dochází k porovnání účetní zůstatkové ceny a daňově účinného nákladu z titulu daňové zůstatkové ceny.

Pokud je účetní zůstatková cena vyšší než daňový náklad odpovídající plně, částečně nebo nulově daňové zůstatkové ceně, dochází v rámci transformace výsledku hospodaření na základ daně ve formuláři daňového přiznání ke zvýšení základu daně. Pokud je účetní zůstatková cena nižší než daňový náklad odpovídající plně nebo částečně daňové zůstatkové ceně, dochází v rámci transformace výsledku hospodaření na základ daně ve formuláři daňového přiznání ke snížení základu daně.

Závěr

V případě, že se jedná o majetkovou složku, která splňuje definici tzv. dlouhodobého hmotného majetku dle účetních předpisů a současně definici tzv. hmotného majetku dle ZDP, je nutné posuzovat, zda v okamžiku vyřazení vykazuje podnikatelský subjekt – účetní jednotka u tohoto vyřazovaného majetku účetní, resp. daňovou zůstatkovou cenu. O účetní zůstatkové ceně se účtuje v účetnictví (ve většině případů na vrub nákladů, avšak není to pravidlem – záleží na důvodu vyřazení majetku), zatímco daňová zůstatková cena je reziduální položkou na inventární kartě v rámci výpočtu daňových odpisů.

Matematicky vypočítaná daňová zůstatková cena není automaticky daňově účinným nákladem. Vždy záleží na důvodu vyřazení hmotného majetku. V prvém kroku tedy dochází k testování skutečnosti, v jaké výši (zcela, zčásti nebo nulově) je matematicky vypočítaná daňová zůstatková cena opravdu daňově účinným nákladem. V druhém kroku se provede porovnání účetní zůstatkové ceny a daňového nákladu odpovídajícího zcela, zčásti nebo nulově matematicky vypočítané daňové zůstatkové ceně. O uvedený rozdíl se provede úprava v rámci transformace výsledku hospodaření na základ daně v rámci formuláře daňového přiznání k dani z příjmů.

Zákon č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.