Obsah

Účtování o rezervách patří k transakcím, kterým je věnována pozornost při provádění účetní uzávěrky. Pravidla účtování jejich tvorby a zúčtování patří mezi základní vědomostní výbavu každého pracovníka v účetním oddělení. Jaké postupy se při jejich účtování používají? V tomto článku si jednotlivá pravidla představíme.

Specifika účtování o rezervách

Rezervy představují v rozvaze účetní jednotky cizí zdroj krytí, tj. cizí kapitál neboli cizí pasivum. Je to způsobeno tím, že rezerva se tvoří ke krytí budoucích rizik a ztrát. Rovněž bývá někdy její tvorba zdůvodňována tím způsobem, že rezerva představuje budoucí dluh podnikatelského subjektu. Z tohoto důvodu je vykazována jako součást cizích pasiv a nikoliv jako složka vlastního kapitálu.

Zásady účtování o rezervách v rámci předpisů a směrnic

Rezervy se tvoří a rozpouští v souladu s českými účetními předpisy a vnitropodnikovou směrnicí firmy. V této souvislosti je nutno zmínit především respektování obecných účetních zásad, jako je zásada významnosti a zásada opatrnosti.

Zásada významnosti spočívá ve vytvoření správné představy uživatele účetní závěrky o aktuální situaci podnikatelského subjektu a jeho očekávaném budoucím vývoji. Zásada opatrnosti vychází z předpokladu, že aktiva se vykazují co možná v nejmenší hodnotě, naopak dluhy v co možná nejvyšší hodnotě.

Základním účetním nástrojem pro toto zachycení jsou opravné položky a právě rovněž rezervy. Obecně tedy platí, že při respektování zásady opatrnosti „aktiva a zisky nenadhodnocujeme“ a „dluhy a ztráty nepodhodnocujeme“.

Představitelé rezerv v účetnictví

Typickými představiteli rezerv z účetního hlediska jsou především například:

- rezervy na pozáruční opravy výrobků,

- rezervy na reklamace,

- rezervy na daň z příjmů,

- rezervy na nevyčerpanou dovolenou,

- rezervy na kurzové ztráty.

Rozlišení rezerv z účetního hlediska

Z účetního hlediska můžeme v zásadě rozlišit tvorbu a rozpouštění (zrušení) rezerv v provozní a finanční oblasti. Jako samostatnou můžeme uvažovat tvorbu a rozpouštění (zrušení) rezervy na daň z příjmů.

Obecně se účetně zachytí tvorba rezervy na vrub (MD) výsledkového účtu nákladů a ve prospěch (D) účtu příslušné rezervy. Rozpouštění (zrušení) rezervy se zaúčtuje opačným účetním zápisem, tj. na vrub (MD) účtu příslušné rezervy a ve prospěch (D) výsledkového účtu nákladů.

Rezervy v provozní oblasti

V případě rezerv v provozní oblasti se účtuje o tvorbě na vrub příslušného účtu účtové skupiny 55 (v praxi nejčastěji účet 552 – Tvorba a zúčtování zákonných rezerv, resp. 554 – Tvorba a zúčtování ostatních rezerv) a ve prospěch účtu příslušné rezervy účtové skupiny 45 (v praxi nejčastěji účet 451 – Zákonné rezervy, resp. 459 – Ostatní rezervy). O rozpouštění (zrušení) rezervy se účtuje opačným účetním zápisem.

Rezervy ve finanční oblasti

V případě rezerv ve finanční činnosti se účtuje o tvorbě na vrub příslušného účtu účtové skupiny 57 (v praxi nejčastěji účet 574 – Tvorba a zúčtování rezerv ve finanční činnosti) a ve prospěch účtu příslušné rezervy účtové skupiny 45. O rozpouštění (zrušení) rezervy se účtuje opačným účetním zápisem.

Rezerva na daň z příjmů

Pokud by účetní jednotka účtovala o rezervě na daň z příjmů, zachytí se její tvorba na vrub účtu účtové skupiny 59 (v praxi nejčastěji účet 599 – Tvorba a zúčtování rezervy na daň z příjmů) a ve prospěch účtu příslušné rezervy účtové skupiny 45 (v praxi nejčastěji účet 454 – Rezerva na daň z příjmů). O rozpouštění (zrušení) rezervy se účtuje opačným účetním zápisem. V praxi se rezerva na daň z příjmů tvoří a účtuje se o ní v situaci, kdy je nutné vyhotovit účetní výkazy účetní jednotky dříve, než je vypočtena „ostrá“ daň z příjmů a vyhotoveno daňové přiznání k dani z příjmů.

Účtování rezervy daňově účinné a daňově neúčinné

Zákon č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů (dále jen ZDP) definuje situace, kdy může být tvorba rezervy – po splnění zákonných podmínek, daňově uznatelným nákladem. ZDP přitom odkazuje na zvláštní právní předpis, kterým je zákon č. 593/1992 Sb., o rezervách pro zjištění základu daně z příjmů, ve znění pozdějších předpisů (dále jen ZoR).

Dle ZoR se za daňově uznatelné rezervy považují bankovní rezervy, rezervy v pojišťovnictví, rezerva na opravy hmotného majetku, rezerva na pěstební činnost, rezerva na nakládání s elektroodpadem ze solárních panelů a ostatní rezervy dle ZoR. Mezi tyto ostatní rezervy patří rezerva na odbahnění rybníka, kterým se rozumí odstraňování nánosů ze dna rybníka způsobených erozí okolních pozemků. Rovněž mezi tyto ostatní rezervy patří rezerva finančních prostředků na sanaci pozemků dotčených těžbou, rezerva na vypořádání důlních škod, rezerva na zajištění rekultivace a následné péče o skládku podle zákona upravujícího odpady.

Pokud budou splněny podmínky pro tvorbu výše uvedených rezerv dle ZoR, umožňuje ZDP tyto náklady (výdaje) považovat za daňově uznatelný náklad.

Praktický příklad účtování na účtech 55

|

Účetní doklad |

Text |

Částka |

MD |

D |

|

Vnitřní účetní doklad |

Tvorba rezervy na pozáruční opravy výrobků |

Kč 100.000,– |

554 |

459 |

|

Vnitřní účetní doklad |

Rozpuštění rezervy na opravu hmotného majetku |

Kč 30.000,– |

451 |

552 |

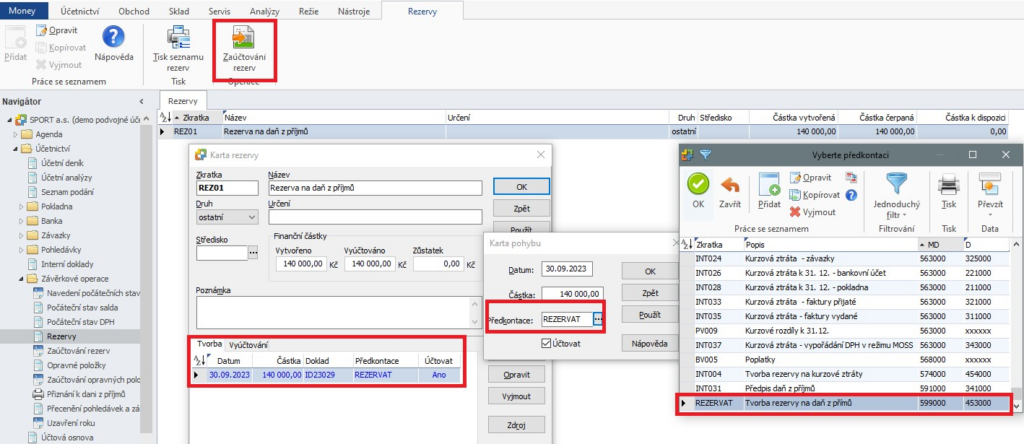

Účtování rezervy na daň z příjmů

Rezerva na daň z příjmů je specifickou rezervou, o které se účtuje v situaci, kdy je nutné vyhotovit účetní závěrku dříve, než je vyhotoveno daňové přiznání k dani z příjmů a známá přesná částka daně z příjmů.

V tomto případě se pro účtování tvorby a zúčtování rezervy používá účet účtové skupiny 59 – Daně z příjmů a převodové účty a rezerva na daň z příjmů, v praxi nejčastěji účet 599 – Změna stavu rezervy na daň z příjmů.

Praktický příklad účtování na účtech 59

|

Účetní doklad |

Text |

Částka |

MD |

D |

|

Vnitřní účetní doklad |

Tvorba rezervy na daň z příjmů |

Kč 140.000,– |

599 |

454 |

|

Vnitřní účetní doklad |

Rozpuštění rezervy na daň z příjmů |

Kč 140.000,– |

454 |

599 |

Video – Účet 55 – Jak účtovat rezervy v praxi?

Závěr

Rezervy představují cizí zdroj financování podnikatelského subjektu a jsou tvořeny ke krytí budoucích rizik nebo ztrát. Je nutné rozlišovat rezervy z účetního a daňového hlediska. Z účetního hlediska využití rezerv respektuje zejména zásadu významnosti a opatrnosti vykazovaných účetních informací. Tvorba příslušné rezervy se účetně zachytí na vrub výsledkového účtu nákladů a ve prospěch příslušného účtu rezervy. O rozpouštění (zrušení) rezervy se účtuje opačným účetním zápisem. Z daňového hlediska je tvorba rezerv posuzována s ohledem na daňovou uznatelnost nákladů dle ZDP, který pro splnění zákonných podmínek odkazuje na ZoR.

- Zákon č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů

- Vyhláška č. 500/2002 Sb., kterou se provádějí některá ustanovení zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů, pro účetní jednotky, které jsou podnikateli účtujícími v soustavě podvojného účetnictví

- České účetní standardy pro účetní jednotky, které účtují podle Vyhlášky č. 500/2002 Sb.

- Zákon č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů

- Zákon č. 593/1992 Sb., o rezervách pro zjištění základu daně z příjmů, ve znění pozdějších předpisů

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.