Obsah

Koronavirová pandemie mění fungování firem a organizací v různých oblastech, jednou z nich jsou i zaměstnanecké výhody, tzv. benefity. Ještě před rokem, kdy dosahovala zaměstnanost rekordních čísel, se firmy „předbíhaly“ v nabídce těchto benefitů proto, aby měly na trhu práce výhodu vůči konkurenci, tzn. aby si udržely jak stávající zaměstnance, tak i nalákaly zaměstnance nové. Nyní je však všechno jinak. Řada firem musela sáhnout k úsporným řešením, některé firmy našly úspory v běžném provozu, jiné bohužel jako první položily na obětní oltář právě zaměstnanecké výhody.

Typy benefitních systémů

Benefitní systémy se od nástupu oblíbených cafeterií nijak výrazně nezměnily, a to ani v době koronavirových opatření. Firmy tak stále obecně využívají jejich tři základní typy:

- Plošné poskytování tzv. fixních benefitů, kdy zaměstnavatel vybere benefity, které plošně poskytuje všem svým zaměstnancům. Výhodou tohoto systému je nižší administrativní zátěž a možná větší přehlednost. Zásadní nevýhodou však je, že zaměstnanci nemusejí mít o některé benefity zájem, tudíž investované peníze na jejich poskytnutí žádným způsobem nezvyšují motivaci pracovníků a přijdou de facto na zmar.

- Poziční bloky s jádrem jsou méně často užívaným benefitním systémem, který spojuje jak prvky fixního, tak flexibilního systému. Tento systém si lze představit tak, že část benefitů je společná pro všechny zaměstnance (např. stravenky, penzijní připojištění), a dále pro určité pozice je stanoven určitý blok benefitů, které nemůže čerpat nikdo jiný a z kterých si mohou vybrat právě jen zaměstnanci na dané pozici (např. zvláštní blok benefitů pro dělníky ve výrobě, jiný blok pro obchodní zástupce atd.).

- Cafeteria systém je v současné době nejrozšířenější a nejoblíbenější. Nabízí celou škálu benefitů, z nichž si zaměstnanci v rámci tzv. bufetu volí benefity dle svých preferencí. Jedná se o flexibilní systém, kdy firma stanoví zaměstnanci hodnotu, do níž si zaměstnanec vybere své benefity.

Cafeteria podle odborníků představuje vynikající nástroj k vlastní stimulaci zaměstnanců, protože dochází k přeměně vnější motivace na vnitřní, z čehož v praxi plyne, že zaměstnanci motivují sami sebe právě svým výběrem benefitů. Přitom díky skutečnosti, že výše příspěvku má svůj limit v podobě bodů či finanční hodnoty, nemohou tedy čerpat všechny benefity a musí mezi nimi volit. Tím si jsou zaměstnanci dobře vědomi, že benefity nejsou nárokové, resp. automatické a že jsou naopak nadstandardem. Říká se, že díky tomu je systém cafeterie až 4x účinnější než systém fixních benefitů. Toto dokazuje i skutečnost, že cafeterie napomáhá snižovat fluktuaci zaměstnanců, zvyšuje atraktivitu firmy na trhu práce, zvyšuje ochotu zaměstnanců zlepšovat své pracovní výkony, kdy zaměstnanci přijímají svou osobní zodpovědnost, někteří odborníci dokonce tvrdí, že má i pozitivní vliv na absenci.

Daňové hledisko benefitů

Zaměstnanecké výhody můžeme rozlišovat podle toho, zda jsou osvobozené od daně z příjmů zaměstnance nebo jí naopak podléhají, jestli se zahrnují do vyměřovacího základu zaměstnance pro výpočet zdravotního a sociálního pojištění nebo nezahrnují, zda se zahrnují do daňově uznatelných výdajů (nákladů) zaměstnavatele či nezahrnují. Nejlepší kombinací jsou samozřejmě takové zaměstnanecké benefity, které se nezahrnují do vyměřovacího základu zaměstnance pro výpočet zdravotního a sociálního pojištění, jsou osvobozené od daně z příjmů ze strany zaměstnance a zároveň jsou daňově uznatelným výdajem či nákladem pro zaměstnavatele, o který si může snížit základ daně z příjmů.

Z uvedeného vyplývá, že se benefity posuzují ze dvou pohledů, tj. z pohledu zaměstnance a z pohledu zaměstnavatele, přičemž se na ně musíme dívat samostatně, protože jsou každý v jiné daňové pozici.

Na nejvyužívanější zaměstnanecké benefity se nyní podívejme podrobněji.

Dovolená nad rámec zákona (dodatečná dovolená)

Řada zaměstnavatelů poskytuje svým zaměstnancům dovolenou nad rámec minimální doby stanovené zákoníkem práce. Nejčastěji zaměstnavatelé poskytují svým pracovníkům týden dovolené navíc, někteří však i více. Hlavním důvodem pro poskytování tohoto benefitu je podpora odpočinku zaměstnanců, sladění soukromého a pracovního života a s tím související podpora vyššího pracovního výkonu.

Z pohledu zaměstnavatele jsou dny volna poskytované nad zákonnou dobu dovolené daňově uznatelným nákladem, podmínkou však je, že je tento benefit sjednán v kolektivní, pracovní či jiné smlouvě uzavřené se zaměstnancem nebo ve vnitřním předpisu zaměstnavatele.

Z pohledu zaměstnance je proplacená dodatečná dovolená zdanitelným příjmem ze závislé činnosti, který vstupuje do vyměřovacího základu pro odvod pojistného na sociální a zdravotní pojištění.

Sick days

Sick days (volno ze zdravotních důvodů, indispoziční volno) jsou obdobou výše popsané dovolené nad rámec zákona. Tyto dny mají umožnit zaměstnancům využít omluvené a současně placené absence např. ze zdravotních důvodů, ale třeba i k zajištění naléhavých osobních záležitostí.

Daňové hledisko zaměstnavatele i zaměstnance je zcela shodné s daňovým hlediskem dovolené nad rámec zákona.

Příspěvky na penzijní připojištění a soukromé životní pojištění

Z pohledu zaměstnavatele je příspěvek na penzijní připojištění a soukromé životní pojištění zaměstnanců daňově uznatelný bez ohledu na jeho výši. Musí však být splněna podmínka dle § 24 odst. 2 písm. j) bod 5 ZDP.

Z pohledu zaměstnance se jedná o příjem, který je osvobozen od daně z příjmů a nevstupuje ani do vyměřovacího základu pro odvod pojistného na sociální a zdravotní pojištění, ovšem jen do výše 50 000 Kč ročně u jednoho zaměstnavatele. Tento limit platí od roku 2017. Do té doby byl limit výrazně nižší, 30 000 Kč ročně. Limit se sleduje u zaměstnance souhrnně za penzijní pojištění, penzijní připojištění se státním příspěvkem, doplňkové penzijní spoření i soukromé životní pojištění. Příspěvek nad tuto hranici musí být zahrnut do základu daně z příjmů ze závislé činnosti i do vyměřovacího základu pro odvod pojistného. Pro osvobození příspěvku musí být navíc splněno několik podmínek dle § 6 odst. 9 písm. p) ZDP: k výplatě plnění z tohoto pojištění musí dojít nejdříve po 60 kalendářních měsících, a současně nejdříve v roce dovršení 60 let zaměstnance. V případě, že je zaměstnanci plnění vyplaceno předčasně, nebo smlouvu ukončí, osvobození příspěvku od daně zaniká a částka příspěvků poskytnutých zaměstnavatelem za předchozích 10 let se stává jeho příjmem ze závislé činnosti, tzn. že se musí tzv. dodanit.

Ale pozor, aby byl tento benefit opravdu takto výhodný, musí být poskytován jako nepeněžní příspěvek!

Příspěvky na stravování

Příspěvky na stravování zaměstnanců jsou nejčastěji poskytovaným benefitem. Zaměstnavateli ukládá povinnost umožnit zaměstnancům stravování přímo Zákoník práce. To však znamená, že zaměstnavatel musí stravování umožnit, nikoliv ho poskytnout.

Zaměstnavatelé tuto povinnost často řeší poskytováním stravenek či stravenkových karet. Hodnota stravenek a výše spoluúčasti zaměstnance je zcela v kompetenci zaměstnavatele. Daňově uznatelný náklad je do výše 55 % ceny jednoho jídla za jednu směnu, maximálně ale do výše 70 % stravného vymezeného pro zaměstnance, kterému jsou poskytovány cestovní náhrady při trvání pracovní cesty 5 až 12 hodin. Pro zaměstnavatele je tedy v roce 2021 daňově nejvýhodnější na stravenku přispívat maximálně 75,60 Kč (tj. 70 % z hodnoty stravného na jednodenní pracovní cestě, pro rok 2021 ve výši 108 Kč), což by odpovídalo hodnotě stravenky do 137 Kč.

Druhou možností je, že zaměstnavatel může pro účely stravování zaměstnanců zřídit vlastní stravovací zařízení. V takovém případě jsou daňově uznatelné všechny náklady na provoz zařízení kromě hodnoty potravin.

Novinkou v roce 2021 je možnost využít tzv. stravenkový paušál, kterým se podrobně budeme zabývat v článku, který pro Vás připravujeme na duben.

Příspěvek na stravování lze u všech 3 zmíněných variant uplatnit jako daňový náklad, pokud je zaměstnanec přítomný během pracovní směny alespoň 3 hodiny.

Z pohledu zaměstnance jsou stravenky (shodně tak i závodní stravování) daňově osvobozeným příjmem do 100 % jejich hodnoty a nevstupují ani do vyměřovacího základu pro odvod sociálního a zdravotního pojištění.

Příspěvky na sport/kulturu/rekreaci a firemní školka

Volnočasové benefity slouží zejména ke spokojenějšímu životu zaměstnanců, podporují jejich zdraví, kulturní vyžití, aktivní trávení mimopracovního času, ale i odpočinek, což by mělo mít za následek zvyšování pracovního výkonu. Pod příspěvky zaměstnavatele na sport, kulturu a rekreaci si lze představit širokou paletu benefitů od permanentek do fitness center či plaveckých bazénů, přes různé vstupenky do kin, divadel i lístků na koncerty, až po příspěvky na zájezdy nebo dovolené. Firemní školka je pak nadstandartním benefitem, který umožňuje skloubení pracovního a rodinného života pro rodiče malých dětí.

Z pohledu zaměstnavatele je nepeněžní příspěvek poskytovaný zaměstnancům ve formě příspěvku na kulturní představení, zájezdy a sportovní akce a možnosti používat rekreační a vzdělávací zařízení, knihovny, tělovýchovná a sportovní zařízení nedaňovým nákladem.

Z pohledu zaměstnance je nepeněžní příspěvek zaměstnavatele poskytnutý z fondu kulturních a sociálních potřeb, sociálního fondu, ze zisku po zdanění nebo na vrub nedaňových nákladů ve formě:

- použití zdravotnických, vzdělávacích nebo rekreačních zařízení, zařízení péče o děti předškolního věku a knihovny zaměstnavatele, tělovýchovných a sportovních zařízení,

- příspěvku na kulturní a sportovní akce a příspěvku na rekreace a zájezdy, od daně z příjmů ze závislé činnosti osvobozen. U nepeněžního příspěvku na rekreaci je však od daně osvobozena nejvýše částka 20 000 Kč za zdaňovací období. Nepeněžní příspěvek přesahující částku 20 000 Kč by byl zdanitelným příjmem zaměstnance a zahrnoval by se také do vyměřovacího základu pro odvod pojistného na zdravotní a sociální pojištění.

Homeoffice

Homeoffice (práce z domova) byl do roku 2019 jedním z nejžádanějších benefitů mezi zaměstnanci. Zaměstnavatelé s tímto benefitem operovali poměrně opatrně. Vše však v roce 2020 změnila celosvětová pandemie koronaviru. Řada firem v důsledku bezpečnostních opatření okamžitě převedla všechny své zaměstnance, u nichž to okolnosti umožňovaly, na práci z domova.

Tato skutečnost řadě firem ukázala, že by podobným způsobem mohly fungovat i do budoucna a ušetřit tak nemalé prostředky za nájmy a provoz drahých kanceláří. Proto již na homeoffice nebude řada zaměstnanců ani zaměstnavatelů pohlížet jako na benefit v pravém slova smyslu.

Problematikou homeoffice jsme se podrobněji zabývali v lednovém článku Aktuální aspekty práce na home office. V něm naleznete i informaci o daňové uznatelnosti nákladů jak ze strany zaměstnavatele, tak i zaměstnance.

Shrnutí

Příspěvky na dovolenou, sportovní aktivity, kulturu, vzdělávací kurzy nebo firemní akce, to je jen část benefitů, které v loňském roce zaměstnanci vlastně ani nemohli kvůli pandemii a souvisejícím vládním nařízením využívat. Nejinak je tomu zatím i letos. Někteří zaměstnanci nyní očekávají, jak benefity zaměstnavatelé nahradí, ať finančně, například formou mimořádného bonusu, nebo prostřednictvím jiných benefitů.

Ať se však firma uchýlí k jakýmkoliv změnám na poli zaměstnaneckých benefitů, chce-li se chovat hospodárně, měla by se rozhodovat podle jejich výhodnosti co do daňové uznatelnosti.

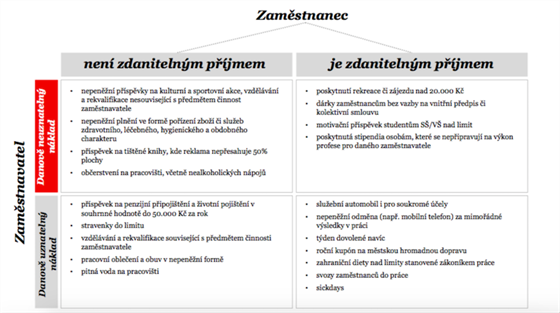

Prvotním návodem pro daňovou orientaci v oblasti benefitů tak může být následující tabulka:

Zdroj: PwC ČR

Současný vývoj protikoronavirových opatření však kromě ekonomičnosti klade důraz i na psychologickou stránku benefitů. Tzv. work-life balance benefity, tedy benefity zaměřené na sladění pracovního a osobního života, budou nově transformovány. Permanentky do fit center nahradí např. hodiny online jógy, vstupenky na divadelní představení třeba webináře zaměřené na duševní hygienu a zvládání stresu.

Systémy zaměstnaneckých výhod tak určitě dříve nebo později doznají výrazných změn.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.