Obsah

V dnešním článku si vysvětlíme základní pravidla pro výpočet průměrného výdělku dle zákoníku práce podle platné legislativy pro rok 2021.

Průměrný výdělek a jeho zakotvení v právních předpisech

Pravidla pro výpočet průměrného výdělku máme zakotvena v § 351 až §362 zákona č. 262/2006 Sb., zákoník práce (dále jen ZP). Od této právní úpravy se nelze v žádném případě odchýlit! Ve vnitropodnikové směrnici je vhodné zakotvit pouze bližší pravidla a postupy pro zjištění průměrného výdělku například při vyplácení odměn za delší časové období, zahrnování nepeněžitých příjmů do průměrného výdělku apod.

Formy průměrného výdělku (PV)

Základní formou průměrného výdělku je průměrný (hrubý) hodinový výdělek.

Další možné druhy PV se kterými se běžně setkáváme:

- průměrný hrubý měsíční výdělek

- průměrný čistý měsíční výdělek

- pravděpodobný výdělek (použije se pouze, pokud zaměstnanec v rozhodném období neodpracoval alespoň 21 dnů)

- redukovaný průměrný výdělek (použije se pro účely výpočtu náhrady mzdy nebo platu při dočasné pracovní neschopnosti)

Používání průměrného výdělku v pracovněprávních vztazích

Průměrný výdělek je základem pro výpočet řady náhrad či příplatků. Proto bychom měli věnovat velkou pozornost pro jeho správný výpočet.

Mezi nejčastější náhrady mzdy nebo platu patří:

- za dovolenou

- při překážkách v práci při překážkách v práci na straně zaměstnance i zaměstnavatele

- za prvních 14 dnů dočasné pracovní neschopnosti

- při výpočtu odstupného nebo při neplatném rozvázání pracovního poměru

- při okamžitém zrušení pracovního poměru ze strany zaměstnance

- doplatek při výkonu jiné práce a při kontu pracovní doby

Mezi nejčastější příplatky ke mzdě nebo platu, pro jejichž výpočet použijeme PHV:

- za práci přesčas

- za svátek

- za noční práci

- za práci v sobotu a v neděli

TIP: Zjistěte, jak zákon vymezuje svátek a kolik za práci ve svátek dostanete.

Další možné náhrady odvíjející se od výše průměrného výdělku:

- náhrada škody v pracovněprávních vztazích

- vyrovnání při konkurenční doložce

- přechod práv při úmrtí zaměstnance

- podpora v nezaměstnanosti a podpora při rekvalifikace vyplácené od úřadu práce

Pravidla pro výpočet průměrného výdělku

Pro výpočet průměrného výdělku jsou jasně daná pravidla a nelze se od nich odchýlit. Pokud bychom ve vnitřním předpise zaměstnavatele určili jiná pravidla pro jeho výpočet, než jaká jsou uvedena v zákoníku práce, byly by tato ujednání absolutně neplatné. Vykonává-li zaměstnanec práci u téhož zaměstnavatele ve více základních pracovněprávních vztazích, posuzuje se mzda, plat nebo odměna v každém základním pracovněprávním vztahu odděleně.

Průměrným výdělkem se pro pracovněprávní účely rozumí průměrný hrubý výdělek (nestanoví-li pracovněprávní předpisy jinak). Tento průměrný výdělek zjišťujeme za tzv. rozhodné období, a to k 1. dni následujícímu po skončení kalendářního čtvrtletí. Tedy k 1. 1., 1. 4., 1. 7. a k 1. 10. kalendářního roku. S takto vypočteným průměrným výdělkem pracujeme celé další kalendářní čtvrtletí, a to až do výpočtu nového průměrného výdělku.

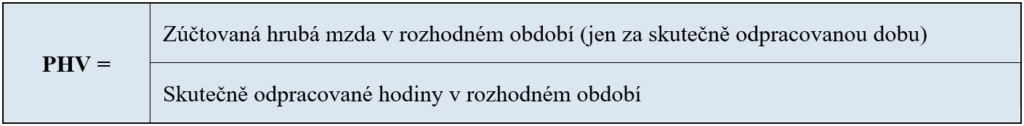

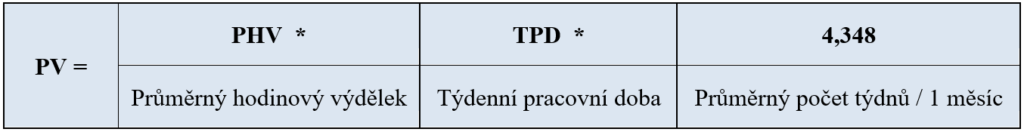

PHV – Průměrný hrubý hodinový výdělek zjistíme následovně:

PHV zaokrouhlujeme matematicky na 2 desetinná místa.

Pro výpočet PHV jsou tedy rozhodné následující tři faktory (§353 ZP):

- rozhodné období

- hrubá mzda (nebo plat) dosažená v rozhodném období

- skutečně odpracovaná doba v rozhodném období

Rozhodným obdobím je (§354 ZP):

- předchozí kalendářní čtvrtletí

- při vzniku zaměstnání v průběhu předchozího kalendářního čtvrtletí je rozhodným obdobím doba od vzniku zaměstnání do konce kalendářního čtvrtletí

- při uplatnění konta pracovní je rozhodným obdobím předchozích 12 kalendářních měsíců po sobě jdoucích před začátkem vyrovnávacího období

- pro účely náhrady škody při pracovních úrazech nebo nemocech z povolání je rozhodným obdobím předchozí kalendářní rok, je-li toto rozhodné období pro zaměstnance výhodnější.

U dohod o pracích konaných mimo pracovní poměr, je-li sjednána jednorázová splatnost odměny z dohody až po provedení celého pracovního úkolu, je rozhodným obdobím celá doba, po kterou trvalo provedení sjednaného pracovního úkolu.

Do výpočtu PHV se započítává vše, co má charakter mzdy nebo platu:

- základní mzda

- příplatky za práci přesčas, za svátek, za noční práci, za práci ve ztíženém pracovním prostředí, za práci v sobotu a v neděli

- odměny, bonusy, prémie, osobní ohodnocení

- doplatky při převedení na jinou práci

- doplatky do minimální a zaručené mzdy

Do výpočtu PHV se běžně nezapočítávají taková plnění, která nemají charakter odměny za práci:

- odměna za pracovní pohotovost

- odměny při pracovním nebo životním jubileu

- odměna při prvním přiznání důchodu

- odměny při poskytnutí pomoci při živelních a jiných mimořádných událostech

- odměny při firemních výročích

- odměny za přítomnost

- náhrada mzdy při překážkách v práci

- plnění věrnostní a stabilizační povahy

Mzdou ani platem taktéž nejsou:

- peněžitý i nepeněžitý příspěvek na stravování

- výhoda ve formě používání firemního vozidla pro soukromé účely

- příspěvky na dovolenou, na dopravu, na ošacení, na Vánoce, dárky zaměstnancům apod.

- náhrada mzdy nebo platu za dočasnou pracovní neschopnost

- cestovní náhrady

- odměny za vynálezy a zlepšovací návrhy (zvláštní odměna podle zákona č. 527/1990 Sb.)

- dodatečná odměna podle autorského zákona (zákon č. 121/200 Sb.)

- náhrada škody

Do odpracované doby se započítává:

- skutečně odpracovaná doba, tzn. včetně přesčasových hodin

- svátek, který je placený náhradou mzdy

- i případy, kdy není konaná práce, ale zaměstnanci náleží mzda (přestávky na kojení, bezpečnostní přestávky, účast na školení, doba rekvalifikace, pokud se napracovává náhradní volno)

Do odpracované doby se naopak nezapočítává:

- pracovní pohotovost (doba, v níž je zaměstnanec připraven k případnému výkonu práce, zaměstnanec tedy nepracuje)

- jakékoliv nepřítomnosti v práci (neplacené volno, neomluvená absence)

- přestávky na jídlo a oddech

- doba dovolené

- období, za které náleží zaměstnanci náhrada mzdy při překážkách v práci, a to jak na straně zaměstnance, tak na straně zaměstnavatele.

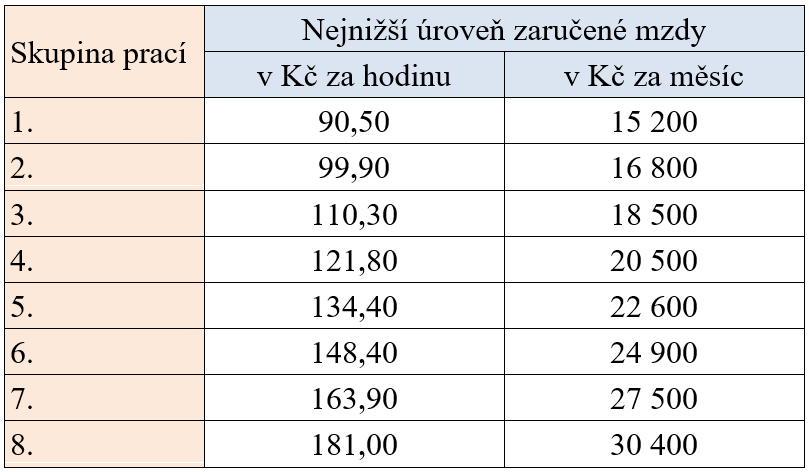

Pokud by však byl vypočtený průměrný výdělek zaměstnance nižší než minimální mzda nebo příslušná nejnižší úroveň zaručené mzdy, zvýší se průměrný výdělek na výši odpovídající této minimální mzdě nebo příslušné nejnižší úrovni zaručené mzdy.

Nejnižší úrovně zaručené mzdy pro rok 2021

Nejnižší úrovně zaručené mzdy pro stanovenou týdenní pracovní dobu 40 hodin jsou odstupňovány podle složitosti, odpovědnosti a namáhavosti vykonávaných prací, zařazených do 8 skupin, a činí:

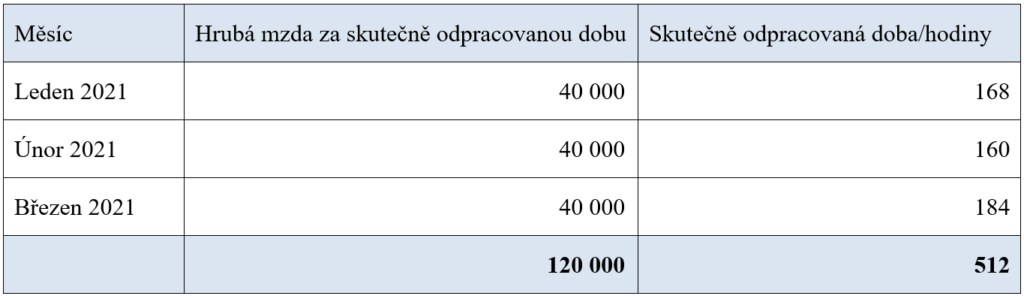

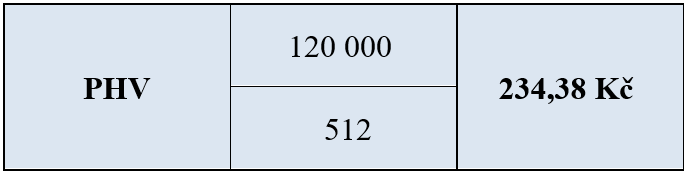

Příklad – výpočet průměrného hodinového výdělku

Zaměstnanec Petr je zaměstnaný jako účetní a má sjednanou měsíční mzdu 40 000 Kč. U firmy pracuje od 1. 1. 2021 s úvazkem 40 hod/týdně. Jaký bude jeho průměrný hodinový výdělek, jestliže v měsících lednu až březnu 2021 odpracoval vždy celý fond své pracovní doby?

Výpočet průměrného hrubého měsíčního výdělku (§356 ZP)

Zákoník práce nám také udává jasná pravidla pro výpočet hrubého měsíčního výdělku.

Ten se vypočítá podle vzorce:

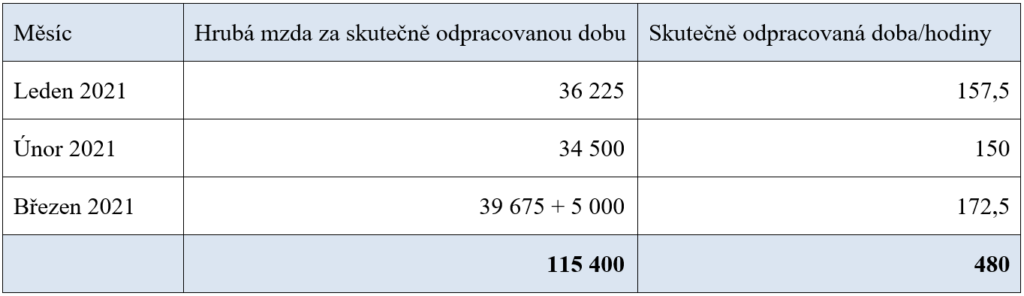

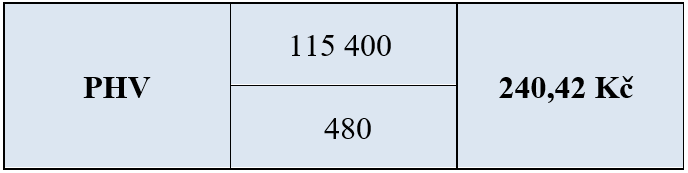

Příklad

Zaměstnanec Josef je zaměstnaný jako mechanik a má sjednanou hodinovou mzdu 230 Kč. U firmy pracuje od 1. 1. 2021 s úvazkem 37,5 hod/týdně. Jaký bude jeho průměrný hodinový výdělek, jestliže v měsících lednu až březnu 2021 odpracoval vždy celý fond své pracovní doby a v březnu dostal odměnu 5 000 Kč?

PV = TPD * PHV * 4,348

PV = 37,5 * 240,42 * 4,348 = 39 200,48 zaokrouhleno ve prospěch zaměstnance na 39 201 Kč

Výpočet průměrného čistého měsíčního výdělku (§356 ZP)

Tento druh průměrného výdělku se zjistí tak, že od průměrného měsíčního hrubého výdělku odečteme „fiktivní“ pojistné na sociální a zdravotní pojištění a „fiktivní“ zálohu na daň z příjmu fyzických osob ze závislé činnosti. Odečítáme pouze zálohu na daň, daňový bonus nepřičítáme.

Příklad

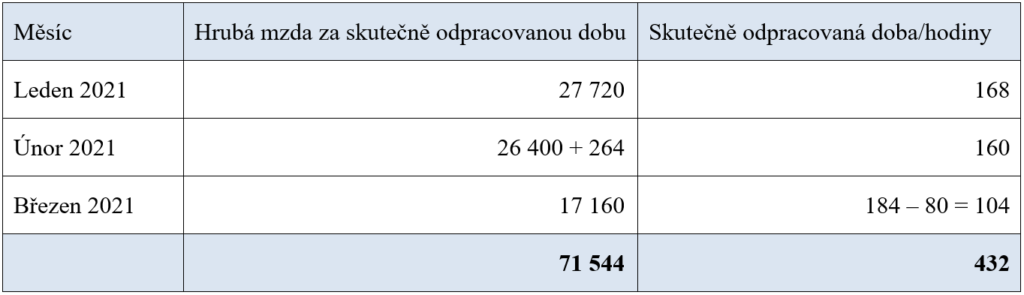

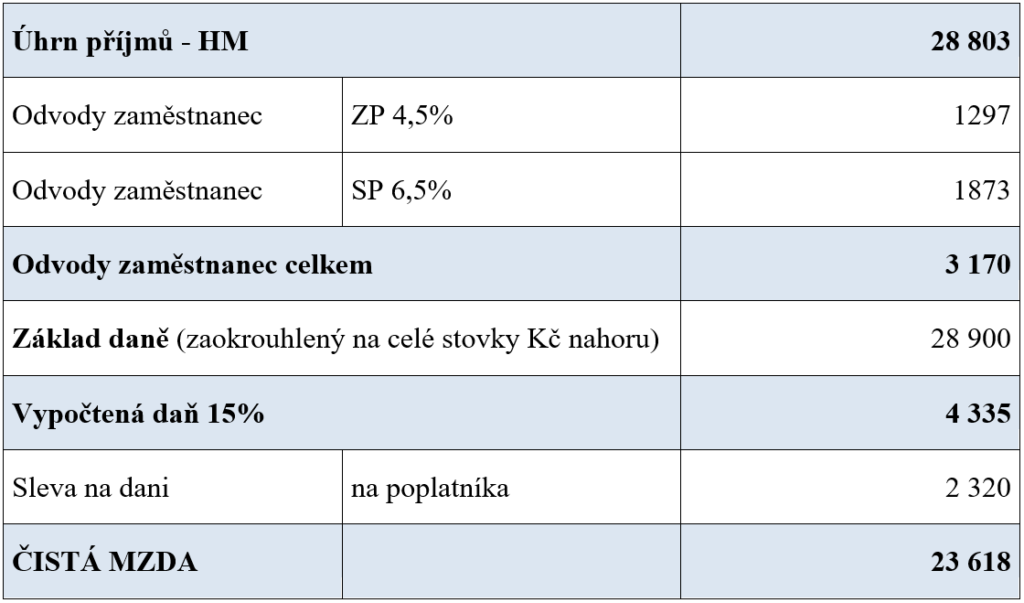

Paní Dana je zaměstnaná jako prodavačka se sjednanou hodinovou mzdou 165 Kč, s úvazkem 40 hod/týdně. K 30. 5. 2021 byl se zaměstnankyní ukončen pracovní poměr. Zaměstnankyně požaduje po zaměstnavateli vyplnit potvrzení pro úřad práce o jejím čistém průměrném výdělku. V měsících lednu a únoru 2021 odpracovala celý fond své pracovní doby a v březnu 2021 čerpala 80 hodin dovolené. V únoru jí byl vyplacen příplatek za 2 odpracované soboty ve výši 264 Kč. Paní Dana podepsala prohlášení poplatníka a uplatňuje pouze měsíční slevu na poplatníka.

PV = TPD * PHV * 4,348

PV = 40 * 165,61 * 4,348 = 28 802,89 zaokrouhleno na 28 803 Kč

PMV = 28 803 Kč mínus fiktivní odvody:

Průměrný měsíční čistý výdělek činí 23 618 Kč.

Pravidla pro výpočet pravděpodobného výdělku, redukovaného výdělku a vliv vyplacené odměny za delší časové období na výpočet PHV si vysvětlíme v našem příštím díle.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.

![[Návod] Jak na správnou evidenci dat zaměstnanců](https://money.cz/novinky-a-tipy/wp-content/uploads/sites/2/2022/07/gabrielle-henderson-HJckKnwCXxQ-unsplash-300x200.jpg)