Obsah

Dlouhodobý hmotný a nehmotný majetek je kategorií, o které účtuje téměř každá účetní jednotka. Vysvětlíme si proto, jak tento majetek správně účetně odpisovat. Ve výkladu se zaměříme na účetnictví podnikatelských subjektů.

Odpisování dlouhodobého hmotného a nehmotného majetku

U dlouhodobého majetku se předpokládá doba použitelnosti delší než jeden rok. Z tohoto důvodu cena dlouhodobého hmotného a nehmotného majetku není účtována do nákladu jednorázově při pořízení, ale postupně prostřednictvím odpisů po dobu používání tohoto majetku. Cílem je, aby účetní jednotka zatěžovala náklady po celou dobu, kdy ji dlouhodobý majetek přináší užitek.

Metoda odpisování zároveň odráží i postupné snižování hodnoty majetku. Odpisuje se nejen dlouhodobý hmotný a nehmotný majetek. Jako samostatná položka se odpisuje také technické zhodnocení, které:

- účetní jednotka provede na drobném hmotném nebo nehmotném majetku,

- účetní jednotka provede na svůj účet na odpisovaném majetku, který úplatně nebo bezúplatně užívá,

- a které zároveň u jednotlivého majetku převýšilo částku rozhodnou pro zařazení do dlouhodobého majetku, která je stanovena interní směrnicí účetní jednotky.

Dlouhodobý hmotný a nehmotný majetek nelze odpisovat, dokud není ve stavu způsobilém k užívání. Existují však vybrané položky dlouhodobého majetku, které vůbec odpisovat nelze.

Dlouhodobý hmotný a nehmotný majetek vyloučený z odpisování

Dle § 56 odst. 11) vyhlášky č. 500/2002 Sb. se neodpisují:

- pozemky,

- umělecká díla, která nejsou součástí stavby, sbírky, movité kulturní památky, předměty kulturní hodnoty a obdobné hmotné movité věci stanovené zvláštními právními předpisy,

- nedokončený dlouhodobý nehmotný a hmotný majetek a technické zhodnocení, pokud není uvedeno do stavu způsobilého k užívání,

- finanční majetek,

- zásoby,

- najatý či obdobně užívaný dlouhodobý hmotný nebo nehmotný majetek, není-li zákonem nebo touto vyhláškou stanoveno jinak,

- pohledávky,

- preferenční limity, které nelze odpisovat podle času nebo výkonů, a povolenky na emise.

Je-li dlouhodobý majetek vyloučený z odpisování, neznamená to, že jeho cenu lze proúčtovat do nákladů již při jeho pořízení. Naopak, cena tohoto majetku bude zohledněna v nákladech až v okamžiku jeho vyřazení.

Kdo je oprávněn majetek odpisovat

Majetek ve většině případu odpisují účetní jednotky, které jej vlastní. V § 28 zákona o účetnictví a v § 56 vyhlášky č. 500/2002 Sb. jsou však uvedeny výjimky, kdy majetek mohou odpisovat účetní jednotky, které jej nevlastní. Jedná se například o tyto situace:

- účetní jednotka majetek používá na základě smlouvy o výpůjčce po dobu zajištění závazku převodem práva,

- účetní jednotka majetek používá v případě, kdy se vlastnické právo k movitým věcem nabývá na základě projevu vůle jiným způsobem než převzetím věci,

- účetní jednotka, která provede na svůj účet technické zhodnocení na majetku, jenž úplatně nebo bezúplatně užívá, o tomto technickém zhodnocení účtuje a odpisuje jej,

- nájemce nebo pachtýř je oprávněn účtovat o majetku a odpisovat jej na základě smlouvy o pachtu obchodního závodu nebo části obchodního závodu,

- a další méně časté případy.

Odpisový plán

Účetní jednotky jsou povinny sestavovat odpisový plán a v případě potřeby jej aktualizovat. Aktualizace může být nutná například v situaci, kdy se změní předpokládaná doba použitelnosti majetku. Oprava odpisů a oprávek vykázaných v předchozích obdobích se však neprovádí.

V odpisovém plánu účetní jednotka uvede alespoň:

- předpokládanou použitelnost majetku,

- metodu odpisování majetku,

- ve kterém měsíci bude započato s odpisováním, zda již v měsíci, kdy je majetek uveden do stavu způsobilého k užívání nebo až od následujícího měsíce,

- výši a způsob zaúčtování odpisů,

- odpisovou základnu po zohlednění předpokládané zbytkové hodnoty (je-li významná).

Předpokládanou zbytkovou hodnotou se rozumí odhadovaná částka, kterou by účetní jednotka mohla získat v okamžiku vyřazení majetku, například prodejem, po odečtení předpokládaných nákladů s vyřazením souvisejících.

Odpisová základna je rozdíl mezi účetním oceněním majetku a jeho zbytkovou hodnotou.

Praktický příklad výpočtu odpisové základny

Účetní jednotka koupila osobní automobil. Pořizovací cena automobilu byla 800 000 Kč. Účetní jednotka předpokládá, že automobil bude používat 4 roky, a pak jej prodá za 200 000 Kč. Náklady na prodej odhaduje na 10 000 Kč.

Výpočet zbytkové hodnoty

200 000 – 10 000 = 190 000

Výpočet odpisové základny

800 000 – 190 000 = 610 000

Obecné požadavky na metody odpisování

Co se týká nastavení metody odpisování, je potřeba splnit tyto základní požadavky:

- majetek je odpisován v průběhu jeho používání, který může být stanoven ve vazbě na:

- čas,

- jiným způsobem – např. ve vazbě na výkon,

- odpisy se zaokrouhlují na celé koruny nahoru,

- majetek se odpisuje jen do výše jeho ocenění v účetnictví.

V případě dlouhodobého nehmotného a hmotného majetku ve spoluvlastnictví odpisuje každý spoluvlastník svůj vlastnický podíl.

Pro některé specifické položky jsou v § 6, § 7 a § 56 vyhlášky č. 500/2002 a ČÚS č. 13 stanovena ještě další pravidla, která se týkají například goodwillu, oceňovacího rozdílu, zvířat, nehmotných výsledků vývoje a dalších méně častých položek.

Metody odpisování majetku

Účetní legislativa nedefinuje konkrétní metody nebo vzorce výpočtu odpisů. Účetní jednotka by měla zvolit takovou metodu, která vystihuje postupné snižování hodnoty majetku v důsledku jeho použití. V praxi jsou obvykle používané tyto odpisy:

- časové

- rovnoměrné

- zrychlené

- výkonové

Rovnoměrné odpisy

Jednoduchá a nejčastěji používána metoda odpisů. Odpisy jsou účtovány do nákladu rovnoměrně po dobu použitelnosti majetku.

Roční odpis = odpisová základna / počet let používání majetku

Praktický příklad č. 2 – výpočet odpisu metodou rovnoměrného odepisování

Účetní jednotka koupila stroj. Pořizovací cena stroje byla 100 000 Kč. Účetní jednotka předpokládá, že stroj bude používat 5 let, se zbytkovou hodnotou nepočítá.

Výpočet ročního odpisu

100 000 / 5 = 20 000

Praktický příklad č. 3 – výpočet odpisu metodou rovnoměrného odpisování

Účetní jednotka koupila stroj. Pořizovací cena stroje byla 400 000 Kč. Účetní jednotka předpokládá, že stroj bude používat 4 roky, a pak bude mít zbytkovou hodnotu 80 000 Kč.

Výpočet ročního odpisu

(400 000 – 80 000) / 4 = 80 000

Zrychlené odpisy

Částky odpisů se v jednotlivých letech liší. V prvním roce je odpis nejvyšší, a pak postupně klesá. Existuje mnoho metod výpočtů zrychlených odpisů, mezi nejčastěji používané patří:

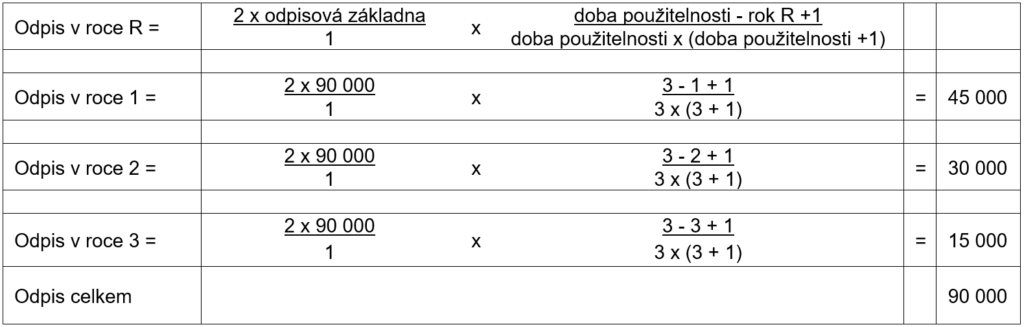

- metoda SYD (Sum of the years´ digits)

Pro výpočet slouží níže uvedený vzorec, jehož použití si ukážeme na konkrétním příkladě.

Praktický příklad č. 4 – výpočet odpisu metodou zrychleného odpisování

Účetní jednotka koupila stroj. Pořizovací cena stroje byla 90 000 Kč. Účetní jednotka předpokládá, že stroj bude používat 3 roky, a pak jej zlikviduje.

ODPIS.NELIN(cena;zůstatková hodnota;doba použitelnosti;rok)

V Excelu existuje pro tuto metodu speciální funkce:

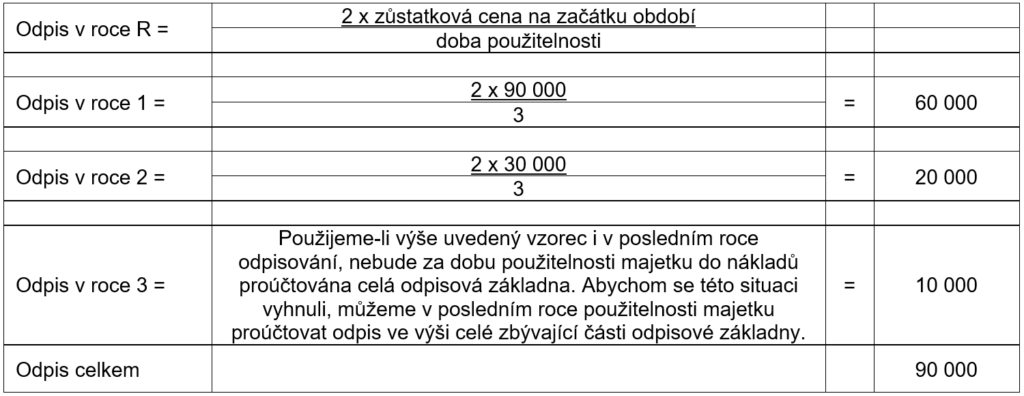

- metoda DDB (Double declining balance method)

Při výpočtu se používá dvojnásobek odpisové sazby pro rovnoměrný odpis, kterým je násobena zůstatková hodnota majetku na počátku období. Zjednodušeně to můžeme vyjádřit pomocí níže uvedeného vzorce, jehož použití si ukážeme na konkrétním příkladě.

Praktický příklad č. 5 – výpočet odpisu metodou zrychleného odpisování

Účetní jednotka koupila stroj. Pořizovací cena stroje byla 90 000 Kč. Účetní jednotka předpokládá, že stroj bude používat 3 roky, a pak jej zlikviduje.

V Excelu existuje pro tuto metodu speciální funkce:

ODPIS.ZRYCH2(cena;zůstatková hodnota;doba použitelnosti;rok;2)

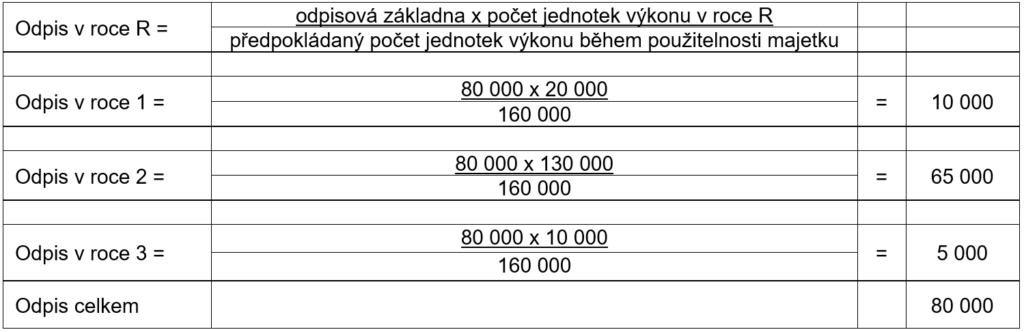

Výkonové odpisy

Výkonové odpisy jsou vyčísleny na základě zvolené jednotky výkonu, u automobilu to mohou být najeté kilometry, u stroje počet vyrobených výrobků atd. Výpočet můžeme zjednodušeně vyjádřit pomoci níže uvedeného vzorce, jehož použití si ukážeme na konkrétním příkladě.

Praktický příklad č. 6 – výpočet výkonových odpisů

Účetní jednotka koupila v roce 2024 tiskařský stroj. Pořizovací cena byla 80 000 Kč. Účetní jednotka předpokládala, že na stroji vyrobí 160 000 výtisků, se zbytkovou hodnotou nepočítá. Počet vyrobených výtisků v jednotlivých letech:

- 2024: 20 000

- 2025: 130 000

- 2026: 10 000

Poznámka: i kdyby bylo v roce 2026 vyrobeno více než 10 000 výtisků, účetní jednotka zaúčtuje odpis pouze ve výši 5 000 Kč, jelikož celkové odpisy nemohou překročit odpisovou základnu.

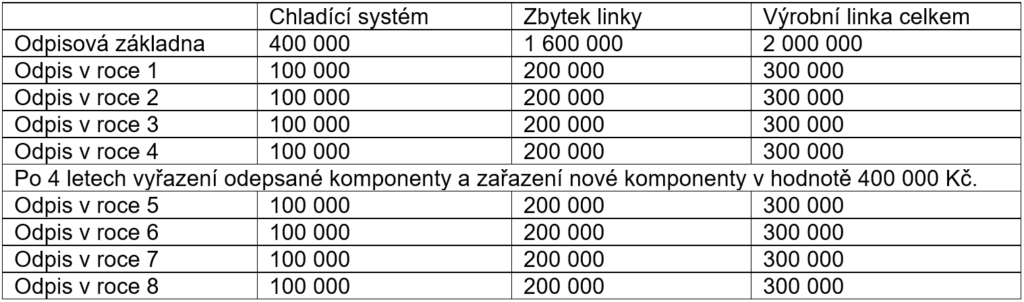

Metoda komponentního odpisování majetku

Metoda komponentního odpisování je speciální metoda, kterou může účetní jednotka použít pouze při odpisu:

- staveb, bytů, nebytových prostor,

- hmotných movitých věci a jejich souborů.

Metoda se uplatňuje obvykle v případě, kdy majetek obsahuje určitou část, tzv. komponentu, jejíž hodnota je významná vůči hodnotě celého majetku a jejíž doba použitelnosti se významně liší od doby použitelnosti tohoto majetku. Příkladem komponenty může být motor, jež tvoří významnou část hodnoty stroje, ale jeho doba použitelnosti se výrazně liší od doby použitelnosti tohoto stroje.

Komponenta se odpisuje samostatně po dobu její použitelnosti. Členění na komponentu a zbytek majetku se však vede pouze v analytické evidenci. V účetnictví se majetek vykazuje jako jeden celek.

Při výměně komponenty se ocenění majetku upravuje tak, že se snižuje o výši ocenění vyřazované komponenty a zvyšuje o výši ocenění nově zařazované komponenty včetně nákladů související s výměnou. Pokud vyřazovaná komponenta není k okamžiku vyřazení zcela odepsána, provede účetní jednotka odpis její zůstatkové ceny do nákladů. Další podrobnosti k metodě komponentního odpisování najdete v § 56a vyhlášky č. 500/2002 Sb.

Praktický příklad č. 7 – výpočet odpisu metodou komponentního odpisování majetku

Účetní jednotka koupila výrobní linku. Pořizovací cena výrobní linky byla 2 000 000 Kč. Předpokládaná použitelnost výrobní linky je 8 let, linka však obsahuje speciální chladící systém, jehož životnost je pouze 4 roky. Pořizovací cena náhradního chladicího systému je 400 000 Kč. Účetní jednotka používá rovnoměrné odpisy, chladící systém je považován za komponentu.

Použití metody komponentního odpisování vede k rovnoměrnému zatížení nákladů po celou dobu používání majetku. Pokud by účetní jednotka nepoužila metodu komponentního odpisování, odpisy v jednotlivých letech by byly nižší, ale v roce výměny komponenty by byla naúčtována do nákladu celá hodnota komponenty, což by výrazně ovlivnilo hospodářský výsledek v tomto roce.

Účtování odpisů a oprávky

Odpisy snižují hodnotu majetku nepřímo, prostřednictvím oprávek. Oprávky jsou rovny součtu veškerých odpisů zaúčtovaných během používání konkrétního majetku. Tato metoda vede k přehlednému vykázání dlouhodobého hmotného a nehmotného majetku v rozvaze. Uživatel účetní závěrky má přehled jak o původní hodnotě majetku, tak o snížení této hodnoty v důsledku oprávek. Rozdíl mezi oceněním majetku a oprávkami vyjadřuje jeho zůstatkovou hodnotu.

Odpisy se účtují následujícím způsobem:

MD náklady ve skupině 55

D oprávky ve skupině 07 v případě nehmotného majetku

D oprávky ve skupině 08 v případě hmotného majetku

Specifický postup účtování odpisů platí pro:

- záporný goodwill

MD oprávky ve skupině 07

D výnosy ve skupině 64

- aktivní oceňovací rozdíl k nabytému majetku

MD náklady ve skupině 55

D oprávky ve skupině 09

- záporný oceňovací rozdíl k nabytému majetku

MD oprávky ve skupině 09

D výnosy ve skupině 64

Účetní odpisy vs. daňové odpisy

Účetní odpisy stanovuje účetní jednotka tak, aby co nejlépe odrážely snižování hodnoty majetku v důsledku jeho použití. Při výpočtu daňových odpisů musí účetní jednotka dodržet pravidla uvedená v zákoně o daních z příjmů bez ohledu na skutečnou použitelnost majetku. Změna pravidel pro daňové odpisy by neměla mít žádný dopad na účetní odpisy.

Účetní odpisy se nepřerušují a účtují se obvykle na měsíční bázi. Naproti tomu daňové odpisy lze až na výjimky přerušit a účtují se ročně. Rozdíl mezi účetními a daňovými odpisy je nutné vyčíslit a zohlednit v daňovém přiznání při výpočtu daně z příjmů, což je v řadě případů komplikované.

Určité zjednodušení vyplývá z § 24 odst. 2 písmeno v) zákona o daních z příjmů, ve kterém je uvedeno, u kterého majetku lze účetní odpisy uplatnit jako daňový náklad. Tato skupina majetku se v důsledku novely zákona o daních z příjmů od 1.1.2021 významně rozšířila. Zjednodušeně vyjádřeno, pro majetek pořízený od 1.1.2021 (případně i pro majetek pořízený od 1.1.2020, pokud se tak účetní jednotka dobrovolně rozhodne) platí:

- u nehmotného majetku jsou účetní odpisy považovány za daňový náklad,

- u hmotného majetku, který nesplní definici hmotného majetku uvedenou v § 26 odst. 2 a 3 zákona o daních z příjmů (zejména hmotné movité věci se vstupní cenou nepřevyšující 80 000 Kč), jsou účetní odpisy považovány za daňový náklad.

I z těchto pravidel však existují výjimky, týkají se např. majetku nabytého vkladem, přeměnou nebo goodwillu. Podrobné informace najdeme v § 24 odst. 2 písmeno v) zákona o daních z příjmů.

Závěr

Přestože účetní odpisy dlouhodobého hmotného a nehmotného majetku tvoří významnou nákladovou položku mnoha účetních jednotek, úprava této oblasti v účetní legislativě je poměrně stručná. Základním pravidlem je, že dlouhodobý hmotný a nehmotný majetek se odpisuje po dobu jeho použitelnosti. Konkrétní metodu odpisu si volí účetní sama s ohledem na zásadu významnosti a věrného a poctivého zobrazení. Odpisy snižují hodnotu majetku nepřímo, prostřednictvím oprávek, což vede k přehlednému vykázání dlouhodobého hmotného a nehmotného majetku v účetní závěrce.

- Prováděcí vyhláška k zákonu o účetnictví, Vyhláška č. 500/2002 Sb.

- Opravy a technické zhodnocení majetku – problémy a účtování, Money

- Rovnoměrné a zrychlené odpisy majetku: jaký je rozdíl a jaké zvolit, Money

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.