Obsah

Kdo je osoba spolupracující? A co je rodinný podnik? O této možnosti, jak optimalizovat své daňové povinnosti rozdělením svých příjmů a výdajů na osobu spolupracující, už asi každý živnostník slyšel. Tento institut má však své pevné zásady a je vhodné vědět, kdy a za jakých podmínek je možné své příjmy a výdaje na tyto osoby převádět a co to pro samotné osoby spolupracující znamená. Přečtěte si tedy, jakou výhodou může být, máme-li osobu spolupracující, ale také na co si dát při rozdělování příjmů a výdajů na osobu spolupracující pozor.

Kdo může být spolupracující osobou?

Spolupracující osoby jsou vymezeny § 13 zákona č.586/1992 Sb., o daních z příjmů (dále jen ZDP). Tyto osoby jsou rozděleny do kategorií a na správném zařazení závisí také maximální procento příjmů a výdajů, které může na takovou osobu být převedeno. Osobou spolupracující se v první kategorii rozumí manžel (manželka), za nějž se považuje také partner podle zákona č. 115/2006 Sb., o registrovaném partnerství.

Další skupinou je spolupracující osoba žijící s poplatníkem ve společně hospodařící domácnosti. Společně hospodařící domácností se podle § 21e odst. 4) ZDP rozumí společenství fyzických osob, které spolu trvale žijí a společně uhrazují náklady na své potřeby. Každý člověk přitom může být členem vždy pouze jedné takové domácnosti. U této kategorie není podmínkou příbuzenství, může do ní spadat také druh (družka).

Třetí kategorií je člen rodiny zúčastněný na provozu rodinného závodu.

TIP: Přečtěte si, jak nahlásit spolupracující osobu a jaké jsou podmínky.

Na koho příjmy a výdaje rozdělovat nelze

V § 13 odst. 4) ZDP jsou přesně vymezeny osoby, na něž nelze příjmy a výdaje poplatníka rozdělovat. Těmito osobami jsou děti, které nemají dokončenou povinnou školní docházku. Podle § 36 odst. 1) školského zákona je školní docházka povinná po dobu devíti školních roků, nejvýše však do konce školního roku, v němž žák dosáhne sedmnáctého roku věku.

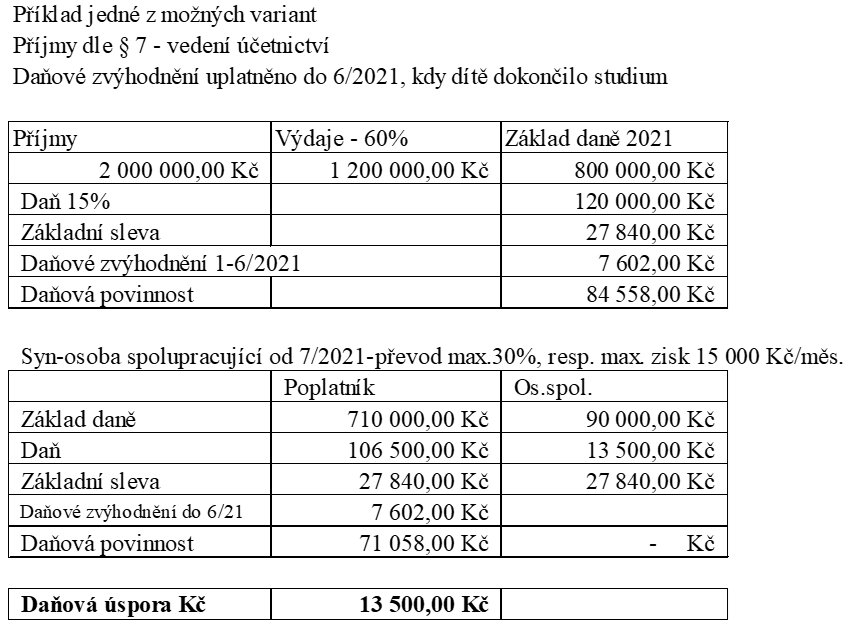

Dále dítě v kalendářních měsících, ve kterých je na něj uplatňováno daňové zvýhodnění na vyživované dítě. V tomto případě je možný souběh uplatnění daňového zvýhodnění i rozdělení příjmů a výdajů v jednom zdaňovacím období. Zde je však nutné zohlednit částky, které je u osob náležejících do druhé skupiny, což děti žijící ve společné domácnosti jsou, možné převádět. V těchto případech lze převést maximální zisk ve výši 180 000 Kč za celoroční spolupráci, což je 15 000 Kč za každý započatý měsíc. Tento souběh by se mohl nabízet například v případě, že nárok na daňové zvýhodnění na vyživované dítě trvá jen do určité doby a po zbytek roku bude dítě osobou spolupracující.

Příklad:

Dále nelze rozdělovat příjmy a výdaje na manžela (manželku), na kterého je uplatňována sleva na manžela (manželku).

Dalším, od koho a na nějž nelze příjmy a výdaje rozdělovat, je poplatník, který zemřel. Tato podmínka vypadá poněkud morbidně, ovšem z pohledu § 239a odst. 1) zákona č. 280/2009 Sb., daňový řád, se na zůstavitele pro účely daní hledí, jako by žil, a to až do skončení řízení o pozůstalosti. V těchto specifických případech je tedy třeba zvýšené pozornosti při vyřizovaní daňových záležitostí při úmrtí poplatníka.

Poslední osobou z této kategorie je poplatník, jehož daň je rovna paušální dani.

Rodinný závod

Zvláštní kategorií osoby spolupracující jsou členové rodiny zúčastněné na provozu rodinného závodu. Rodinný závod je vymezen v § 700 až 707 občanského zákoníku. Za rodinný závod se považuje závod, ve kterém společně pracují manželé nebo alespoň s jedním z manželů i jejich příbuzní až do třetího stupně nebo osoby s manžely sešvagřené až do druhého stupně a který je ve vlastnictví některé z těchto osob. Rodinný závod není charakterizován předmětem podnikání, ale osobami, které se trvale podílejí na jeho provozování. Rodinný závod vznikne automaticky, pokud v něm členové rodiny pracují, nemusí se nijak zakládat. Rodinný závod není právnickou osobou.

Rodinný závod nemůže vzniknout, pokud manžel (manželka) ovdoví a druhý z manželů by chtěl provozovat rodinný závod. Důvodem je fakt, že manželství zaniká smrtí jednoho z manželů, a proto ovdovělý partner již není považován „za jednoho z manželů“ ve smyslu § 700 občanského zákoníku.

O rodinný závod se také nejedná, pokud by se na jeho provozu podíleli pouze příbuzní, například sourozenci, aniž by v rámci rodinného závodu byl zapojen i jeden nebo oba manželé. Stejně tak nemůže vzniknout rodinný závod mezi druhem a družkou.

Příjmy, které lze na osobu spolupracující převádět

Druhy příjmů, které lze na osobu spolupracující převádět, mají také svá omezení. Zjednodušeně lze říci, že na osobu spolupracující lze rozdělovat pouze příjmy dle § 7 odst. 1) písm. a) až c) ZDP, kterými jsou příjmy ze zemědělské výroby, lesního a vodního hospodářství, příjmy ze živnostenského podnikání a příjmy z jiného podnikání, ke kterému je potřeba oprávnění (např. příjmy daňových poradců, auditorů, lékařů aj.). Dále lze rozdělit příjmy dle § 7 odst. 2) ZDP, tj. příjmy z užití vlastnických práv, autorských práv, příjmy z nájmu majetku zařazeného v obchodním majetku a příjmy z výkonu nezávislého podnikání.

Na spolupracující však nelze rozdělovat příjmy dle § 7 odst. 1) písm. d) ZDP, podíly na zisku společníků v.o.s. a komplementářů komanditní společnosti, dále příjmy z kapitálového majetku podle § 8 ZDP, příjmy z nájmu dle § 9 ZDP, ostatní příjmy dle § 10 ZDP a příjmy ze závislé činnosti dle § 6 ZDP.

Výše podílů osob spolupracujících

V návaznosti na ustanovení § 13 odst. 2) ZDP musí být výše podílu osoby spolupracující na příjmech a výdajích stejná. Příjmy a výdaje se rozdělují tak, aby podíl příjmů a výdajů připadající na spolupracující osoby nečinil v úhrnu více než 30 % a částka, o kterou příjmy převyšují výdaje, činila za zdaňovací období nejvýše 180 000 Kč a za každý započatý kalendářní měsíc spolupráce nejvýše 15 000 Kč.

V případě, že je spolupracující osobou pouze manžel, se příjmy a výdaje rozdělují tak, aby podíl příjmů a výdajů připadající na manžela nečinil více než 50 % a výše zisku byla za zdaňovací období nejvýše 540 000 Kč, resp. za každý započatý kalendářní měsíc spolupráce nejvýše 45 000 Kč.

Vzhledem k těmto ustanovením zákona o dani z příjmů je třeba zvážit i případnou kombinaci rozdělování na více osob spolupracujících, vzhledem k tomu, že každý má svou vlastní základní odečitatelnou položku.

Na spolupracující osobu lze rozdělit i daňovou ztrátu.

Veřejnoprávní pojištění spolupracujících osob

Pro účely zdravotního a sociálního pojištění se spolupracující osoby považují za osoby samostatně výdělečně činné. Spolupracující osoba má oznamovací povinnost o zahájení činnosti vůči své okresní správě sociálního pojištění i zdravotní pojišťovně. Dále pak musí spolupracující osoba stejně jako OSVČ podávat přehledy o příjmech a výdajích. Z těchto přehledů osobám spolupracujícím, stejně tak jako by byli sami podnikateli, mohou vznikat doplatky na pojištění, případně i povinnost hradit zálohy. S ohledem na tyto povinnosti je potřeba při daňové optimalizaci s využitím institutu spolupracující osoby myslet i na tuto skutečnost.

Vhodnost využití reálné spolupráce

Případů, kdy je jak pro osobu podnikatele, tak pro samotnou osobu spolupracující vhodné využít tohoto institutu, je více. Vždy je nutno zvážit všechny okolnosti a mohou nastat i různé kombinace v rámci spolupráce více osob. Obecně lze však doporučit využít spolupráci v následujících případech:

- spolupracující osoba nemá žádné vlastní zdanitelné příjmy, a proto nemůže uplatnit slevy na dani, zejména základní slevu na poplatníka a odpočty od základu daně, např. dary, odpočty na soukromé životní a doplňkové penzijní připojištění, odpočet úroků z úvěru atd.

- spolupracující osoba má vlastní zdanitelný základ, ale vypočtený základ daně jí neumožňuje uplatnit v plné výši slevy na dani a odpočty od základu daně

- OSVČ je v daňové ztrátě a převedení podílu daňové ztráty na spolupracující osobu, která má vyšší základ daně, sníží daňové zatížení této spolupracující osoby

- podnikatel by s ohledem na dosažený základ daně danil 23% sazbou, dle §16 odst. 1 písm. b) ZDP

- zákoník práce neumožňuje zaměstnávání manžela druhým manželem, a proto je institut spolupráce osob mezi manželi vhodným řešením při společném podnikání manželů.

Důležité je upozornit, že v případě, kdy poplatník uplatňuje výdaje paušálem, nelze kalkulovat se snižováním výdajových stropů, dle § 7 odst. 7) ZDP. Podíl na příjmech a výdajích se na spolupracující osoby převádí až po zjištění celkové výše příjmů a výdajů, a to vždy ve stejném poměru a s ohledem na maximální možná procenta a částky převedeného rozdílu mezi příjmy a výdaji.

Příklady:

Tab. 1 – poplatník daní sám

| Příjmy | Výdaje – 80 % | Základ daně 2021 |

| 2 000 000,00 Kč | 1 600 000,00 Kč | 400 000,00 Kč |

| Daň 15 % | 60 000,00 Kč | |

| Základní sleva | 27 840,00 Kč | |

| Sleva na manželku | 24 840,00 Kč | |

| Daňová povinnost | 7 320,00 Kč | |

Tab. 2 – poplatník má os. spol. pouze manželku, ztrácí tím možnost uplatnit na ni slevu, přesto dochází k celkové daňové úspoře

Spolupracující osoba pouze manželka – převod 50 %

| Poplatník | Os.spol. | |

| Základ daně | 200 000,00 Kč | 200 000,00 Kč |

| Daň 15 % | 30 000,00 Kč | 30 000,00 Kč |

| Základní sleva | 27 840,00 Kč | 27 840,00 Kč |

| Daňová povinnost | 2 160,00 Kč | 2 160,00 Kč |

| Daňová povinnost – celkem | 4 320,00 Kč | |

| Daňová úspora Kč | 3 000,00 Kč |

Tab. 3 – poplatník uplatní slevu na manželku bez příjmů, jako os. spol. má dospělé dítě, na něž již nelze uplatnit slevu na dítě a které buď žije s poplatníkem ve společné domácnosti, anebo se podílí na podnikání v rámci rodinného závodu

Spolupracující osoba dcera – převod 30 %

| Poplatník | Os.spol. | |

| Základ daně | 280 000,00 Kč | 120 000,00 Kč |

| Daň 15 % | 42 000,00 Kč | 18 000,00 Kč |

| Základní sleva | 27 840,00 Kč | 27 840,00 Kč |

| Sleva na manželku | 24 840,00 Kč | |

| Daňová povinnost | – Kč | – Kč |

| Daňová úspora Kč | 7 320,00 Kč |

Pozn.: daňové slevy uvedené v příkladech jsou platné pro období roku 2021

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.