Obsah

Technická novela konsolidačního balíčku

V rámci tzv. technické novely konsolidačního balíčku byl předložen pozměňovací návrh k úpravě daňového režimu při poskytování příspěvku na stravování u bývalých zaměstnanců (novela zákona č. 240/2013 Sb., o investičních společnostech a investičních fondech, sněmovní tisk č. 570, více: www.psp.cz).

Nově se navrhuje rozšířit okruh zaměstnanců, u kterých bude osvobozeno nepeněžní plnění ve formě stravování k přímé spotřebě na pracovišti nebo k přímé spotřebě v rámci stravovacího zařízení provozovaného jiným subjektem, pokud bezprostředně před odchodem do starobního důchodu nebo invalidního důchodu pro invaliditu třetího stupně pracovali pro daného zaměstnavatele.

Stravování bývalých zaměstnanců

Nově se navrhuje rozšířit okruh zaměstnanců, u kterých bude osvobozeno nepeněžní plnění ve formě stravování k přímé spotřebě na pracovišti nebo k přímé spotřebě v rámci stravovacího zařízení provozovaného jiným subjektem, pokud bezprostředně před odchodem do starobního důchodu nebo invalidního důchodu pro invaliditu třetího stupně pracovali pro daného zaměstnavatele.

V § 6 se má na konci odstavce 9 doplnit písmeno t), které bude pravděpodobně znít následovně:

Od daně jsou, kromě příjmů uvedených v § 4, dále osvobozeny:

„příjem zaměstnance ve formě stravování poskytovaného jako nepeněžní plnění určené k přímé spotřebě na pracovišti zaměstnavatele nebo k přímé spotřebě v rámci stravování zajišťovaného prostřednictvím jiného subjektu než zaměstnavatele poskytnutého zaměstnavatelem, u kterého tento zaměstnanec do svého odchodu do starobního důchodu nebo invalidního důchodu pro invaliditu třetího stupně vykonával činnost, ze které plynul příjem ze závislé činnosti, a to v úhrnu za kalendářní den do výše 70 % horní hranice stravného, které lze poskytnout zaměstnancům odměňovaným platem při pracovní cestě trvající 5 až 12 hodin, snížené o výši příjmu poskytnutého tímto zaměstnavatelem osvobozeného podle písmene b)“.

Pro rok 2024 by tak byla částka do limitu 116,20 Kč osvobozena od daně z příjmů i od pojistných odvodů. Nadlimitní příspěvky budou předmětem daně z příjmů a pojistných odvodů. Osvobození se bude vztahovat pouze na příjem zaměstnance (bývalý zaměstnanec je pro účely daní z příjmů považován za zaměstnance v souladu s § 6 odst. 2 zákona o daních z příjmů, neboť mu plyne příjem podle § 6 odst. 1 písm. d) zákona o daních z příjmů), který u zaměstnavatele pracoval až do svého odchodu do starobního důchodu nebo invalidního důchodu z důvodu invalidity třetího stupně.

U výše uvedených bývalých zaměstnanců nebude pro účely osvobození požadováno naplnění podmínky výkonu práce alespoň tři hodiny za směnu. Osvobození by mělo být aplikováno zpětně, a to již na příspěvky poskytnuté od 1. ledna 2024.

Daňový režim u bývalých zaměstnanců

Výše popsaný daňový režim se však netýká:

- peněžitého příspěvku na stravování

- víceúčelových stravenek či jiného obdobného prostředku

Cílem navrhované úpravy je od daně z příjmů osvobodit pouze příjem v podobě stravy určené k přímé spotřebě, kterou zaměstnavatel poskytuje bývalému zaměstnanci přímo ve vlastním stravovacím zařízení nebo jiném místě na pracovišti zaměstnavatele, nebo v zařízení provozovaném jiným subjektem než zaměstnavatelem. Cíl navrhované úpravy je naplněn i tehdy, pokud je strava určená k přímé spotřebě bývalému zaměstnanci vydána na pracovišti zaměstnavatele, nebo v zařízení provozovaném jiným subjektem než zaměstnavatelem, ale k její konzumaci dojde na jiném místě (např. bývalý zaměstnanec si vydanou stravu odnese domů, kde ji také spotřebuje).

Od daně z příjmů tedy nadále nebude osvobozen peněžitý příspěvek na stravování podle § 6 odst. 9 písm. b) zákona o daních z příjmů ani příspěvek na stravování poskytovaný bývalému zaměstnanci například ve formě víceúčelové stravenky či jiného obdobného prostředku, který umožní jejich využití i k jiným účelům (typicky nákup zboží v obchodech a čerpání volnočasových zaměstnaneckých benefitů) než jen k přímému odběru stravy, neboť v těchto případech se nejedná o nepeněžní plnění určené k přímé spotřebě.

Daňový režim u zaměstnavatele

Z pohledu zaměstnavatele je výdaj vynaložený na příjem bývalého zaměstnance podle § 6 odst. 9 písm. t) zákona o daních z příjmů daňově uznatelným výdajem, jsou-li splněny podmínky podle § 24 odst. 2 písm. j) bodu 4 zákona o daních z příjmů.

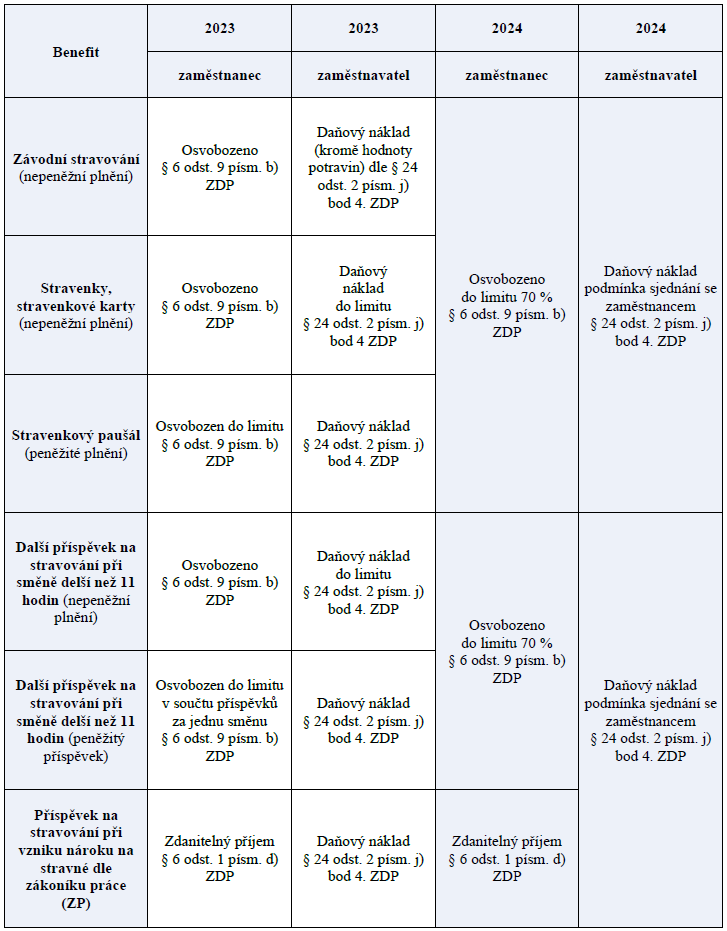

Současný daňový režim § 6 odst. 9 ZDP

Dle Metodické informace Finanční správy k 1.1.2024

Vyzkoušejte si Money S3 k vedení mezd a personalistiky, stejně jako tisíce dalších malých a středních firem či účetních kanceláří. Money S3 vám pomůže nechybovat v přípravě podkladů pro mzdy, zaevidování pojištění zaměstnanců nebo se postará o odpočet splátkových srážek.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.