Obsah

Při vedení účetnictví, při provádění činností v rámci účetní uzávěrky a při sestavování účetní závěrky je nutné nezapomínat na některá pravidla, která se týkají specifických položek pasiv. Známe vymezení a rozdělení některých specifických položek pasiv? Rozumíme základním formám jejich oceňování? Jsou nám jasné principy pro účtování o těchto složkách? V této souvislosti je zcela zásadní respektování zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů, prováděcí Vyhlášky č. 500/2002 Sb., kterou se provádějí některá ustanovení zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů, pro účetní jednotky, které jsou podnikateli účtujícími v soustavě podvojného účetnictví, Českých účetních standardů, jakož i zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů. Důležitou roli na tomto místě zaujímají rovněž firemní směrnice (vnitropodnikové účetní předpisy). V následujícím článku si přiblížíme základní souvislosti této problematiky z hlediska českých účetních předpisů.

Účtová třída 3 – zúčtovací vztahy

Přijaté zálohy

Přijetí zálohy představuje zvýšení peněžních prostředků na straně jedné a vznik závazku (povinnosti) zúčtovat přijatou zálohu v budoucnosti na kupní cenu na straně druhé. Na straně jedné tedy účtujeme o příjmu hotových peněz či příjmu peněžních prostředků na bankovním účtu (na vrub, MD) a na straně druhé o vzniku povinnosti zúčtovat přijatou zálohu v budoucnosti, tj. účtujeme o vzniku pasiva (ve prospěch, D).

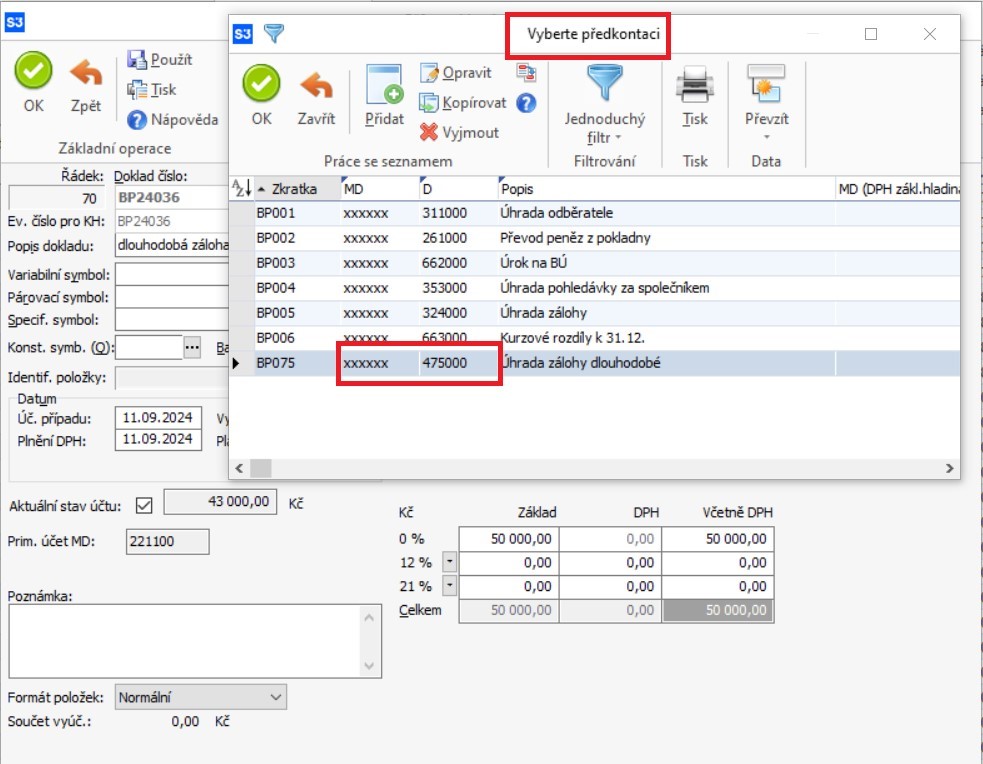

Kritériem pro účtování záloh přijatých je časový okamžik, do něhož má být přijatá záloha zúčtována. Pokud je přijatá záloha zúčtovatelná do lhůty 12 měsíců včetně, účtujeme o krátkodobé přijaté záloze v účtové třídě 3 – Zúčtovací vztahy, v účtové skupině 32 – Závazky (krátkodobé), nejčastěji na účtu 324 – Krátkodobé přijaté provozní zálohy. Pokud je přijatá záloha zúčtovatelná ve lhůtě delší než 12 měsíců, účtujeme o dlouhodobé přijaté záloze v účtové třídě 4 – Kapitálové účty a dlouhodobé závazky, v účtové skupině 47 – Dlouhodobé závazky, nejčastěji na účtu 475 – Dlouhodobé přijaté zálohy.

Praktický příklad účtování přijatých záloh:

| Účetní doklad | Text | Částka | MD | D |

| Výpis z bankovního účtu | Přijetí dlouhodobé zálohy | 10.000 Kč | 221 | 475 |

| Příjmový pokladní doklad | Přijetí krátkodobé zálohy | 12.000 Kč | 221 | 324 |

Splatná daň z příjmů

Splatná daň z příjmů právnických osob představuje daňovou povinnost, která byla vypočtena a vyčíslena v rámci daňového přiznání k dani z příjmů právnických osob. Při výpočtu základu daně se dle § 23 odst. 1 a 2 zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů, vychází z hrubého účetního výsledku hospodaření, který je vypočten na základě vedeného účetnictví bez vlivu Mezinárodních standardů finančního výkaznictví (IFRS) a bez vlivu komponentního odpisování dlouhodobého majetku.

Účetní výsledek hospodaření je upravován na základ daně v souladu se zákonem č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů. Mezi úpravy patří zejména:

- úprava o účetní výnosy, které nejsou daňově účinnými,

- úprava o účetní náklady, které nejsou daňově účinnými,

- úprava o rozdíl mezi účetními a daňovými odpisy dlouhodobého majetku,

- úprava o rozdíl mezi účetními zůstatkovými a daňovými zůstatkovými cenami (na úrovni daňově účinných nákladů) vyřazeného dlouhodobého majetku,

- další úpravy dle zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů.

Základ daně se následně upraví o položky snižující základ daně (při splnění zákonných podmínek), zejména:

- poskytnuté bezúplatné plnění (dary)

- daňové ztráty minulých let,

- odpočet na vědu a výzkum,

- odpočet na výchovu a vzdělávání žáků a studentů.

Poté je aplikována daňová sazba a vypočtenou daň je možné ještě následně snížit o slevu za zaměstnávání osob se zdravotním postižením nebo osob s těžším zdravotním postižením.

O splatné dani z příjmů právnických osob se účtuje na vrub (MD) účtové skupiny 59 – Daně z příjmů a převodové účty a rezerva na daň z příjmů (v praxi nejčastěji na účet 591 – Daň z příjmů z běžné činnosti – splatná) a ve prospěch (D) účtové skupiny 34 – Zúčtování daní a dotací (v praxi nejčastěji na účet 341 – Daň z příjmů).

V případě, že je na základě daňové kontroly správcem daně nebo na základě dodatečného daňového přiznání vyměřena vyšší daňová povinnost, je účtováno na vrub účtové skupiny 59 – Daně z příjmů a převodové účty a rezerva na daň z příjmů (v praxi nejčastěji na účet 595 – Dodatečné odvody daně z příjmů) a ve prospěch (D) účtu 341 – Daň z příjmů. V případě, že je na základě dodatečného daňového přiznání vyměřena nižší daňová povinnost, je účtováno na vrub (MD) účtu 341 – Daň z příjmů a ve prospěch (D) účtu 595 – Dodatečné odvody daně z příjmů).

Příklad:

| Účetní doklad | Text | Částka | MD | D |

| Vnitřní účetní doklad | Předpis splatné daně z příjmů | 100.000 Kč | 591 | 341 |

| Vnitřní účetní doklad | Doměření daně z příjmů | 30.000 Kč | 595 | 341 |

| Vnitřní účetní doklad | Snížení daně z příjmů na základě dodatečného daňového přiznání | 30.000 Kč | 341 | 595 |

TIP: Podívejte se, jak účtovat splatnou daň z příjmů.

Účtová třída 4

Rezerva na daň z příjmů

Rezerva na daň z příjmů je specifickou rezervou, o které se účtuje v situaci, kdy je nutné vyhotovit účetní závěrku dříve, než je vyhotoveno daňové přiznání k dani z příjmů a než je známá přesná částka daně z příjmů.

V tomto případě se pro účtování tvorby a zúčtování rezervy používá účet účtové skupiny 59 – Daně z příjmů a převodové účty a rezerva na daň z příjmů, v praxi nejčastěji účet 599 – Změna stavu rezervy na daň z příjmů.

O rezervě na splatnou daň z příjmů právnických osob se účtuje na vrub (MD) účtové skupiny 59 – Daně z příjmů a převodové účty a rezerva na daň z příjmů (v praxi nejčastěji na účet 599 – Tvorba a zúčtování rezervy na daň z příjmů) a ve prospěch (D) účtové skupiny 45 – Rezervy (v praxi nejčastěji na účet 454 – Rezerva na daň z příjmů).

O rozpouštění rezervy na daň z příjmů se účtuje opačným účetním zápisem.

Příklad:

| Účetní doklad | Text | Částka | MD | D |

| Vnitřní účetní doklad | Tvorba rezervy na daň z příjmů | 140.000 Kč | 599 | 454 |

| Vnitřní účetní doklad | Rozpuštění rezervy na daň z příjmů | 140.000 Kč | 454 | 599 |

Odložená daň z příjmů

Tzv. odložená daň vzniká z titulu přechodného časového rozdílu mezi účetními a daňovými veličinami. Důležité je zdůraznit, že se jedná o rozdíl „přechodný“ a „časový“. Odložená daň se zachycuje v rozvaze, kde představuje očekávanou budoucí daňovou pohledávku nebo budoucí daňový závazek vůči správci daně, tj. „odloženou“ položku.

O odložené dani z příjmů se účtuje ve třech situacích:

- Jedná se o účetní jednotku konsolidovanou nebo konsolidující, která je součástí konsolidačního celku dle zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů.

- Jedná se o účetní jednotku, která má povinnost mít účetní závěrku ověřenou auditorem.

- Účetní jednotka se dobrovolně rozhodne o účtování o odložené dani.

Příklad účtování odložené daňové pohledávky:

| Účetní doklad | Text | Částka | MD | D |

| Vnitřní účetní doklad | Odložená daňová pohledávka | 10.000 Kč | 481 | 592 |

| Vnitřní účetní doklad | Zrušení odložené daňové pohledávky | 10.000 Kč | 592 | 481 |

Příklad účtování odloženého daňového závazku:

| Účetní doklad | Text | Částka | MD | D |

| Vnitřní účetní doklad | Odložený daňový závazek | 10.000 Kč | 592 | 481 |

| Vnitřní účetní doklad | Zrušení odloženého daňového závazku | 10.000 Kč | 481 | 592 |

V prvním roce účtování o odložené dani z příjmů se neúčtuje výsledkově pomocí účtu 592 – Daň z příjmů z běžné činnosti – odložená, nýbrž prostřednictvím účtu 424 – Jiný výsledek hospodaření minulých let.

Oprava nákladů minulých účetních období

Oprava nákladů minulých účetních období se účtuje na vrub (MD) účtové skupiny 42 – Fondy ze zisku a převedené výsledky hospodaření, v praxi nejčastěji na účet 424 – Jiný výsledek hospodaření minulých let a ve prospěch (D) zpravidla účtů dluhů (závazků), například účtovou skupinu 32 – Závazky, v praxi nejčastěji na účet 321 – Dodavatelé, 325 – Ostatní závazky nebo účtovou skupinu 37 – Jiné pohledávky a závazky, v praxi nejčastěji na účet 379 – Jiné závazky.

Jestliže účetní jednotka, jakožto poplatník daně z příjmů, podá dodatečné daňové přiznání a nárokuje vrácení daně od správce daně, účtuje vzniknuvší přeplatek na dani na vrub (MD) účtové skupiny 34 – Zúčtování daní a dotací, v praxi nejčastěji na účet 341 – Daň z příjmů a ve prospěch (D) účtové skupiny 42 – Fondy ze zisku a převedené výsledky hospodaření, v praxi nejčastěji na účet 424 – Jiný výsledek hospodaření.

Příklad:

| Účetní doklad | Text | Částka | MD | D |

| Vnitřní účetní doklad | Oprava nákladů minulých účetních období | 100.000 Kč | 424 | 379 |

| Vnitřní účetní doklad | Předpis pohledávky (přeplatku) na dani z příjmů dle dodatečného daňového přiznání | 21.000 Kč | 341 | 424 |

- Zákon č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů

- Vyhláška č. 500/2002 Sb., kterou se provádějí některá ustanovení zákona č. 563/1991 Sb., o účetnictví, ve znění pozdějších předpisů, pro účetní jednotky, které jsou podnikateli účtujícími v soustavě podvojného účetnictví

- České účetní standardy pro účetní jednotky, které účtují podle Vyhlášky č. 500/2002 Sb.

- Líbal, Tomáš. Účetnictví – principy a techniky. 5. aktualizované vydání. Praha: Institut certifikace Svazu účetních, a.s. 2019. 424 s.

- Zákon č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů

- Pokyn GFŘ D-59 čj. 75325/22/7100-10111-702407, k jednotnému postupu při uplatňování některých ustanovení zákona č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.