Obsah

Pronájem bytu je skvělý způsob, jak si přivydělat téměř bez námahy. Jedna námaha vás však přesto čeká – daňové přiznání. Prozradíme, kolik zaplatíte na dani a jak přiznání jako pronajímatel správně vyplníte.

Jako pronajímatel bytu máte daňové povinnosti, které zohledníte v daňovém přiznání. Informace uvedené v článku se vás týkají, pokud pronajímáte jako fyzická osoba či OSVČ.

Pro zdanění příjmu z pronájmu platí ještě tyto podmínky:

- když nemáte další zdanitelné příjmy, nepodáváte daňové přiznání, pokud máte roční příjmy z pronájmu do 50 000 Kč,

- pokud jste zaměstnanec nebo OSVČ, je tento limit 20 000 Kč pro součet příjmů z příjmů ze samostatné činnosti, kapitálového majetku, nájmu a ostatních příjmů.

Kolik na dani zaplatíte?

Výpočet vaší daně není nijak složitý. Stačí vědět, kolik jste v minulém roce na pronájmu vydělali. Patří sem čistý příjem z pronájmu, platby za energie a služby do něj nepočítejte.

Od těchto příjmů odečtete výdaje. Máte při tom na výběr ze dvou způsobů výpočtu:

- sečtete reálné výdaje

- nebo stanovte výdaje procentem z příjmů.

Při reálných výdajích spočítejte všechny výdaje spojené s pronájmem. Můžete sem zahrnout daň z nemovitých věcí, poplatek realitní kanceláři, která vám pronájem bytu zprostředkovala, pojištění bytu, nebo výdaje na opravy a údržbu. Pozor, od všeho musíte mít doklad. Případná kontrola po vás může chtít účtenky 3 roky zpětně, při vykázání daňové ztráty (výdaje jsou vyšší než příjmy) dokonce 8 let zpětně.

Uplatnit můžete také daňové odpisy nemovité věci. Na výběr máte rovnoměrné, nebo zrychlené daňové odpisy. V obou případech odepisujete po stejnou dobu, u zrychlených odpisů se pořizovací cena odepisuje v prvních letech rychleji. Odpisy neuplatníte při pronájmu družstevních bytů, pokud jste družstevníkem v bytovém družstvu (v takovém případě nejste faktickým vlastníkem, nýbrž pouze držíte podíl v bytovém družstvu).

TIP: Přečtěte si, jak na odpisy nemovitostí.

Pokud se rozhodnete pro výdaje stanovené procentem z příjmů, je to administrativně podstatně jednodušší. Stačí od všech příjmů odečíst 30 %, maximálně ale 600 000 Kč.

Při odečtení výdajů od příjmů vám zůstane základ daně, ze kterého pak jako fyzická osoba zaplatíte 15% daň. Jestliže byste si vydělali víc než 36násobek průměrné mzdy (pro rok 2024 to je 1 582 812 Kč, pro rok 2025 1 676 052 Kč), částku nad touto hranicí daníte sazbou 23 %. Do této částky se započítávají veškeré vaše příjmy, např. mzda + příjmy z pronájmu.

Příklad:

Jana si pronájmem vydělala 100 000 Kč. Uplatňuje paušální výdaje ve výši 30 % (30 000 Kč).

100 000 – 30 000 = 70 000 Kč (základ daně)

15 % z 70 000 Kč = 10 500 Kč (daň)

TIP: Zjistěte, jak je upraven zákon o nájmu nemovitostí z pohledu DPH.

Máte nárok na daňovou slevu?

Vyšla vám částka, ze které nejste moc nadšení? Nevěšte hlavu. Každý si může odečíst daňovou slevu na poplatníka, která činí 30 840 Kč za rok 2024 (i rok 2025) (2 570 Kč měsíčně). Existují i další slevy, které se sčítají, například na vyživovaného manžela / manželku (registrovaného partnera / registrovanou partnerku) – při splnění zákonných podmínek, sleva na invaliditu nebo pro osoby s průkazem ZTP/P. Sleva na studium poplatníka a sleva za umístění dítěte do zařízení pečující o děti předškolního věku jsou od roku 2024 zrušeny (naposledy je uplatníte v daňovém přiznání za rok 2023).

Můžete také využít daňové zvýhodnění na vyživované dítě – jen počítejte s tím, že v tomto případě nemůžete čerpat daňový bonus, tj. zvýhodnění na dítě vám může daň snížit maximálně na nulu, ale do minusu jít nemůžete. Je to z důvodu, že realizujete pouze příjmy z nájmu.

Co s daňovým přiznáním?

V roce 2025 odevzdáte přiznání pro příjmy za období od 1. 1. až do 31. 12. 2024. Pokud jste nepodnikající fyzická osoba, přiznání podáváte do 1. 4. 2025. Jako OSVČ máte povinnost podat přiznání elektronicky (např. datovou schránkou) do pátku 2. 5. 2025 (pokud nevyužíváte služeb daňového poradce – pak je termín do 1. 7. 2025).

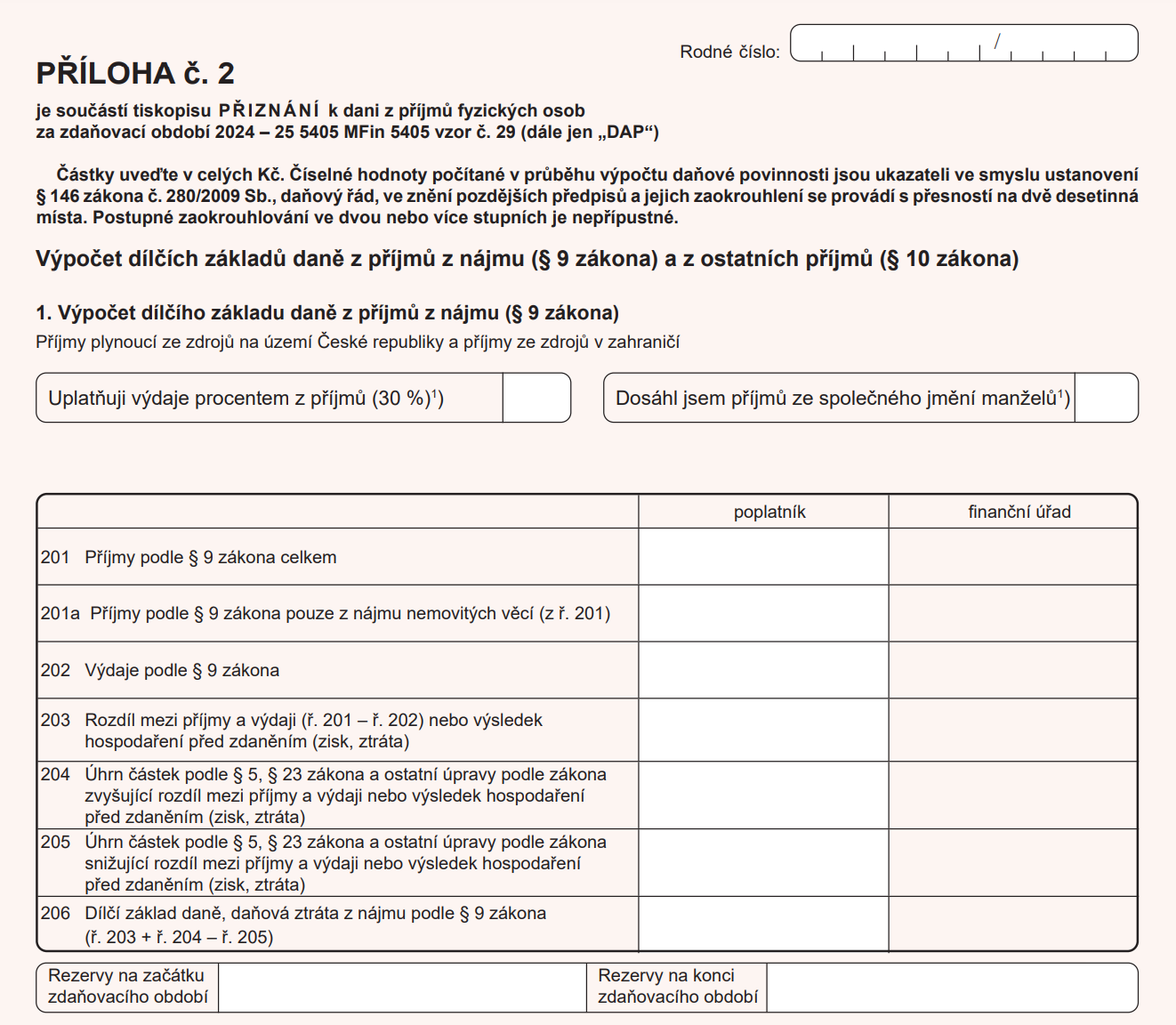

Dílčí základ daně z příjmů fyzických osob z titulu příjmů z nájmu řešíte v příloze číslo 2. Doporučujeme využít některý z formulářů ve formě interaktivního PDF, který vám s prací hodně pomůže. Jeden takový poskytuje i finanční správa na svých stránkách (scrollujte dolů, zaškrtněte správný rok a stáhněte si přiznání k dani z příjmů fyzických osob z kolonky „Interaktivní tiskopis”).

Pronajímáte byt pro turisty?

Máte zařízený byt pro krátkodobé návštěvy a mezi návštěvami uklízíte? Pokud pronajímáte byt přes Airbnb a podobné servery, nejedná se o pronájem, ale o poskytování ubytovací služby. Jde o podnikání, měli byste si zařídit živnostenský list a výdaje můžete uplatnit ve výši 60 % příjmů. Další informace najdete zde.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.