Obsah

Při vedení účetnictví je dobré znát základní aspekty klasifikace výnosů z hlediska daně z příjmů. Při účtování, pokud je to možné, je vhodné uspořádat strukturu účetních výnosů dle jejich vlivu na základ daně z příjmů, tj. analyticky rozlišovat účetní výnosy na daňově uznatelné a daňově neuznatelné. Základním použitelným předpisem je v tomto směru zákon č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů (dále jen ZDP), jakož i související vyhlášky a pokyny. V následujícím článku si přiblížíme základní souvislosti vybraných jednotlivých výsledkových účtů výnosů z hlediska ZDP.

Provozní náklady

Účtová skupina 55 – Odpisy, rezervy, komplexní náklady příštích období a opravné položky v provozní činnosti

551 – Odpisy dlouhodobého hmotného a nehmotného majetku

Pokud se jedná o odpisovanou majetkovou složku, která je z hlediska účetních předpisů tzv. dlouhodobým hmotným majetkem a dle ZDP tzv. hmotným majetkem, je daňově uznatelným nákladem daňový odpis dle ZDP.

Částka daňových odpisů se u taktového majetkové složky porovná s částkou účetního odpisu a rozdíl ovlivní základ daně v transformaci výsledku hospodaření na základ daně ve formuláři daňového přiznání.

Pokud se však jedná o odpisovanou majetkovou složku, která je tzv. dlouhodobým majetkem dle účetních předpisů a současně není tzv. hmotným majetkem dle ZDP, jsou účetní odpisy daňově účinným nákladem. Nezapomeňme, že od roku 2021 je z hlediska ZDP „majetkem“ pouze tzv. hmotný majetek. Naproti tomu z účetního hlediska existuje nejenom tzv. dlouhodobý hmotný majetek, nýbrž i tzv. dlouhodobý nehmotný majetek, tzv. drobný dlouhodobý hmotný majetek a tzv. drobný dlouhodobý nehmotný majetek.

Účetní odpisování majetku

Metodiku účetního odpisování si zavádí účetní jednotka sama v duchu věrného a poctivého zobrazení skutečnosti. Postup účetního odpisování účetní jednotka popíše ve vnitropodnikové směrnici. Účetní odpisy se zpravidla stanovují na měsíční bázi. Účetní odpisování musí být zahájeno měsícem zařazení majetkové složky do užívání, případně měsícem následujícím po měsíci zařazení (tuto skutečnost rovněž účetní jednotka uvede v interní směrnici). Účetní odpisování nelze přerušit. Účetní odpisy se zaokrouhlují na celé koruny nahoru.

V případě hmotného majetku dle ZDP nezapomínejme na skutečnost, že některé hmotné majetkové složky jsou vyloučeny z daňového odpisování. Pokud hmotný majetek dle ZDP podléhá daňovému odpisování, přednost má uplatnění tzv. měsíčních (časových) odpisů. Pokud není aplikováno tzv. měsíční (časové) odpisování, může být uplatněn roční odpis rovnoměrný nebo zrychlený.

Specifickým rysem měsíčních (časových) odpisů je skutečnost, že musí být zahájeny měsícem následujícím po měsíci zařazení, nemohou být přerušeny a zaokrouhlují se na celé koruny nahoru. V případě ročních odpisů rovnoměrných nebo zrychlených platí, že tyto daňové odpisy mohou být zahájeny i v pozdějších zdaňovacích obdobích a v průběhu daňového odpisování mohou být přerušeny. Rovněž se zaokrouhlují na celé koruny nahoru. Sazby rovnoměrného daňového odpisování jsou ZDP stanoveny jako „maximální“, zatímco koeficienty zrychleného daňového odpisování jsou ZDP stanoveny „právě ve výši“.

Velkým nešvarem v praxi je ignorace zavedení „věrné a poctivé“ metodiky účetního odpisování a přejímání částek daňových odpisů jako odpisů účetních. Tím však může docházet ke zkreslení účetních výkazů a porušení jedné z obecných účetních zásad věrného a poctivého zobrazení skutečnosti v účetních výkazech.

552 – Tvorba a zúčtování zákonných rezerv

Tvorba rezervy na vrub účetních nákladů, jakož i rozpuštění rezervy ve prospěch účetních nákladů je daňově účinným nákladem, pokud se jedná o rezervu splňující podmínky dle zákona č. 593/1992 Sb., o rezervách pro zjištění základu daně z příjmů, ve znění pozdějších předpisů.

V praxi se nejčastěji jedná o rezervu na opravu hmotného majetku dle § 7 uvedeného zákona. Dalšími daňově uznatelnými rezervami jsou, po splnění zákonných podmínek, například:

- bankovní rezervy,

- rezervy v pojišťovnictví,

- rezerva na pěstební činnost,

- rezerva na odbahnění rybníka,

- rezerva na sanace a

- rekultivace pozemků dotčených těžbou nebo na vypořádání důlních škod tvořená podle zákona upravujícího ochranu a využití nerostného bohatství.

554 – Tvorba a zúčtování ostatních rezerv

Tvorba rezervy na vrub účetních nákladů, jakož i rozpuštění rezervy ve prospěch účetních nákladů není daňově účinným nákladem, pokud se nejedná o rezervu splňující podmínky dle zákona č. 593/1992 Sb., o rezervách pro zjištění základu daně z příjmů, ve znění pozdějších předpisů.

558 – Tvorba a zúčtování zákonných opravných položek

Tvorba opravné položky na vrub účetních nákladů, jakož i rozpuštění opravné položky ve prospěch účetních nákladů je daňově účinným nákladem, pokud se jedná o opravnou položku splňující podmínky dle zákona č. 593/1992 Sb., o rezervách pro zjištění základu daně z příjmů, ve znění pozdějších předpisů.

Pro daňovou uznatelnost tvorby opravné položky k pohledávkám dle uvedeného zákona a ZDP musí být současně splněno několik obecných podmínek a alespoň jedna speciální podmínka. V případě pohledávek se, po splnění zákonných podmínek, jedná například o opravné položky k insolvenčním pohledávkám, opravné položky k pohledávkám po splatnosti více než 18 měsíců či více než 30 měsíců, opravné položky k pohledávkám „bagatelním“.

559 – Tvorba a zúčtování ostatních opravných položek

Tvorba opravné položky na vrub účetních nákladů, jakož i rozpuštění opravné položky ve prospěch účetních nákladů není daňově účinným nákladem, pokud se nejedná o opravnou položku splňující podmínky dle zákona č. 593/1992 Sb., o rezervách pro zjištění základu daně z příjmů, ve znění pozdějších předpisů.

Náklady ve finanční oblasti

Účtová skupina 56 – Finanční náklady

561 – Prodané cenné papíry a podíly

ZDP obsahuje specifické podmínky pro daňovou uznatelnost těchto finančních nákladů.

562 – Úroky

ZDP obsahuje mnoho „testů“ pro daňovou uznatelnost úroků, které jsou uvedeny na různých místech zákona. Jako příklad jmenujme například 1) test na zahrnutí úroků do vstupní ceny hmotného majetku, 2) test časového rozlišení, 3) test nízké kapitalizace, 4) test na cenu obvyklou mezi kapitálově či jinak spojenými osobami. Jedná se o velmi specifickou oblast a vyžaduje podrobné nastudování.

563 – Kurzové ztráty

Do konce roku 2023 byly kurzové rozdíly považovány na obecné rovině za daňově uznatelnou položku. Od roku 2024 je zaveden institut režimu vylučování nerealizovaných kurzových rozdílů ze základu daně, který má svůj mechanismus fungování. Aby však mohl být u účetní jednotky uplatněn, musí se poplatník do tohoto režimu vylučování nerealizovaných kurzových rozdílů přihlásit u správce daně v zákonných termínech.

569 – Manka, škody a krádeže z finanční činnosti

Z hlediska ZDP funguje v tomto případě podobný mechanismus, který je popsaný u účtu 549 – Manka, škody a krádeže z provozní činnosti.

Účtová skupina 58 – Změna stavu zásob vlastní výroby a aktivace

581, 582, 583 – Změna stavu zásob vlastní výroby

Na obecné rovině se posuzují tyto účty za daňově uznatelné. Nezapomínejme na správnou aplikaci metod oceňování zásob při vyskladnění (historické ocenění, FIFO, vážený aritmetický průměr, pevná skladová cena).

585 – Aktivace materiálu a zboží

Na obecné rovině se posuzují tyto účty za daňově uznatelné.

586 – Aktivace vnitropodnikových služeb

Na obecné rovině se posuzují tyto účty za daňově uznatelné.

Účtová skupina 59 – Daně z příjmů a převodové účty a rezerva na daň z příjmů

591 – Daň z příjmů z běžné činnosti – splatná

Tento náklad je považován za daňově neuznatelný. Nezapomeňme, že může vykazovat zůstatek na straně Dal.

592 – Daň z příjmů z běžné činnosti – odložená

Tento náklad je považován za daňově neuznatelný. Nezapomeňme, že může vykazovat zůstatek na straně Dal.

595 – Dodatečné odvody daní z příjmů

Tento náklad je považován za daňově neuznatelný. Nezapomeňme, že může vykazovat zůstatek na straně Dal.

Výnosy v provozní oblasti

Účtová skupina 60 – Tržby za vlastní výkony a zboží

601, 602, 604 – Tržby z prodeje výrobků, služeb a zboží

Na obecné rovině jsou tyto účty považovány za daňově uznatelné.

Účtová skupina 64 – Jiné provozní výnosy

641 – Tržby z prodeje dlouhodobého hmotného a nehmotného majetku

Na obecné rovině jsou tyto účty považovány za daňově uznatelné.

642 – Tržby z prodeje materiálu

Na obecné rovině jsou tyto účty považovány za daňově uznatelné.

644 – Smluvní pokuty a úroky z prodlení

Smluvní pokuty a úroky z prodlení, které účetní jednotka fakturuje vůči svým obchodním partnerům jsou daňově uznatelným výnosem až v okamžiku zaplacení dlužníkem.

Ostatní provozní výnosy

Tento účet je zpravidla používán při účtování inventarizačních přebytků, které se na obecné rovině považují za daňově uznatelný výnos.

Výnosy ve finanční oblasti

Účtová skupina 66 – Finanční výnosy

663 – Kurzové zisky

Do konce roku 2023 byly kurzové rozdíly považovány na obecné rovině za daňově uznatelnou položku. Od roku 2024 je zaveden institut režimu vylučování nerealizovaných kurzových rozdílů ze základu daně, který má svůj mechanismus fungování. Aby však mohl být u účetní jednotky uplatněn, musí se poplatník do tohoto režimu vylučování nerealizovaných kurzových rozdílů přihlásit u správce daně v zákonných termínech.

Klasifikace nákladů a výnosů v Money S3

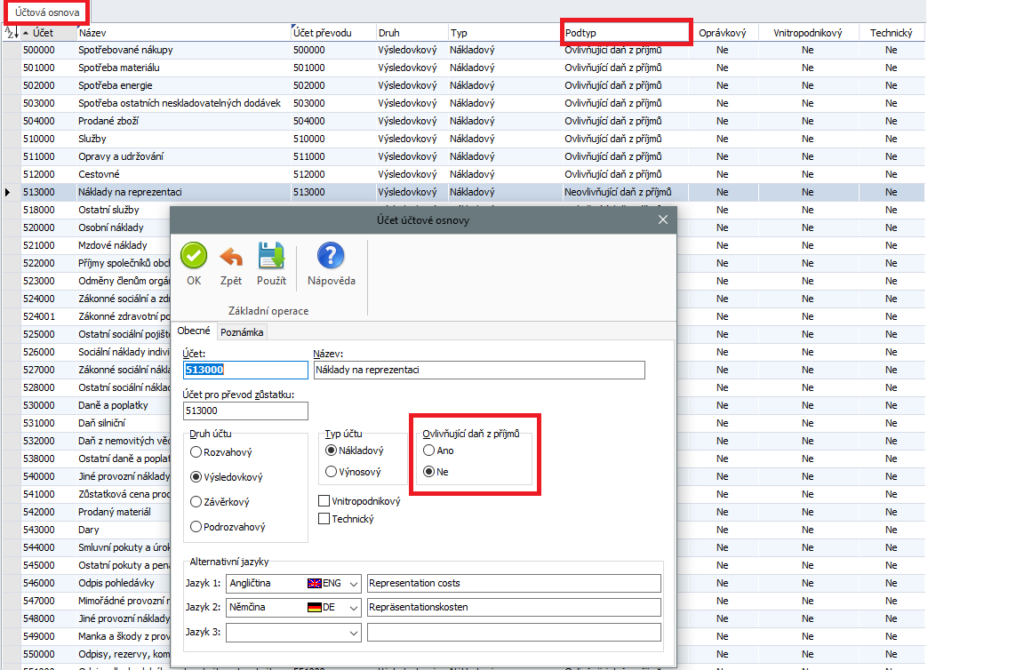

Ve videu výše v čase 3:20 uvidíte, jak to funguje v účetním programu Money S3. U každého z nákladových nebo výnosových účtů v účtové osnově si nastavíte podtypem účtu, zda ovlivňuje daň z příjmu, nebo ne.

Při tvorbě sestav, například Výkazu zisku a ztráty, si zvolíte, jestli do ní chcete zahrnout pohyby na účtech ovlivňujících daň z příjmů nebo neovlivňující daň z příjmu.

Pokud hledáte účetní program, který vám účetnictví opravdu usnadní, vyzkoušejte si zdarma právě Money S3. Patří mezi oblíbené nástroje profesionálních účetních, protože jim šetří spoustu času. Například nemusí ručně čistit saldo, ale Money S3 to udělá za ně. Pouze pak zkontrolují položky, které se programu nepodařilo automaticky spárovat.

Výrazně vám také usnadní zpracování přijatých dokladů. Umí z nich automaticky vyčíst údaje, takže je už nepřepisujete ručně. Jen zkontrolujete, že vše sedí.

- Zákon č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů

- Líbal, Tomáš. Účetnictví – principy a techniky. 5. aktualizované vydání. Praha: Institut certifikace Svazu účetních, a.s. 2019. 424 s.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.