Obsah

Uplatněním slevy na manžela či manželku si snížíte daňovou povinnost a ulevíte rodinnému rozpočtu téměř o 25 000 Kč. Za jakých podmínek si slevu můžete uplatnit a jaké k tomu potřebujete dokumenty?

Na jaře 2026 podáváte daňové přiznání za rok 2025. V článku se podíváme, jak do tohoto přiznání uvést slevu na manželku / manžela.

Daňovou slevu na manželku / manžela můžete uplatnit jen jednou ročně. Učinit tak můžete v daňovém přiznání (jestliže si daně zpracováváte sami, to se nejčastěji týká OSVČ), nebo v ročním zúčtováním u zaměstnavatele.

Kolik činí sleva na manželku a kdy na ni máte nárok

Základní výše slevy činí 24 840 Kč za rok. Jestliže se jedná o manžela či manželku s průkazem ZTP/P, zvyšuje se tato částka na dvojnásobek, tedy na 49 680 Kč.

Abyste tuto slevu mohli uplatnit, pohlídejte si dvě podmínky.

1. Sezdaní partneři

Slevu na manžela / manželku nemůžete uplatňovat u přítelkyně nebo přítele, i když s vámi žijí ve stejné domácnosti a starají se o vaše společné děti.

Podle zákona slevu čerpají jen ti, kteří uzavřou manželství či registrované partnerství.

Od roku 2024 dochází ke zpřísnění podmínky pro uplatnění daňové slevy na vyživovaného manžela / manželku (registrovaného partnera / registrovanou partnerku) – vyživovaný manžel / manželka se musí starat o dítě do tří let věku ve společně hospodařící domácnosti.

2. Příjmy do limitu

Vaše druhá polovička musí mít roční příjmy nižší než 68 000 Kč.

Co se zahrnuje do příjmů manželky

Následující tabulka vám pomůže při určení výše příjmů za uplynulý rok.

| Příjmy, které se do limitu započítávají ✔️ | Příjmy, které se do limitu nezapočítávají ❌ |

| hrubá mzda a odměny z pracovních dohod (DPP či DPČ) | rodičovský příspěvek |

| příjmy z podnikání | dávky v hmotné nouzi a příspěvek na péči |

| příjmy z pronájmu | stipendium během studia |

| důchody ze sociálního pojištění (starobní a invalidní důchod) | zvýšení důchodu pro bezmocnost |

| nemocenské dávky | státní příspěvky na penzijní připojištění, na stavební spoření |

| peněžitá pomoc v mateřství (mateřská) | vrácení daně z příjmů za minulé zdaňovací období |

| dávky v nezaměstnanosti | dávky sociální podpory a sociální péče |

| přijaté dary | stipendia při studiu |

| příjmy podléhající srážkové dani (např. výplata podílů na zisku) |

Příjmy se vyčíslují vždy za uplynulé zdaňovací období, tedy za časový úsek od 1. ledna do 31. prosince.

Započítávání příjmů na konci roku

Problematické bývají přijaté částky na přelomu roku. Například:

- Mzda za prosinec 2025 vám sice na účet přijde až v lednu 2026, ale pro účely stanovení příjmu jednoho z manželů se započítává do příjmů roku 2025.

- U mateřské, nemocenské nebo starobního důchodu je naopak rozhodující měsíc, ve kterém byly vyplaceny. Dávky přijaté v lednu 2026 se tedy pro účely stanovení příjmů započítávají do roku 2026.

Co doložit při uplatnění slevy na manželku

K přílohám daňového přiznání (případně do mzdové účtárny) doložte:

- Čestné prohlášení, které obsahuje identifikační údaje manžela či manželky (registrovaného partnera / registrované partnerky) s nízkými příjmy (jméno, rodné číslo, bydliště, datum a místo podpisu). V něm stvrdí, že jejich příjmy ve zdaňovacím období 2025 nepřesáhly částku 68 000 Kč (podle § 35ba odst. 1 písm. b) zákona o daních z příjmů).

- Kopii dokladu totožnosti (např. občanského průkazu) manžela / manželky (registrovaného partnera / registrované partnerky) s nízkými příjmy.

Příjmy není nutné dokládat speciálním formulářem, potvrzují se čestným prohlášením. Pro toto čestné prohlášení neexistuje žádný závazný vzor.

Stačí tedy, když vytvoříte dokument s nadpisem Čestné prohlášení, které vyplní váš manžel / manželka (registrovaný partner / registrovaná partnerka). Můžete se inspirovat například tímto textem:

Já, [doplňte jméno a příjmení], rodné číslo: [doplňte rodné číslo], trvalým bydlištěm [doplňte adresa] prohlašuji, že jsem měl/a v roce [doplňte rok] nižší příjmy než 68 000 Kč.

Rovněž je vhodné uvést textaci, v níž je čestně prohlášeno, že je vyživovanou osobou pečováno o vyživované dítě poplatníka, které nedovršilo věku 3 let.

Následně se vyživovaná osoba podepíše a uvede datum a místo podpisu.

U majitelů ZTP/P je kromě výše uvedených dokumentů nutné nárok na slevu prokázat kopií průkazu ZTP/P.

V daňovém přiznání za rok 2025 počátkem roku 2026 je tedy navíc nutné prokázat splnění podmínky, že vyživovaný manžel / manželka (registrovaný partner / registrovaná partnerka) pečují o dítě do tří let věku ve společně hospodařící domácnosti. Bezdětné páry tak už nárok na slevu na manžela/manželku neuplatní.

Nárok na daňový bonus u slevy na manželku nevzniká

Mějte také na paměti, že sleva na manžela / manželku snižuje vypočtenou daň z příjmů maximálně do nuly (podobně jako jiné slevy na dani). To znamená, že vám stát nevyplatí daňový bonus, jako je zvykem třeba u daňového zvýhodnění na děti (někdy přezdívaném sleva na dítě).

Při svatbě a uzavření registrovaného partnerství / rozvodu a zrušení registrovaného partnerství / úmrtí / narození dítěte v průběhu roku se sleva poměrně krátí

Pokud žijete ve sňatku / registrovaném partnerství několik let, slevu si uplatníte v plné výši. Jestliže však ke svatbě / uzavření registrovaného partnerství došlo v průběhu loňského roku, výše slevy se poměrně krátí a rozpočítává do jednotlivých měsíců.

Pokud například uzavřete svatbu v průběhu května, nárok na uplatnění slevy vám vzniká až od června (tedy od 1. dne měsíce následujícího po svatbě). V takovém případě svou daňovou povinnost snížíte o 14 490 Kč (uplatníte si měsíční slevu 2 070 Kč za 7 měsíců).

Daňová sleva na vyživovaného manžela / manželku (registrovaného partnera / registrované partnerky) se poměruje zejména v situaci uzavření / zrušení manželství / registrovaného partnerství a úmrtí. Od roku 2024 se poměrování rovněž provádí v situaci narození dítěte, a to opět počínaje měsícem následujícím po narození dítěte.

Narození dítěte a sleva na manželku

Další častou situací je, že se manželům narodí dítě. Z důvodu péče o něj jeden z partnerů opustí zaměstnání a jeho roční příjmy mohou být nižší než 68 000 Kč.

Příklad:

Manželům Kovářovým se 15. dubna narodilo první dítě. Předtím byla paní Kovářová zaměstnaná a její hrubá mzda byla 40 000 Kč. Na mateřskou dovolenou nastoupila 6 týdnů před očekávaným termínem porodu, tedy 4. března. Mateřskou paní Kovářová pobírá do druhé poloviny září.

Za rok, ve kterém se narodilo jejich první dítě, si pan Kovář slevu na manželku nebude moci uplatnit. Do výše jejích příjmů se totiž započítává jak mzda, kterou paní Kovářová pobírala za leden a únor, tak i peněžitá pomoc v mateřství. Celkově její příjmy tedy přesáhly částku 68 000 Kč.

Co když dítě v průběhu roku dovrší 3 roky

Nejasná může být i situace, kdy dítě žijící ve společné domácnosti dovrší v průběhu roku 3 let. Za kalendářní měsíc, ve kterém dítě oslaví třetí narozeniny, už nárok na slevu na manželku/manžela s vyživovaným dítětem nemáte. Slevu tedy uplatníte pouze za předchozí celé měsíce.

Příklad:

Paní Nováková pečuje o dítě a její manžel si chce za rok 2024 uplatnit slevu na manželku. Jejich dítě oslavilo 3. narozeniny 15. září 2024. V takovém případě může manžel uplatnit slevu pouze za leden až srpen 2024, tedy za 8 měsíců (celkem 15 560 Kč). Za září už nárok na slevu zaniká, protože dítě v tomto měsíci dosáhlo 3 let.

Omezení pro OSVČ

Slevu si můžete odečíst také, pokud jako OSVČ při podnikání využíváte procentuální výdaje stanovené procentem z příjmů anebo vedete daňovou evidenci.

Pozor – pokud jste se přihlásili k tzv. paušální dani, která byla zavedena v lednu 2021, nemůžete čerpat žádné daňové odpočty a slevy, tím pádem ani slevu na manžela / manželku (vyživovaného partnera / vyživovanou partnerku).

Slevu na manžela / manželku (registrovaného partnera / registrovanou partnerku) si ovšem nemůžete uplatnit, pokud vám partner vypomáhá při výkonu vaší samostatné výdělečné činnosti jako tzv. spolupracující osoba. Příjmy a výdaje si v takovém případě rozdělíte mezi sebe.

Podívejte se na přehled všech daňových slev u OSVČ, které si uplatníte v přiznání k dani z příjmů fyzických osob.

Sleva na manželku v daňovém přiznání

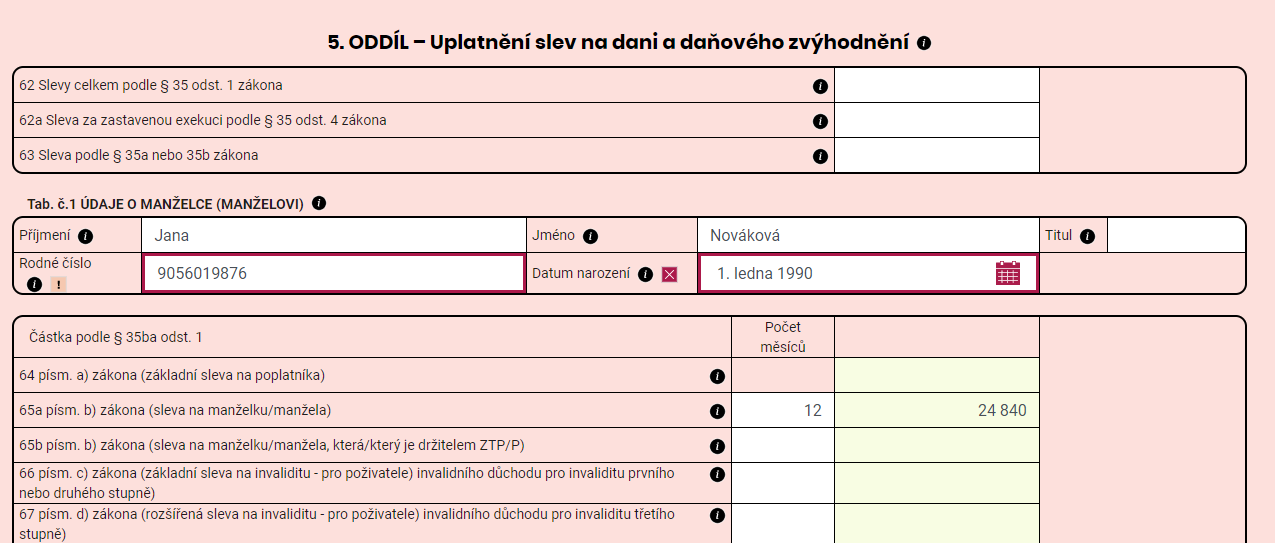

Na webu Moje daně najdete interaktivní daňové formuláře. Ve formuláři pro Daň z příjmu fyzických osob vyplníte údaje o manželce/manželovi v 5. oddíle. (Vyplňte je pouze v případě, že slevu uplatňujete, jinak můžete tyto kolonky přeskočit.)

Do interaktivního formuláře na řádku 65a uvedete, za kolik měsíců slevu čerpáte. Následně se vám ve formuláři automaticky zobrazí aktuální výše slevy.

K daňovému přiznání přidejte přílohy, o kterých jsme psali výše:

- čestné prohlášení partnera s nízkými příjmy,

- kopii jeho dokladu totožnosti,

- případně i kopii průkazu ZTP.

Přečtěte si další podrobné články na téma daňových slev:

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.