Obsah

Živnostníci a podnikatelé z řad OSVČ mohou odvádět zdravotní a sociální pojištění společně s platbou daně z příjmů paušálem. Tzv. paušální daň OSVČ ulehčuje administrativu a některým i šetří peníze. Přečtěte si, zda se vám odvody v paušálním režimu vyplatí a jak se liší oproti klasickým.

Od 1. ledna 2021 OSVČ s jedním formulářem a platbou splní všechny tři povinnosti – odvod zdravotního a sociálního pojištění i platbu daně z příjmů. Podnikatelé se k paušální dani přihlásí dobrovolně, ulehčí si administrativu a ušetří čas, který by jinak strávili papírováním.

Paušální daň, která v roce 2024 v prvním pásmu činí 7 498 Kč měsíčně, v sobě zahrnuje:

- zdravotní pojištění ve výši 2 968 Kč,

- pojistné na sociální zabezpečení ve výši 4 430 Kč

- a daň z příjmů v symbolické částce 100 Kč, která kompenzuje vyšší odvod na sociálním pojištění.

Za rok 2024 tak každá OSVČ v prvním pásmu odvede 89 976 Kč. Částka se každým rokem přirozeně zvyšuje. Na vývoj paušální daně má totiž vliv nejen zvyšování záloh na pojištění, ale také inflace, HDP i nezaměstnanost.

TIP: Přečte si aktuální článek pro paušální daň v roce 2023

Paušální daň využijí drobní živnostníci

K paušální dani na celý rok se mohou přihlásit podnikatelé, kteří mají roční obrat do 2 milionů korun (v roce 2022 tato hranice byla 1 milion korun).

Maximální obrat ale není jediná podmínka, kterou musí splnit. Podle zákona č. 540/2020 Sb. se k paušální dani může pro nadcházející roky přihlásit pouze podnikatel, který:

- není plátcem DPH a nemá k ní registrační povinnost,

- nevykonává funkci společníka veřejné obchodní společnosti nebo komplementáře komanditní společnosti,

- není dlužníkem, vůči kterému by úřady zahájily insolvenční řízení

- a nemá příjmy ze závislé činnosti s výjimkou příjmů z DPP do 10 000 Kč měsíčně nebo z DPČ do 4 000 Kč měsíčně.

Tři pásma paušální daně

Kvůli navýšení limitu pro vstup do režimu paušální daně se zvětšil počet podnikatelů, kteří se k ní mohou přihlásit. Proto se od roku 2023 rozdělila paušální daň do tří pásem. Podnikatelé se do nich rozřazují podle výše příjmů a druhu vykonávané činnosti (respektive uplatnitelného výdajového paušálu).

| roční příjmy | 80% uplatnitelný paušál | 60% uplatnitelný paušál | 40% uplatnitelný paušál |

| do 1 milionu Kč | 1. pásmo | 1. pásmo | 1. pásmo |

| do 1,5 milionu Kč | 1. pásmo | 1. pásmo | 2. pásmo |

| do 2 milionů Kč | 1. pásmo | 2. pásmo | 3. pásmo |

| Poznámka: pokud máte roční příjmy nad 1,5 milionu korun, musí být pro zařazení do uvedeného pásma 60% nebo 80% paušál uplatnitelný alespoň na 75 % vašich příjmů. | |||

Pokud podnikatel nově vstoupí do paušálního režimu, zvolí si pásmo podle výše příjmů. Když má paušální daň už z předchozích let, zůstává v příslušném pásmu.

Nižší administrativa na úkor daňových úlev

S jediným odvodem se živnostníci zbaví komunikace se třemi úřady. Jednoduše si nastaví trvalý příkaz do 20. dne daného měsíce na částku:

- 7 498 Kč pro první pásmo,

- 16 745 Kč pro druhé pásmo

- nebo 27 139 Kč pro třetí pásmo.

Dopředu si tak vyřeší všechny své povinnosti. S paušální daní jim dokonce odpadá povinnost podání daňového přiznání či přehledů pojistného.

Jak si nastavíte trvalý příkaz k paušální dani

Paušální daň zaplatíte na účet příslušného finančního úřadu s

- předčíslím bankovního účtu 2866,

- číslem účtu daného finančního úřadu

- a kódem banky 0710 (kód ČNB).

Za variabilní symbol dosadíte IČO, tedy obecný nebo vlastní identifikátor. U fyzické osoby je obecným identifikátorem rodné číslo bez mezer a lomítka.

S paušální daní se podle Ministerstva financí také:

- vyhnete nákladům na daňové poradce nebo účetní,

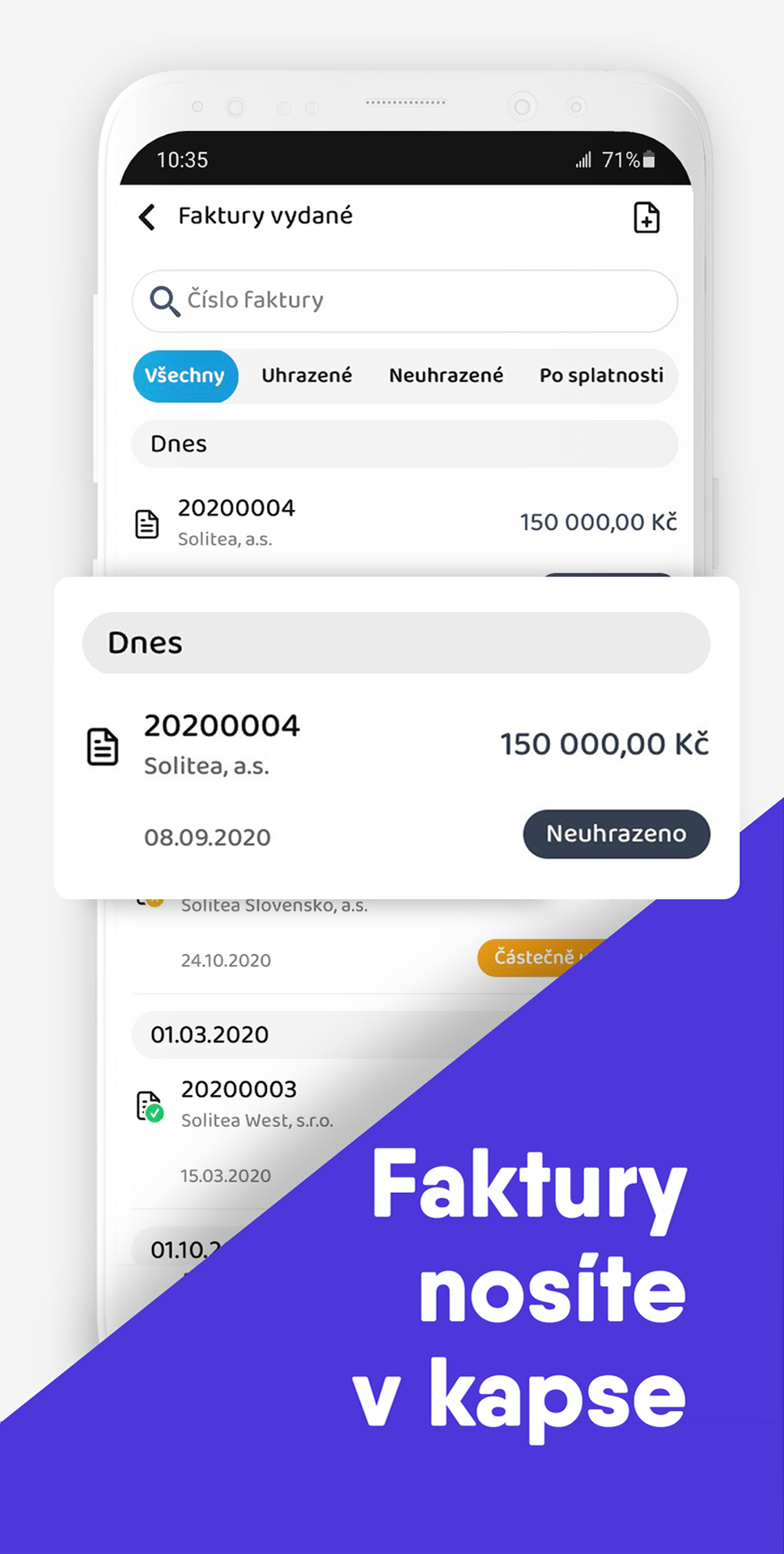

- snížíte počet kontrol z finančního úřadu. Doporučujeme však pečlivou evidenci příjmů, kterou může chtít finanční úřad doložit – například s fakturační službou iDoklad, kde budete mít všechny faktury na jednom místě, včetně výše příjmů.

- Vystavování a evidence faktur a prodejních dokladů

- Sledování příjmů a výdajů

- Správa obchodních kontaktů

- a mnoho dalšího

Přihlášení k paušální dani má i své nevýhody. Podnikatelům s ním odpadá možnost uplatňovat daňové slevy a úlevy. Nebudou moci uplatnit slevu na:

- poplatníka,

- manžela/manželku,

- manžela – držitele průkazu ZTP/P,

- částečný invalidní důchod,

- plný invalidní důchod,

- průkaz ZTP/P

- nebo daňové zvýhodnění či bonus na děti.

Podnikatelé si v daňovém základu neuplatní ani zaplacené úroky z hypotečního úvěru nebo životní pojištění.

Komu se vyplatí paušální daň

To, zda se vám paušální daň vyplatí, záleží na výši příjmů, způsobu výpočtu výdajů a případných daňových úlevách.

Vezměme si podnikatele s ročními tržbami 800 tisíc Kč, který využívá 40% výdajový paušál. Paušální daň ve výši 7 498 Kč měsíčně (protože spadá do 1. pásma) se mu vyplatí, pokud je bezdětný a uplatňuje pouze slevu na poplatníka, ale i jako rodiči, který by uplatnil navíc slevu až na dvě děti. V prvním případěušetří měsíčně 5 324 Kč.

| Počet dětí | Daň po slevách | Sociální pojištění | Zdravotní pojištění | Celkové roční odvody a daň | Celkové měsíční odvody | Rozdíl odvodů oproti paušální dani |

| 0 | 41 160 Kč | 77 088 Kč | 35 616 Kč | 153 864 Kč | 12 822 Kč | 5 324 Kč |

| 1 | 25 956 Kč | 77 088 Kč | 35 616 Kč | 138 660 Kč | 11 555 Kč | 4 057 Kč |

| 2 | 3 636 Kč | 77 088 Kč | 35 616 Kč | 116 340 Kč | 9 695 Kč | 2 197 Kč |

Paušální daň se vyplatí zejména podnikatelům s nízkým výdajovým paušálem. V tomto případě s příjmem 800 tisíc korun ročně a 40% výdaji.

Naopak drobní podnikatelé, kteří využívají 80% výdajový paušál na paušální dani spíše prodělají. Například drobnému podnikateli s ročními příjmy 400 tisíc korun se paušální daň nevyplatí s dětmi ani bez nich. Bezdětný podnikatel by s ní ročně odvedl o 8 136 korun více.

Jestli se vám paušální daň vyplatí, zjistíte jednoduše s daňovou kalkulačkou Ministerstva financí na jejich stránkách.

Paušální daň: opatření, které zmenšuje rozdíly v důchodech

Stát vnímá paušální daň jako opatření, které zmenší rozdíly mezi odvody zaměstnanců a živnostníků. Většina OSVČ totiž odvádí jen minimální sociální pojistné. Díky konceptu paušální daně podnikatelé odvedou sice jen 100 Kč na daních, ale připlatí do důchodového systému, čímž si zvýší i důchody.

Stát si od paušální daně slibuje posílení důchodového pilíře. Zachovává přitom dobrovolné přispívání vyšší částkou na penzijní připojištění.

Jak se k paušální dani přihlásit

K přihlášení do paušálního režimu slouží formulář Ministerstva financí, tzv. Oznámení o vstupu do paušálního režimu, který je k dispozici k vyplnění online v aplikaci, nebo ke stažení ve formátu PDF. Oznámení podáte pomocí datové schránky, případně poštou nebo osobně na finančním úřadě.

Pokud máte jako OSVČ datovou schránku zřízenou ze zákona a máte ji zpřístupněnou, musíte se k paušální dani přihlásit přes ni.

Čas na vstup do paušálního režimu máte každý rok od 1. do 10. ledna. Pokud s podnikáním teprve začínáte, dokument pošlete ještě před zahájením činnosti kdykoliv v průběhu roku.

Pokud jste tedy začali s paušální daní od roku 2024, oznámení jsme museli odeslat nejpozději 10. ledna 2024. Pokud jste to do 10. ledna nestihli, můžete do režimu vstoupit až za rok. Jakmile se k paušální dani jednou přihlásíte, v příštích letech už o ni nežádáte. Paušální daň odvádíte, dokud splňujete podmínky.

Se zasláním oznámení podnikatelé potvrzují splnění podmínek k zapsání do paušální daně a nic více již neřeší. Nastaví si jen trvalý příkaz s platbou paušální daně a zruší si platby záloh na sociálním a zdravotním pojištění v internetovém bankovnictví. Informaci o zrušení záloh si už řeší Finanční úřad se zdravotní pojišťovnou i správou sociálního zabezpečení sám.

Kdy podnikatelům zaniká možnost platby daně paušálem

Pokud živnostník během roku přesáhne limit příjmů z podnikání ve výši 2 milionů korun, skutečnost oznámí do 15 dnů finančnímu úřadu a od té chvíle opět platí zálohy a podává daňové přiznání. Dosažení limitu příjmů si hlídá sám díky vedení základní evidence příjmů.

Pokud se podnikatel ocitne v dlouhodobé pracovní neschopnosti, doporučujeme přerušit živnost, se kterou zaniká i povinnost platby záloh k paušální dani. Zálohy pak neplatí od nadcházejícího měsíce.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.

![[Září 2021] Ruční výběr klíčových událostí pro malé a střední firmy](https://money.cz/novinky-a-tipy/wp-content/uploads/sites/2/2022/01/Zari_21-300x200.png)

![[Leden 2021] Ruční výběr klíčových událostí pro malé a střední firmy](https://money.cz/novinky-a-tipy/wp-content/uploads/sites/2/2022/01/blog_2021_1-1-300x200.png)