Obsah

Každý plátce daně z přidané hodnoty musí pravidelně jednou za měsíc, případně za čtvrtletí, podat přiznání k DPH. Pokud jako plátce DPH teprve začínáte a vyplňování formuláře ještě nemáte v ruce, pomůže vám náš návod krok za krokem.

Přiznání k dani z přidané hodnoty

Přiznání k DPH je dokument, ve kterém vyčíslíte výši DPH, kterou odvádíte státu. Obvykle jako měsíční plátce podáváte přiznání každý měsíc, za určitých podmínek se můžete stát čtvrtletním plátcem. Pro odevzdání přiznání i zaplacení daně platí lhůta do 25. dne měsíce následujícího po konci zdaňovacího období.

Přiznání za leden tedy podáváte do 25. února. Pokud tento den připadá na víkend či svátek, počítá se nejbližší následující pracovní den.

Přiznání k dani z přidané hodnoty – formulář

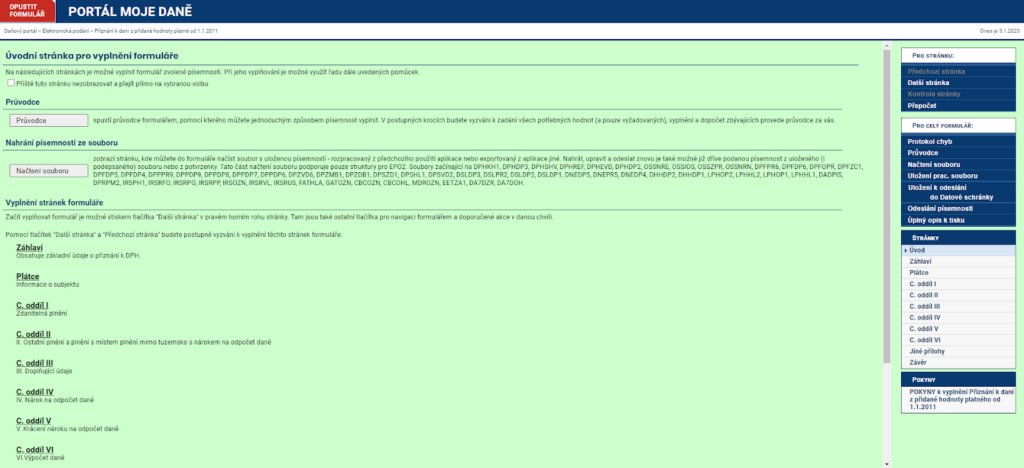

Právnické osoby i podnikatelé jakožto držitelé datové schránky mohou podávat přiznání k DPH pouze elektronicky. Od 1. 1. 2024 je to vzor přiznání č. 24. Využít k tomu můžete právě datovou schránku, nebo aplikace Elektronická podání či Online finanční úřad.

Když se chystáte formulář přiznání k dani z přidané hodnoty vyplňovat, připravte si:

- své, respektive firemní identifikační údaje (IČO, DIČ,…)

- údaje o přijatých plněních, tedy částky za dodané zboží a služby včetně sazby a výše DPH, které získáte z daňové evidence,

- údaje o odečtené DPH (např. za zboží zakoupené v daném období a používané k podnikání).

Vedení daňové evidence vám usnadní účetní program Money S3. Budete mít přehled o všech výdajích a příjmech, které potřebujete uvést do přiznání k DPH. Vyzkoušejte si program zdarma.

Všechny částky v přiznání zaokrouhlujte na celé koruny.

A. Oddíl

V první části formuláře vyplníte údaje o příslušném finančním úřadu. V online formuláři stačí vybrat úřad ze seznamu, v tiskopisu musíte vyplnit ručně, ve kterém kraji a na kterém územním pracovišti přiznání podáváte.

Dále uvedete DIČ poplatníka. Případně IČ nebo rodné číslo, pokud nejste plátci DPH (například při koupi vozu z jiného státu EU totiž musíte odvést DPH, i když nejste plátce).

Následně zaškrtnete, jaký druh přiznání podáváte:

- řádné,

- opravné, pokud jste řádné již odevzdali, ale ještě v termínu (do 25. dne) jste zjistili chybu nebo potřebujete nějaký údaj doplnit,

- dodatečné, pokud potřebujete přiznání opravit již po lhůtě pro odevzdání. U dodatečného přiznání vyplníte datum, kdy jste chybu zjistili.

>> TIP: Rozdíl mezi opravným a dodatečným daňovým přiznáním jsme podrobněji popsali v článku.

Pokud k přiznání přidáváte přílohy, do kolonky vepíšete jejich počet.

Vyplníte také zdaňovací období, za které přiznání podáváte. Tedy měsíc nebo čtvrtletí a rok. Pole od a do vyplňujete jen v případě, že přiznání podáváte pouze za část měsíce.

V další části vyberete, zda jste:

- plátce daně,

- skupina spojených osob registrovaných k dani,

- identifikovaná osoba,

- neplátce daně.

Pole Kód zdaňovacího období následujícího roku vyplníte pouze tehdy, když měníte délku zdaňovacího období:

- pro přechod z měsíčního na čtvrtletní plátcovství uvedete Q,

- pro přechod ze čtvrtletního na měsíční plátcovství uvedete M.

Poté vyplníte údaje o poplatníkovi, tedy o fyzické či právnické osobě, za kterou přiznání podáváte. V kolonce Hlavní ekonomická činnost vybíráte tu převažující za zdaňovací období.

B. oddíl

V případě, že přiznání vyplňuje a podepisuje osoba odlišná od daňového poplatníka, vyplní B. oddíl daňového přiznání. To je v případě, že vám přiznání zpracovává daňový poradce, nebo třeba osoba spravující pozůstalost po majiteli firmy.

Při online podání není potřeba formulář ručně podepisovat ani orazítkovat.

C. oddíl

Ve třetí části přiznání už vyplníte veškerá zdanitelná plnění, výši daně a nárok na odpočet:

I. Zdanitelná plnění

V 1. a 2. řádku vyplníte souhrnný základ daně a výši daně za všechno zboží a služby, které jste v daném období dodali. Jeden řádek je pro základní sazbu DPH, druhý pro sníženou (i v dalších částech formuláře).

Ve 3. a 4. řádku vyplňujete sazbu daně a daň za zboží pořízené z jiného státu EU. Tuto kolonku využívají jak plátci DPH, tak například právě identifikované osoby.

5. a 6. řádek se vás týká, pokud jste pořídili zboží či přijali službu od osoby registrované k platbě daně v jiném státu EU. 7. a 8. řádek vyplníte, pokud dovážíte zboží ze zahraničí.

9. řádek se týká například neplátců daně, kteří pořídili nový dopravní prostředek z jiného státu EU. Vyplní sem základ daně a její výši.

10. a 11. řádek vyplníte, pokud jste přijali zboží nebo službu v režimu přenesené daňové povinnosti.

Řádky 12 a 13 se týkají ostatních zdanitelných plnění, u kterých vzniká povinnost přiznat daň. Jde například o zboží a služby, které jste koupili od cizince s místem plnění v ČR.

II. Ostatní plnění a plnění s místem plnění mimo tuzemsko s nárokem na odpočet daně

Do řádku 20 vyplňujete hodnotu plnění, které jste dodali do jiného státu EU plátci daně.

Řádek 21 slouží pro vyplnění hodnoty plnění za poskytnuté služby s místem plnění v jiném členském státě. Údaje o vývozu zboží vyplníte v řádku 22.

V řádku 23 vyplňujete údaje k dodání nového dopravního prostředku neplátci DPH v jiném státě EU.

Řádek 24 vyplníte, pokud hodnota zboží dodaného do jiného státu EU přesáhne registrační limit dané země nebo pokud je místem plnění jiný stát EU, než do kterého zboží posíláte.

Pokud jste dodali zboží nebo službu v režimu přenesené daňové povinnosti, hodnotu tohoto plnění uvedete v řádku 25.

Řádek 26 slouží pro uvedení ostatních uskutečněných plnění s nárokem na odpočet daně, která jste neuvedli v předchozích řádcích. Jedná se např. o plnění uskutečněných mimo tuzemsko.

III. Doplňující údaje

V řádcích 30 a 31 zaznamenáte údaje o zjednodušeném postupu při dodání zboží formou třístranného obchodu.

Řádek 32 se týká dovozu zboží, které je osvobozeno od daně.

Poslední část oddílu se vyplňuje v případě opravy daně u nedobytné pohledávky, například při zahájení exekuce nebo insolvenčního řízení.

IV. Nárok na odpočet daně

Řádek 40 vyplňujete pro základní sazbu, řádek 41 pro sazbu sníženou.

V řádku 40 a 41 uvedete souhrnně za všechna plnění přijatá od plátců DPH základ daně, nárok na odpočet daně v plné výši a krácený odpočet, například u majetku, který kromě podnikání užíváte i pro soukromé účely.

V řádku 42 to stejné vyplníte pro plnění přijaté při dovozu zboží, kdy je správcem daně celní úřad. Řádky 43 a 44 slouží k uvedení odpočtů z plnění vykázaných v řádcích 3 až 13.

V řádku 45 uvedete celkový odpočet a krácený odpočet z výše uvedených částek.

Řádek 46 slouží k sečtení všech výše uvedených hodnot (řádky 40 až 45), a to v plné i krácené výši.

Do řádku 47 uvedete hodnotu pořízeného majetku, který jste v daném zdaňovacím období začali k podnikání využívat.

V. Krácení nároku na odpočet daně

V řádku 50 uvedete součet částek za veškerá plnění osvobozená od daně.

V řádku 51 do kolonky S nárokem na odpočet zapište součet částek z řádků 1 a 2 (sloupec Základ daně), 20 a 26 (sloupec Hodnota). Do kolonky Bez nároku na odpočet uvedete částku uvedenou v řádku 50.

Do řádku 52 napíšete koeficient vypočítaný z údajů za zdaňovací období předcházejícího kalendářního roku. V řádku 53 uvedete vypořádací koeficient daný zákonem a do pole Změna odpočtu uvedete rozdíl nároku na krácený odpočet a již uplatněných krácených nároků za celý rok.

VI. Výpočet daně

Do řádku 60 uvedete úpravy odpočtu daně u dlouhodobého majetku, pokud dojde ke změně v rozsahu jeho používání. Úprava se obvykle provádí za poslední zdaňovací období kalendářního roku.

V řádku 61 uvedete hodnotu skutečně vrácené daně fyzickým osobám při vývozu zboží.

Ve formuláři se dále nachází součtové řádky 62 až 65:

- v řádku 62 uvádíte výši daně (součet řádků 1 až 13, od toho odečtený řádek 61, přidaná daň podle § 108 jinde neuvedená),

- v řádku 63 odpočet daně (součet řádků 46 V plné výši, 52 Odpočet, 53 Změna odpočtu, 60),

- v řádku 64 vlastní daň (rozdíl řádků 62 a 63),

- v řádku 65 nadměrný odpočet (rozdíl řádků 63 a 62).

Řádek 66 vyplníte pouze při podání dodatečného přiznání a jde o rozdíl řádků 62 a 63.

Jak vyplnit přiznání k DPH v účetním programu Money S3

Pokud účtujete v programu Money S3, přiznání k DPH jednoduše podáte přímo v programu. Usnadníte si tím vyplňování formuláře, program za vás navíc kontroluje správnost vyplněných polí. Přiznání rovnou elektronicky odešlete, případně exportujete pro odeslání přes datovou schránku nebo daňový portál Finanční správy.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.