Obsah

Prohlášení poplatníka daně z příjmů fyzických osob nebo také růžový formulář vyplňuje většina zaměstnanců. Pokud jste zaměstnavatel, poradíme vám, jak s kolegy formulář vyplnit.

Podpisem růžového formuláře zaměstnanec potvrzuje způsob odvádění záloh na daň z příjmů. Prohlášení také slouží k tomu, aby mohl už v průběhu zdaňovacího období (roku) uplatňovat:

- základní slevu na poplatníka,

- základní nebo rozšířenou slevu na invaliditu,

- slevu na držitele průkazu ZTP/P,

- slevu na studenta,

- nebo daňové zvýhodnění na děti.

Z tohoto důvodu může mít zaměstnavatel podepsané vždy jen jedno prohlášení, i když pracuje pro více zaměstnavatelů. Pokud by měl podepsaných více prohlášení, hrozí mu pokuta od finanční správy.

Kdo může, či nemůže prohlášení podepsat

Prohlášení poplatníka mohou podepsat všichni zaměstnanci v klasickém zaměstnaneckém poměru, ale i externisté na dohodě o pracovní činnosti nebo dohodě o provedení práce.

Přehled všech druhů zaměstnaneckého poměru i práce konané mimo něj jsme sepsali v samostatném článku.

Zaměstnanci, kteří jsou zároveň studenti, důchodci, nebo OSVČ, často řeší, zda mohou růžový papír také podepsat. Je to následovně:

- Studenti mohou prohlášení poplatníka podepsat stejně jako všichni ostatní zaměstnanci. Navíc mohou uplatnit slevu na studenta, kterou v prohlášení zatrhnou. (Tuto slevu do budoucna ruší konsolidační balíček, naposledy ji uplatníte v přiznání podávaném na jaře 2024.)

- Pracující důchodci mají nárok na daňové slevy stejně jako běžní zaměstnanci. Prohlášení poplatníka tedy mohou podepsat standardním způsobem.

- Osoby samostatné výdělečně činné, které jsou zároveň zaměstnanci, mohou u svého zaměstnavatele prohlášení podepsat, aby uplatnili daňové slevy každý měsíc (a ne až s podáním daňového přiznání). Nesmí ale u zaměstnavatele podepsat roční zúčtování daně, místo toho podávají daňové přiznání.

Pokud s vámi zaměstnanec růžový formulář nepodepíše, nemusíte při výpočtu jeho zdanitelné mzdy přihlížet ke slevám a nezdanitelným částkám.

Pro aktuální zdaňovací období (rok) podepisují zaměstnanci prohlášení při nástupu do zaměstnání (nejpozději do 30 dnů od nástupu) a pak každoročně nejpozději do 15. února.

Formulář stáhnete například ze stránek finanční správy.

Kdo může či nemůže prohlášení podepsat

Zaměstnanci, kteří jsou zároveň studenti, důchodci nebo OSVČ, často řeší, zda mohou růžový papír také podepsat. Obecně platí, že růžové prohlášení mohou podepsat všichni, kdo jsou v zaměstnaneckém poměru. U zmíněných tří skupin je to s podpisem následovně:

- Studenti mohou prohlášení poplatníka podepsat stejně jako všichni ostatní zaměstnanci. Dokonce v tomto případě mohou uplatnit slevu na studenta, kterou v prohlášení zatrhnou.

- Pracující důchodci mají nárok na daňové slevy stejně jako běžní zaměstnanci. Prohlášení poplatníka tedy mohou podepsat standardním způsobem.

- Osoby samostatné výdělečně činné, které jsou zároveň zaměstnanci, sice mohou u svého zaměstnavatele prohlášení podepsat, ale nemá to příliš smysl. OSVČ totiž uplatňují daňové slevy a zvýhodnění v daňovém přiznání, které stejně musí samy vyplnit. Vyplnění růžové prohlášení se tak vyplatí pouze ve výjimečných případech, kdy OSVČ daňové přiznání podávat nemusí (například při příjmu do 6 000 Kč za rok).

TIP: Přečtěte si podrobně, kdo má povinnost podat daňové přiznání.

Jak růžový formulář vyplnit

Růžový formulář má povinnost vyplnit zaměstnanec, nikoliv zaměstnavatel. Je však rozumné zaměstnancům základní údaje předvyplnit, ať máte jistotu, že ve formuláři neudělají chybu a nebudete ho muset vyplňovat znovu. Doporučujeme předvyplněním pověřit vašeho účetního nebo využít elektronický program na daňové přiznání.

Prohlášení se skládá z šesti částí, které s vámi nyní projdeme.

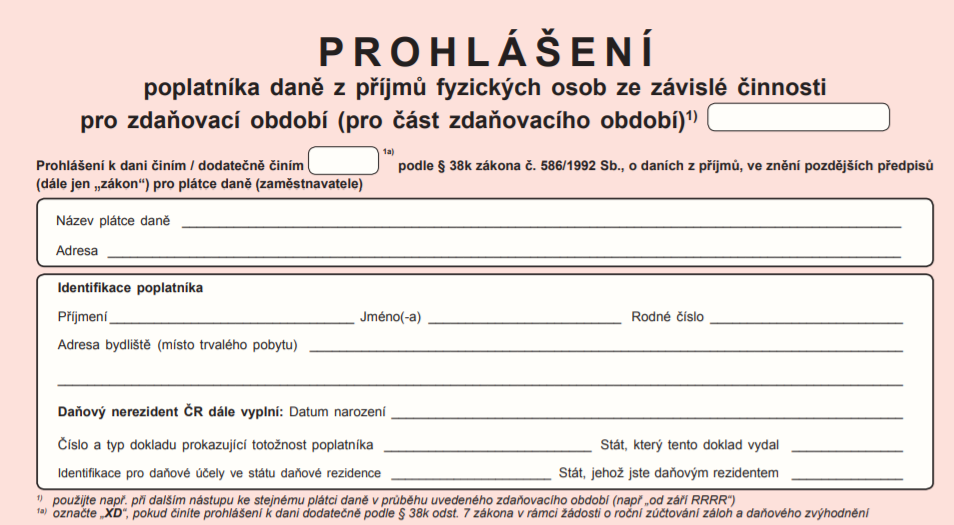

1. Základní údaje o plátci a poplatníkovi

Zde nejprve vyplňte rok zdaňovacího období. Nejde-li o dodatečné prohlášení, nechejte kolonku za „dodatečně činím“ prázdnou. Podepisujete-li dodatečně, vyplňte do ní „XD“.

Do řádků s názvem a adresou plátce daně vyplňte údaje firmy, u které zaměstnanec prohlášení podepisuje (tedy vaší firmy).

Ve zbytku této sekce zaměstnanec vyplní své údaje. Když zaměstnanec v průběhu zdaňovacího období změní trvalé bydliště, není nutné kvůli tomu vyplňovat nové prohlášení.

Pokud má zaměstnanec jinou státní příslušnost než českou, musí vyplnit také všechny řádky za „Daňový nerezident ČR dále vyplní“. Pod číslo a typ dokladu uvede údaje z pasu nebo občanského průkazu ze země původu.

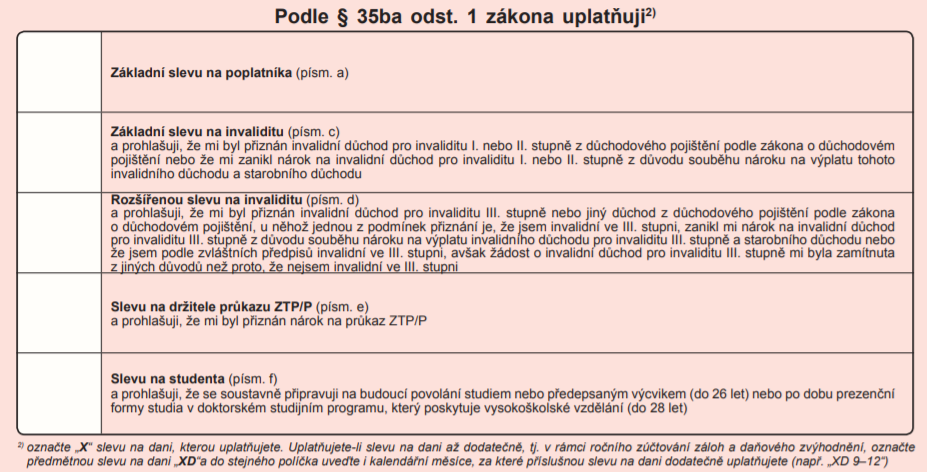

2. Slevy podle §35ba odst. 1

Zde zatrhněte políčka (písmenem X) se slevami, na které má zaměstnanec nárok.

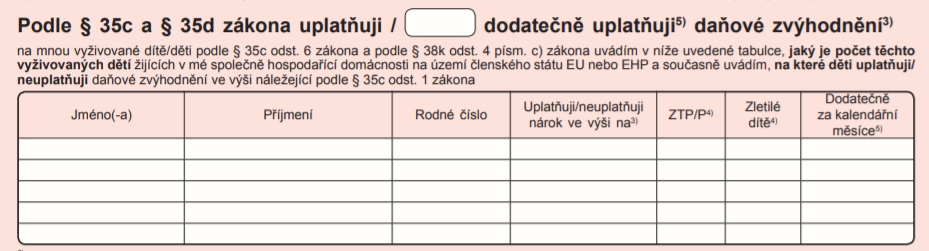

3. Daňové zvýhodnění na vyživované děti

Aby mohl zaměstnanec uplatnit daňové zvýhodnění na vyživované děti, musí vám doložit potvrzení druhého poplatníka (tedy manžela nebo manželky či druha nebo družky) o tom, že u svého zaměstnavatele neuplatňuje stejná zvýhodnění jako váš zaměstnanec. Pokud je druhý poplatník OSVČ nebo nezaměstnaný, stačí čestné prohlášení.

Vyživované dítě je podle zákona to, které se zaměstnancem žije ve společné domácnosti a je mu méně než 18 (případně méně než 26 let, pokud prezenčně studuje střední nebo vysokou školu).

Do bílých řádků vypíše zaměstnanec údaje o svých dětech. Pokud zaměstnanec na dítě zvýhodnění neuplatňuje, napíše do kolonky „Uplatňuji/neuplatňuji” slovo neuplatňuji. Děti, za které zvýhodnění uplatňuje pak označí číselně 1/2/3. Ze zákona je totiž vyšší sleva za každé další dítě, na které zaměstnanec zvýhodnění uplatňuje.

Více o daňových zvýhodněních na děti si přečtěte v samostatném článku.

Je-li dítě starší 18 let, ale ještě studuje, zatrhne zaměstnanec kolonku „Zletilé dítě“ a doloží to potvrzením o studiu, které dítěti vydají na studijním oddělení jeho školy.

Daňové zvýhodnění na dítě může zaměstnanec uplatnit či neuplatnit také dodatečně. Do sloupečku vyplní číslo měsíce, za které zvýhodnění dodatečně uplatňuje, a do políčka v úvodu sekce napíše „XD“.

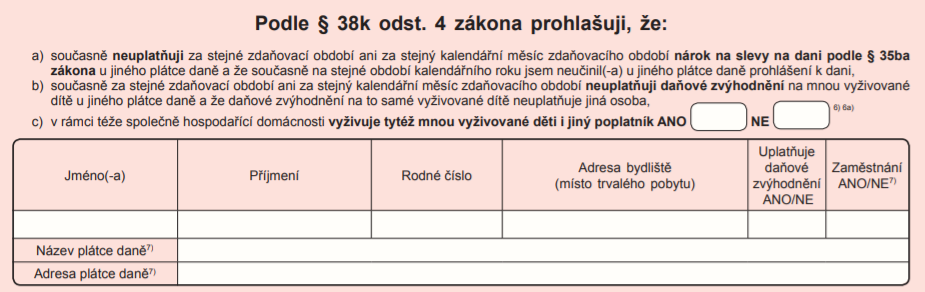

4. Informace o druhém z poplatníků

Tuto sekci vyplní zaměstnanec pouze v případě, že žije v jedné domácnosti s vyživovanými dětmi a zároveň s druhým poplatníkem (manželem/manželkou či druhem/družkou). Pokud zaměstnanec vychovává vyživované dítě v domácnosti sám, zatrhne kolonku „NE“.

Zaměstnanec do kolonek vyplní údaje o druhé osobě a napíše, zda:

- uplatňuje daňové zvýhodnění alespoň na jedno vyživované dítě

- a je, či není zaměstnaný/á.

Dále zaměstnanec napíše název a adresu firmy, kde je druhá osoba zaměstnaná. Pokud není, zaměstnanec tyto dva řádky nevyplňuje.

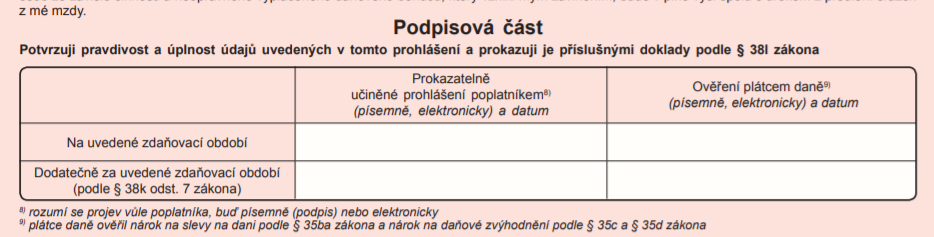

5. Podpisová část

Do políčka „prohlášení poplatníkem“ se zaměstnanec podepíše a napíše datum podpisu. To samé uděláte vy v kolonce „Ověření plátcem daně“.

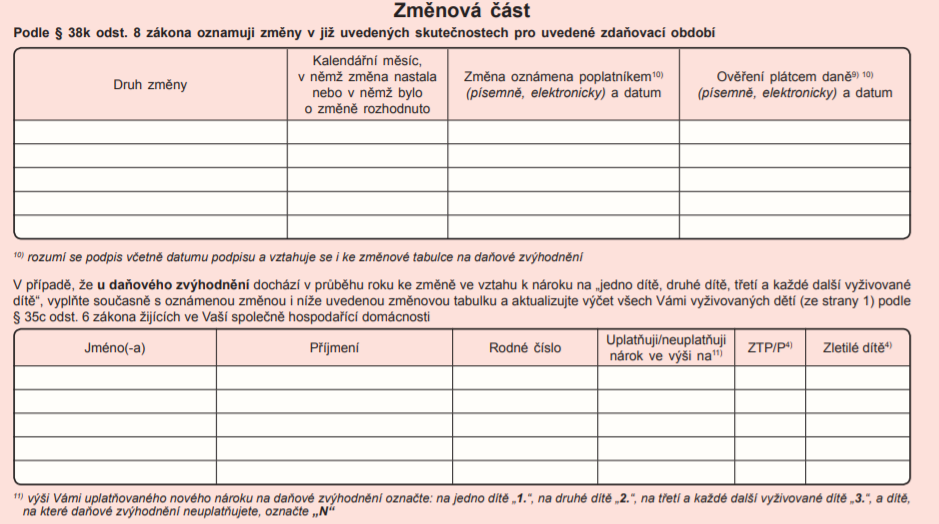

6. Změnová část

Nastanou-li v průběhu roku u zaměstnance změny, které mají vliv na daňové slevy, musí je doplnit do této části. Může jít například o:

- slevu na invaliditu,

- zahájení či ukončení studia

- nebo změny u vyživovaných dětí (narození, ukončení studia apod.).

Do kolonky „Druh změny“ za zaměstnance napište, u které slevy ke změně došlo. Do dalších kolonek doplňte kalendářní měsíc, kdy ke změně došlo a podpis zaměstnance + vás (stejně jako výše doplňte i datum podpisu).

Dojde-li ke změně u vyživovaného dítěte, napište, o které dítě jde, a další kolonky v řádku vyplňte stejně jako u bodu číslo 3 v tomto článku.

Zdá se vám to složité? Vyzkoušejte účetní systém Money S3, který spoustu agendy okolo mezd a personalistiky hodně usnadňuje.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.