Obsah

Obvykle za zaměstnance podává roční zúčtování daně zaměstnavatel. V některých případech ale tato povinnost přechází na zaměstnance a ten pak musí sám podat přiznání k dani z příjmů. Třeba když pracoval pro víc zaměstnavatelů současně. Podívejte se na nejčastější příklady, kdy k tomu může dojít.

Aby za vás mohl podat roční zúčtování daně zaměstnavatel, musíte splňovat tyto podmínky:

- Jako zaměstnanec jste za celé zúčtovací období (uplynulý rok) pracovali buď:

- pro jediného zaměstnavatele,

- nebo postupně pro více zaměstnavatelů za sebou a u každého jste podepsali prohlášení k dani.

- Nemáte zdanitelné příjmy ze samostatné výdělečné činnosti, kapitálového majetku, pronájmu nebo ostatní příjmy vyšší než 20 000 Kč.

V opačném případě se nevyhnete povinnosti odevzdat tzv. růžový formulář příslušnému finančnímu úřadu. Tento formulář se oficiálně nazývá Daňové přiznání k dani z příjmů fyzických osob a používá se ve dvou podobách:

- Dvoustránkový formulář – zjednodušená verze pro ty, kdo mají pouze příjmy ze zaměstnání nebo z dohod, které nepřekročily limity pro srážkovou daň, a nepodnikají ani nemají jiné složité příjmy. Tento formulář je krátký, přehledný a většinou jej zvládnete vyplnit sami nebo s pomocí zaměstnavatele.

- Kompletní daňové přiznání – musíte podat, pokud máte složitější příjmy, například podnikání, pronájem, kapitálové příjmy nebo příjmy z více zaměstnání přesahující limity, případně pokud váš základ daně přesáhne hranici pro 23% sazbu. V tomto případě přikládáte i další přílohy.

Teď se podíváme na konkrétní situace, kdy stačí vyplnit zjednodušený dvoustránkový formulář a kdy je nutné podat kompletní daňové přiznání.

V těchto případech stačí zjednodušený dvoustránkový formulář

1. Pracovali jste pro více zaměstnavatelů současně

Pokud jste v některém období roku pracovali pro více zaměstnavatelů současně a v obou případech za vás zaměstnavatel odvedl zálohovou daň z příjmu, máte povinnost podat daňové přiznání. Roční zúčtování daně může totiž provést vždy pouze jeden zaměstnavatel a jen v případě, že nebyly zaměstnání souběžná.

Toto se týká i dohody o provedení práce nebo dohody o pracovní činnosti. Výjimkou jsou nízké příjmy. U dohod o provedení práce se při splnění zákonných podmínek totiž odvádí srážková daň místo zálohové. Vejdete-li se do těchto částek, nemusíte podávat daňové přiznání.

Tento princip platí i pro práce na dohodu o provedení práce (DPP) a dohodu o pracovní činnosti (DPČ). Existují ale výjimky, které souvisí s tzv. srážkovou daní:

- DPP: Pokud jste nepodepsali prohlášení k dani a váš měsíční hrubý příjem u jednoho zaměstnavatele nepřesáhl 11 999 Kč, použije se srážková daň 15 %. V takovém případě už je daň konečná a daňové přiznání podávat nemusíte. Jestliže příjem přesáhne 12 000 Kč nebo jste podepsali prohlášení k dani, zaměstnavatel odvede zálohovou daň a vy musíte daňové přiznání podat.

- DPČ: Pokud jste nepodepsali prohlášení k dani a váš měsíční hrubý příjem nepřesáhl 4 500 Kč, platí obdobně jako u DPP srážková daň a daňové přiznání nepodáváte. Při vyšším příjmu nebo při souběhu s dalšími zaměstnáními se odvede zálohová daň a vzniká povinnost podat daňové přiznání.

2. Zrušili jste smlouvu na spoření nebo pojistku

Jakmile předčasně ukončíte smlouvu o životním pojištění nebo nebo penzijním připojištění, na kterou jste v posledních 10 letech alespoň jednou uplatnili daňové odpočty (snižovali si základ daně) příspěvků na životní pojištění, musíte zpětně dodanit dříve uplatněné částky a podat daňové přiznání:

- Dodanění se týká příspěvků, které za vás zaplatil zaměstnavatel, i částek, o které jste si sami snížili daňový základ (tzv. mimořádné pojistné).

- Dodanění se provádí zpětně maximálně za posledních 10 let předcházejících roku, ve kterém byla smlouva ukončena.

- Daňové přiznání podáte za rok, ve kterém byla smlouva ukončena, a tyto částky uvádíte jako ostatní příjmy podle § 10 zákona o daních z příjmů.

Příklad: Pokud jste si životní pojištění snižovali o 12 000 Kč ročně po dobu 5 let a smlouvu jste předčasně zrušili (například před 60. rokem věku a před splněním podmínky 60 měsíců trvání), musíte do daňového přiznání uvést 60 000 Kč (5 × 12 000 Kč) jako zdanitelný příjem.

3. Pobíráte vysokou mzdu a musíte zaplatit daň ve výši 23 %

U daně z příjmů fyzických osob se používají dvě sazby. Na část základu daně do 36násobku průměrné mzdy (v roce 2026 je to 1 762 812 Kč ročně) se platí daň 15 %. Část základu daně, která tuto hranici přesáhne, se zdaní 23 %.

Pokud váš základ daně přesáhne hranici pro 23% sazbu, musíte podat daňové přiznání.

A v těchto situacích musíte podat kompletní daňové přiznání

1. Podnikáte při zaměstnání

Pokud si při zaměstnání přivyděláváte jako OSVČ vedlejší a máte ze samostatné výdělečné činnosti příjmy vyšší než 20 000 Kč, musíte podat plnohodnotné přiznání k dani z příjmů.

K daňovému přiznání potřebujete potvrzení o zdanitelných příjmech od všech zaměstnavatelů, u kterých jste pracovali. O celém postupu si přečtěte více v našem článku.

2. Máte kapitálové příjmy nebo příjmy z pronájmu při zaměstnání

Pokud pronajímáte movité i nemovité věci vedle svého zaměstnání nebo jste v uplynulém roce například prodávali akcie a vznikají vám z těchto aktivit v součtu příjmy vyšší než 20 000 Kč, musíte podat daňové přiznání.

Mezi tyto příjmy se počítají i různé druhy investic. Prodáte-li například dům a nesplníte podmínky pro daňové osvobození (nevlastníte dům déle než 5 let), příjem spadá mezi ostatní příjmy a podléhá zdanění.

O tom, že budete sami podávat daňové přiznání nezapomeňte informovat svého zaměstnavatele. Měl by vám vystavit potvrzení o zdanitelných příjmech, které bude podkladem pro vyplnění daňového formuláře. A jestli se bojíte, že uděláte chybu, projděte si 9 nejčastějších chyb v daňovém přiznání.

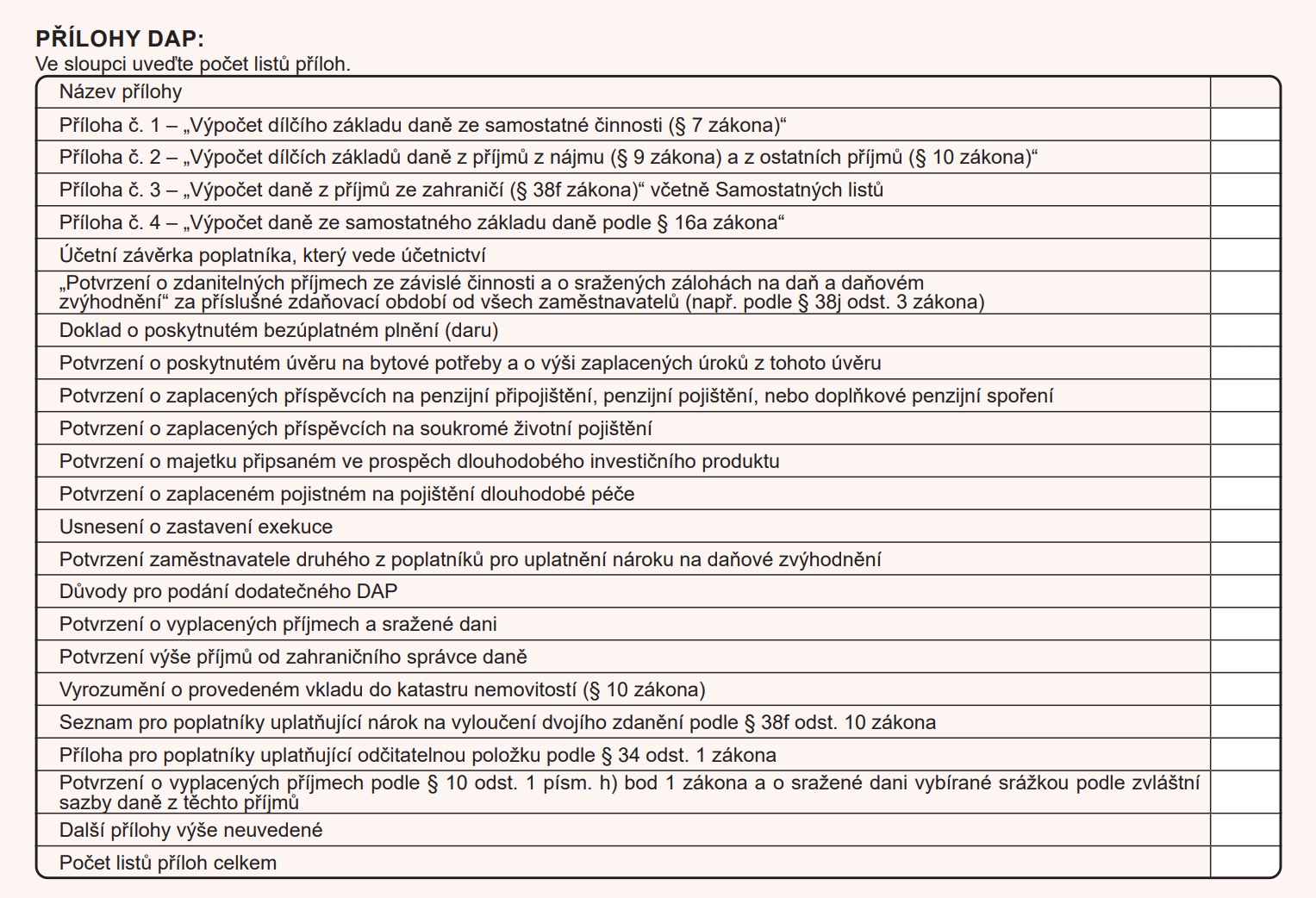

Přílohy k daňovému přiznání zaměstnance

Přílohy závisí na tom, z jakých zdrojů jste měli příjmy a jaké odčitatelné položky či daňové slevy si uplatňujete.

Nejdůležitější jsou první položky seznamu. Přílohy č. 1–4 slouží k výpočtu dílčích základů daně z jednotlivých činností.

- Pokud podnikáte na vedlejší činnost, vyplňujete přílohu č. 1.

- Jestliže máte příjmy z nájmu, tak přílohu č. 2.

- Příloha č. 3 je určená pro ty, kteří mají příjmy ze zahraničí.

- A příloha č. 4 pro ty, kdo mají typy příjmů, které nespadají do předešlých kategorií.

Do přílohy č. 4 se zahrnují veškeré příjmy z podílů na zisku, vypořádacích podílů, podílů na likvidačním zůstatku nebo jim obdobná plnění. A to ve výši včetně daně sražené v zahraničí, plynoucí rezidentům ze zdrojů v zahraničí v příslušném zdaňovacím období, přitom se nezahrnují příjmy osvobozené od daně.

Téměř vždy přikládáte i další přílohy, zejména výše zmíněné potvrzení o zdanitelných příjmech (tj. doklad od zaměstnavatele, kolik jste si u něj vydělali).

Další přílohy závisí na tom, které položky/slevy si odečítáte. Nejčastěji to jsou:

| Položky/slevy | Příloha k daňovému přiznání |

| Dary | oficiální potvrzení o každém z darů |

| Úroky z úvěru na bydlení | potvrzení o poskytnutém úvěru na bydlení a o výši zaplacených úroků |

| Penzijní připojištění | potvrzení o zaplacených částkách na penzijním připojištění |

| Soukromé životní pojištění | potvrzení o zaplacených částkách na soukromé životní pojištění |

| Daňová sleva na manžela / manželku (registrovaného partnera / registrovanou partnerku) | čestné prohlášení o příjmu manžela či manželky (registrovaného partnera či registrované partnerky) |

| Daňová sleva pro držitele průkazu ZTP/P | průkaz ZTP/P |

Více detailů najdete v článku o slevách na dani a odpočitatelných položkách.

Výše uvedené slevy a odpočitatelné položky si všechny můžete uplatnit v daňovém přiznání za rok 2025, které podáváte na jaře 2026.

Nenašli jste, co jste hledali? Přečtěte si další podrobné články o daňovém přiznání.

- Jak na daňové přiznání krok za krokem.

- Jaké máte povinnosti při vedlejší činnosti OSVČ pro daňové přiznání.

- Kdo má povinnosti podat daňové přiznání.

- Jak vyplnit daňové přiznání právnických osob.

- Jak na daňové přiznání fyzických osob.

- Proč použít program na daňové přiznání.

- Kdy je nutné dodatečné daňové přiznání.

- Jak podat elektronické daňové přiznání.

- Do kdy podat daňové přiznání – nepropásněte důležité termíny.

- Jak podat daňové přiznání online.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.