Obsah

Daňová evidence je jednodušší než účetnictví, a proto si ji mnozí podnikatelé vedou sami. Přečtete si, jaké tabulky budete potřebovat a na které kolonky rozhodně nezapomenout.

Daňová evidence je jeden ze způsobů, kterým podnikatelé dokládají svou ekonomickou situaci. Na základě údajů z daňové evidence následně spočítají, kolik zaplatí na dani z příjmu.

Daňovou evidenci vedou OSVČ, kteří nemají povinnost mít (podvojné) účetnictví nebo kteří neuplatňují výdaje paušálem.

Do roku 2004 se pro daňovou evidenci používal termín jednoduché účetnictví. Nyní se oficiálně používá pouze název daňová evidence. Jednoduché účetnictví aktuálně označuje zjednodušenou formu výkaznictví pro neziskové organizace. Vyzkoušejte si vedení jednoduchého účetnictví zdarma.

Deník příjmů a výdajů

Základním dokumentem je deník příjmů a výdajů neboli peněžní deník. Do něj zapisujete příjmy a výdaje související s vaším podnikáním.

V deníku máte tyto kolonky:

- datum,

- číslo dokladu (např. PP 267; PP = pokladní příjem),

- označení transakce (slovní popis, ze kterého je zřejmé o jakou transakci šlo; např. nákup trubek, bankovní poplatky, platba nájemného, úhrada faktury č. 20200087),

- informaci, jestli šlo o příjem nebo výdaj,

- výši přijatého či zaplaceného DPH (pokud jste plátce DPH).

Také uvádíte rozčlenění do kategorií daňových příjmů/výdajů:

- příjmy daňové (např. prodej zboží a služeb, prodej majetku, náhrady od pojišťovny, zálohy od klientů),

- příjmy nedaňové (např. osobní vklady do podnikání, přijatý úvěr či investiční dotace, vratka nadměrného odpočtu DPH),

- výdaje daňové (např. nákup materiálu a zboží, mzdy, odvody na zaměstnance, provozní režie),

- výdaje nedaňové (např. nákup dlouhodobého majetku, osobní spotřeba podnikatele, splátky úvěru, daně, odvod DPH, náklady na reprezentaci).

Pokud pro svoji interní evidenci potřebujete kolonek víc, klidně je můžete do deníku zařadit.

Každou transakci v deníku píšete na nový řádek. Jakmile dojdete na konec strany, čísla ve sloupcích sečtete a součty přepíšete na novou stránku. Pokud vedete daňovou evidenci v Excelu, žádná čísla ze stránky na stránku pochopitelně přepisovat nemusíte, protože stále píšete na jeden „list“.

TIP: Přečtěte si, jak vést evidenci příjmů a výdajů v Excelu a účetním programu.

Specifika daňové evidence pro neplátce DPH

Neplátci DPH údaje do deníku zapisují s datem, kdy peníze reálně přijali či vydali. Pokud tedy neplátce DPH vystaví 10. září fakturu a zákazník mu ji zaplatí 24. září, do deníku zapíše podnikatel příjem s datem 24. září.

Pokud by se podnikatel k vyplnění deníku dostal až v říjnu nebo v listopadu, nevadí to. Položky nemusí být řazené chronologicky. Jen si pohlídejte, abyste uváděli skutečné datum přijetí či vydání peněz. Pokud si tedy 6. listopadu vzpomenete, že musíte do deníku doplnit úhradu od klienta z 24. září, do dokumentu ji zapíšete se zářijovým datem. Důležité však je, abyste příjem či výdaj zaevidovali ve stejném roce.

Údaje můžete zapisovat i hromadně, např. na jeden řádek uvedete poštovné za celý měsíc.

Pokud vedete daňovou evidenci ve vlastní tabulce, řiďte se pro lepší přehlednost a hladký průběh v případě kontroly těmito pravidly:

- každou transakci pište na nový řádek,

- každý účetní rok evidujte v samostatném dokumentu,

- celkové příjmy a výdaje či daňový základ nepočítejte ručně, ale nastavte si k tomu vzorec, ať se vyhnete chybám.

Daňová evidence u neplátců DPH může vypadat například takto:

Specifika daňové evidence pro plátce DPH

Jestliže jste plátci DPH, nezapomeňte, že kromě výše popsané daňové evidence musíte vést i pomocnou evidenci k DPH. Díky ní máte k dispozici údaje, které potřebujete pro daňové přiznání k DPH, kontrolní hlášení či souhrnné hlášení.

Například u přijatých plateb evidujete v deníků příjmů a výdajů den, kdy vám peníze dorazí na účet. Pro účely DPH je ale klíčové datum uskutečnění zdanitelného plnění, které je uvedené na faktuře. Datum uskutečnění zdanitelného plnění tak musíte evidovat zvlášť v pomocné evidenci k DPH.

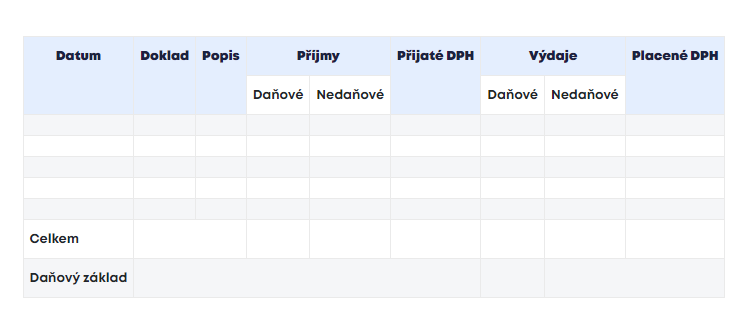

Váš deník příjmů a výdajů v daňové evidenci bude stejný jako u neplátců, jen by měl navíc obsahovat:

- sloupec přijaté DPH (ideálně vedle sloupců Příjmy),

- sloupce placené DPH (ideálně vedle sloupců Výdaje).

Tabulka s daňovou evidencí u plátců DPH vypadá například takto:

Archivace dokladů v daňové evidenci

Abyste mohli při případné kontrole z finančního úřadu doložit své příjmy a výdaje, všechny doklady archivujte. Zvolte přehlednou formu, náhodně seskupený štos účtenek v krabici od bot není dobrý nápad. Kontrolor po vás totiž může chtít, ať mu doložíte konkrétní účtenku, jenže vy ji dost možná nebudete moci v haldě dokladů najít.

Také si dejte pozor na blednutí. Některé účtenky totiž časem ztrácí barvu a po pár letech z nich mohou být jen bílé papírky. A takové vám finanční úřad neuzná. Nejlepší je doklad okopírovat a originál přiložit ke kopii.

Evidence majetku a závazků

Kromě soupisu příjmů a výdajů vedete i evidenci majetku a závazků. Zákon o daních z příjmů, kterým se daňová evidence řídí, nestanovuje, jakým přesně způsobem tuto evidenci musíte vést.

Stačí tedy jednoduchá tabulka, ve které evidujete:

- dlouhodobý a drobný majetek,

- závazky (co máte komu platit),

- pohledávky (co vám ostatní dluží).

K 31. prosinci máte povinnost provést inventarizaci:

- zásob,

- hmotného majetku,

- pohledávek a závazků.

Výsledky inventarizace zpracujte do zápisu, který archivujete pro případnou kontrolu.

Jak vést daňovou evidenci zdarma

Zákon neříká, jaký nástroj máte na vedení daňové evidence použít. Mnoho začínajících podnikatelů volí Excel, protože jsou v něm zvyklí pracovat.

Další variantou je účetní software, jako je Money S3. V něm ručně nenastavujete žádné vlastní tabulky, protože software už obsahuje vše potřebné pro daňovou evidenci. Pokud se v pravidlech pro daňovou evidenci cokoliv změní, vývojáři účetní program upraví. Díky tomu nemusíte hlídat každou drobnou změnu a neustále pracujete s aktualními přehledy a formuláři.

Pro začínající firmy je vhodná verze Money S3 Start. Prvních 500 záznamů do účetního či peněžního deníku je zdarma. Díky tomu se podnikatelé se softwarem dobře seznámí a získají ho na několik měsíců (záleží, kolik mají účetních pohybů mají měsíčně) včetně zákaznické podpory zdarma.

V Money S3 najdete kromě daňové evidence i spoustu dalších funkcí jako třeba tvorbu mezd nebo sklady.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.