Obsah

Daňové přiznání z příjmů právnických osob (dále jen DPPO) musí podnikatelé na finanční úřad odevzdat v elektronické podobě do 4 měsíců po skončení zdaňovacího období. Termín se prodlužuje na 6 měsíců, pokud přiznání sestavuje a podává daňový poradce registrovaný u Komory daňových poradců České republiky, nebo pokud má právnická osoba povinnost mít účetní závěrku ověřenou auditorem. Přečtěte si, co všechno do přiznání musíte uvést a jak ho vyplníte on-line.

Pro většinu firem na území České republiky je zdaňovacím obdobím kalendářní rok. To znamená, že se řídí základní lhůtou pro elektronické podání daňového přiznání do 4. května 2026 (z důvodu, že standardní termín 1. května připadá na státní svátek a následující dva dny jsou víkend, proto se lhůta posouvá na nejbližší pracovní den) a v případě prodloužené lhůty do 1. července 2026.

Obchodní společnosti, nejčastěji společnosti s ručením omezeným a akciové společnosti, podléhají zdanění ve výši 21 % (od roku 2024). Touto sazbou právnické osoby daní svůj základ daně matematicky zaokrouhlený na celé tisícikoruny dolů.

Pozor – daňové přiznání za právnickou osobu podáváte i v případě, že vykážete nulu nebo daňovou ztrátu.

Nezapomeňte, že na finanční úřad musíte přiznání odevzdat ve správném formátu xml. K odeslání přiznání použijte formulář v portálu Moje daně nebo datovou schránku, která je právnických osobám zřízena ze zákona.

Vyplnění formuláře řádek po řádku: daň z příjmů právnických osob

V portálu Moje daně v sekci formuláře vyberte „Daň z příjmů právnických osob – za zdaňovací období roku 2025 a pro části zdaňovacího období roku 2026“.

Kromě daně z příjmů na portálu vyřešíte také:

- daň z přidané hodnoty,

- silniční daň

- či kontrolní hlášení.

TIP: Při vyplňování daňového přiznání vám přijdou vhod informace uvedené na webu Finanční správy v sekci právnické osoby a pokyny k vyplnění daňového přiznání.

Jakmile do interaktivního formuláře zadáte první údaje, formulář s nimi dál počítá sám.

Záhlaví

Vyplňte základní údaje o společnosti:

- finanční úřad/správce daně, kterému přiznání podáváte,

- daňové identifikační číslo (DIČ),

- o jaký typ podání se jedná (řádné, opravné nebo dodatečné přiznání),

- kategorii účetní jednotky,

- převažující ekonomickou činnost podle CZ-NACE.

I. oddíl

Uveďte základní informace o společnosti:

- daňové identifikační číslo,

- název společnosti,

- případně telefon (nepovinný údaj).

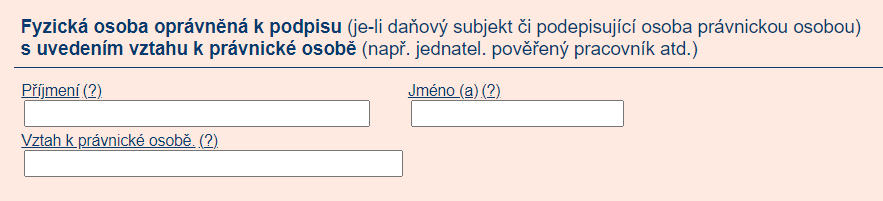

Doplňte také informace o podepisující osobě.

II. oddíl

Nyní se dostáváme k číselným údajům daňového přiznání.

Řádek č. 10 – obsahuje účetní výsledek hospodaření před zdaněním v celých Kč. Spočítáte ho tak, že sečtěte všechny výnosy (6. účtovou třídu) a odečtěte od nich veškeré náklady (5. účtovou třídu) a upravíte o konečné zůstatky (MD, D) účtů účtové skupiny 59 (daně z příjmů).

Jestliže vám vychází číslo:

- záporné (ztráta), uveďte před částkou znaménko mínus,

- kladné (zisk), znaménko plus neuvádíte.

Řádek č. 40 – slouží k zachycení nedaňových nákladů. Tedy nákladů, které neslouží k dosažení, zajištění a udržení příjmů z hlediska zákona o daních z příjmů.

Patří sem například:

- náklady na reprezentaci a pohoštění,

- nedaňové zaměstnanecké benefity,

- nedaňový odpis pohledávek,

- náklady na PHM a parkovné (pokud používáte paušální výdaj na dopravu).

Řádek č. 50 – vyčíslete kladný rozdíl účetních a daňových odpisů. Pokud daňové odpisy převyšují účetní, uveďte hodnotu rozdílu na řádku č. 150.

Řádek č. 61 – použijte jen v případě, že je společnost v likvidaci.

Řádek č. 111 – obsahuje položky snižující základ daně – například odvedené pojistné (na sociální a zdravotní pojištění) za zaměstnance nebo nákladové a výnosové smluvní sankce.

Řádek č. 112 – vyčíslete rozpuštění účetních rezerv a opravných položek nebo bezúplatné příjmy použité k dosažení zdanitelných příjmů.

Řádek č. 120 – na tento řádek uvádíte úhrn příjmů vybíraných podle zvláštní sazby daně (dividendy, podíly ze zisku, vypořádací a likvidační rozdíly – příjmy zdaněny srážkovou daní).

Řádek č. 150 – obsahuje hodnotu rozdílu mezi daňovými a účetními odpisy, pokud daňové převyšují odpisy účetní.

Řádek č. 201 – se týká komanditních společností. Z celkového základu daně vyčleňte část připadající podle uzavřené smlouvy na komplementáře.

Řádek č. 210 – obsahuje součet vyňatých příjmů podléhajících zdanění v zahraničí.

Řádek č. 230 – je určený k odečtu dříve vzniklých daňových ztrát (případně jejich částí). Podmínky pro jejich uplatnění naleznete zde. Nezapomeňte při uplatnění ztrát vyplnit přílohu E daňového přiznání.

Řádky č. 242, 243, 260 – slouží k odpočtu z titulu:

- výzkumu a vývoje,

- odborného vzdělávání

- poskytnutých darů pro veřejně prospěšné účely (dle přílohy G).

Řádek č. 300 – zde uplatníte slevy na dani (např. při zaměstnávání osob se zdravotním postižením).

Řádek č. 320 – vyčíslete zápočet daně zaplacené v zahraničí. Jako potvrzení o zápočtu přiložte k daňovému přiznání potvrzení o zaplacené dani v zahraničí.

Řádek č. 331 – obsahuje samostatný základ daně zaokrouhlený na celé tisíce korun dolů.

Řádek č. 340 – určuje celkovou daňovou povinnost.

Řádek č. 360 – zde uveďte svou tzv. poslední známou daňovou povinnost (= údaj, ze kterého se budou po následující zálohové období platit zálohy na daň).

IV. ODDÍL

Tento oddíl vyplňujete, jen pokud podáváte dodatečné daňové přiznání. Uvádíte zde důvody pro jeho podání a popis změn oproti původnímu přiznání.

V. ODDÍL

V pátém oddílu vyčíslete, kolik jste zaplatili na zálohách na dani z příjmů v průběhu zdaňovacího období.

Nezapomeňte na přílohy

Povinnou přílohou daňového přiznání k DPPO je i účetní závěrka. Podoba a forma účetní závěrky závisí na tom, jestli daná právnická osoba podléhá, nebo nepodléhá auditu.

V závislosti na situaci se k přiznání přikládají také další přílohy (například příloha E při uplatnění daňové ztráty nebo příloha G při uplatnění darů).

Zachyťte chyby před odesláním a zaplacením daně

Jakmile se v interaktivním formuláři v portálu Moje daně proklikáte až do závěrečné sekce, doporučujeme vám spustit „Protokol chyb“. Upozorní vás na případné kritické chyby, které by bránily odeslání tiskopisu na finanční úřad.

Vyplněné podání si můžete uložit nebo stáhnout (ve formátu XML) a následně ho odeslat elektronicky – buď přímo z portálu Moje daně (v aplikaci EPO, případně po přihlášení přes DIS+), nebo přes datovou schránku. Pro vlastní evidenci si můžete podklady také vytisknout a založit.

Výslednou daň finančnímu úřadu pošlete na číslo účtu uvedené v této tabulce. Jestliže vám vznikne nárok na přeplatek v minimální výši 200 Kč, požádejte finanční úřad o jeho vrácení.

Placení záloh v průběhu roku

Pololetní zálohy se vás týkají, jestliže vaše poslední známá daňová povinnost za předchozí zdaňovací období přesáhla částku 30 000,- Kč, avšak byla menší než 150 000,- Kč. Každá záloha odpovídá 40 % poslední známé daňové povinnosti a je splatná do:

- 15. června (pokud je zdaňovací období kalendářní rok),

- 15. prosince (pokud je zdaňovací období kalendářní rok).

Čtvrtletní zálohy se vás týkají, jestliže byla poslední známá daňová povinnost (za předchozí zdaňovací období) vyšší než 150 000,- Kč. Každá splátka se pak rovná ¼ poslední známé daňové povinnosti a je splatná do:

- 15. března,

- 15. června,

- 15. září,

- 15. prosince, pokud je zdaňovací období kalendářní rok.

Pokud v daňovém přiznání k DPPO nepřesáhnete poslední známou daňovou povinnost ve výši 30 000,- Kč, žádné zálohy v následujícím zálohovém období neplatíte.

Nenašli jste, co jste hledali? Přečtěte si další podrobné články o daňovém přiznání.

- Jak na daňové přiznání krok za krokem.

- Jaké máte povinnosti při vedlejší činnosti OSVČ pro daňové přiznání.

- Jak podávají daňové přiznání zaměstnanci.

- Kdo má povinnosti podat daňové přiznání.

- Jak na daňové přiznání fyzických osob.

- Proč použít program na daňové přiznání.

- Kdy je nutné dodatečné daňové přiznání.

- Jak podat elektronické daňové přiznání.

- Do kdy podat daňové přiznání – nepropásněte důležité termíny.

Byly informace v článku užitečné?

Hodnocení pouze pro uživatele našeho blogu.

![[Návod] Jak vyplnit daňové přiznání právnických osob v roce 2026 (za rok 2025)](https://money.cz/novinky-a-tipy/wp-content/uploads/sites/2/2022/04/tyler-franta-iusJ25iYu1c-unsplash-1024x684.jpg)